ทุกสิ้นไตรมาส นักลงทุนในหุ้นสามัญบางคนอาจสงสัย (หรือตั้งหน้าตั้งตารอ) เมื่อมีเงินสดลึกลับโอนเข้าบัญชี หากสืบสาวกลับไปจะพบว่าเงินก้อนนั้นคือ ‘เงินปันผล’ ของหุ้นที่ซื้อไว้ในพอร์ตฟอร์ลิโอ เห็นแล้วก็อดไม่ได้ที่จะยิ้มหวานว่าเงินที่ส่งไปทำงานนั้นออกดอกออกผล บางคนถึงกับสมาทานเข้าสำนัก ‘หุ้นปันผล’ โดยเน้นการลงทุนในหุ้นที่จ่ายปันผลต่อเนื่องเท่านั้น

แต่แน่ใจหรือว่าการได้รับเงินปันผลนั้นเป็นเรื่องดีเสมอไป?

ก่อนอื่นขอเปิดตำราทบทวนการลงทุนในหุ้น 101 ซึ่งสรุปได้ว่า ผลตอบแทนจากการลงทุนในหุ้นสามัญนั้นจะแบ่งเป็นสองส่วนคือผลตอบแทนจากการลงทุน (Capital Gain) ก็คือราคาหุ้นที่ขึ้นหรือลงนั่นเอง และเงินปันผล (Dividend) ซึ่งเป็นส่วนแบ่งกำไรจากบริษัทให้กับนักลงทุน ซึ่งหลายบริษัทในประเทศไทยมักตั้งอัตราการจ่ายเงินปันผลไว้ที่ร้อยละ 30 ถึง 40 จากกำไรสุทธิ แต่ตัวเลขดังกล่าวก็เป็นเพียงคำสัญญาที่ไม่มีข้อผูกมัดใดๆ กับบริษัทนะครับ โดยผู้บริหารของบริษัทนั้นๆ จะเป็นผู้ตัดสินใจจ่ายเงินปันผลเท่าไร และอย่างไรก็ได้ ตราบใดที่ยังมีปัญญาจะจ่าย

บริษัทที่จ่ายเงินปันผลหนักๆ ส่วนใหญ่มักจะเป็นบริษัทขนาดใหญ่ที่มีอัตราการเติบโตค่อนข้างต่ำ กล่าวคือเก็บเงินไว้ในบริษัทก็มองไม่เห็นโอกาสในการลงทุนสักเท่าไหร่ สู้จ่ายเงินออกไปคืนกำไรให้ผู้ถือหุ้นดีกว่า บริษัทเหล่านั้นมักเป็นอุตสาหกรรมที่เติบโตเอื่อยเฉื่อย เช่น สาธารณูปโภค หรือสินค้าอุปโภคบริโภคทั่วไป รวมทั้งบริษัทที่เติบใหญ่จนอิ่มตัว

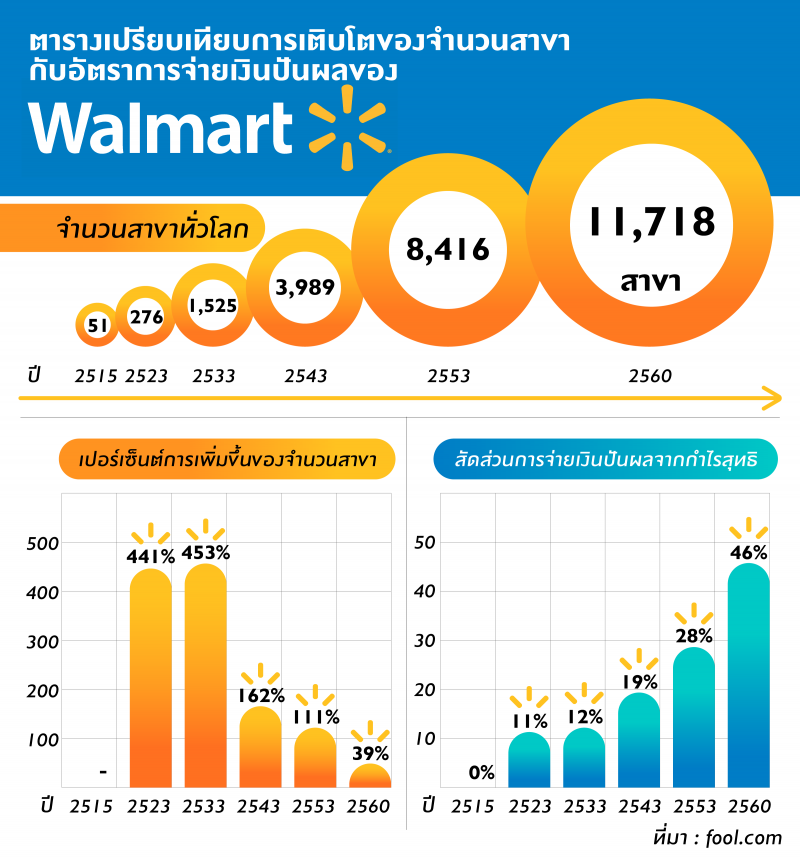

เพื่อให้เห็นภาพ ผู้เขียนขอเปรียบเทียบจำนวนสาขาทั่วโลกของร้านค้าปลีกวอลมาร์ท (Walmart) กับอัตราการจ่ายเงินปันผลดังตารางข้างล่าง จะเห็นว่าเมื่อบริษัทยังย่ำเตาะแตะและมีโอกาสเปิดสาขาเพิ่มก็แทบจะไม่มีการจ่ายเงินปันผลเลย เพราะบริษัทยังต้องการเงินลงทุนไปขยายสาขา แต่เมื่อเวลาผ่านไป สัดส่วนการจ่ายเงินปันผลก็เพิ่มขึ้นอย่างต่อเนื่อง สวนทางกับสัดส่วนการเพิ่มขึ้นของจำนวนสาขา

หลายคนอาจลืมนึกถึงว่า เงินที่บริษัทจ่ายเงินปันผลก็มาจากกระเป๋าเดียวกับเงินที่บริษัทจะนำไปลงทุนเพื่อต่อยอดนั่นแหละครับ การที่บริษัทจ่ายเงินปันผลมากขึ้นเรื่อยๆ มุมหนึ่งอาจมองว่ากิจการทำกำไรได้ดี แต่ในทางกลับกันอาจกลายเป็นว่าผู้บริหารอาจเจอทางตันโดยไม่รู้จะเอาเงินไปลงทุนอะไรก็เป็นได้

ส่วนหุ้นปันผลเหมาะกับใคร การจ่ายเงินปันผลมีข้อดีข้อด้อยอะไรบ้าง ติดตามได้ในบทความนี้เลยครับ

เรื่องต้องรู้ ก่อนเตรียมตัวลงทุนในหุ้นปันผล

หุ้นที่จ่ายเงินปันผลต่อเนื่องเหมาะกับนักลงทุนที่ต้องการสภาพคล่อง และต้องการเห็นเงินในบัญชีงอกเงยขึ้นมาจากการลงทุน เช่น เหล่าบุคคลในวัยเกษียณอายุ รวมถึงผู้ที่ต้องการความมั่นคงในระดับหนึ่งจากการลงทุน เพราะเหล่าหุ้นที่จ่ายเงินปันผลอย่างสม่ำเสมอ ต่อให้ราคาจะดิ่งจนติดดอย ก็ยังพอมีเงินปันผลมาเป็นรางวัลปลอบใจ

แหล่งข้อมูลคู่ใจของเหล่านักลงทุนในหุ้นปันผลก็คือปฏิทินหลักทรัพย์ โดยจะระบุเครื่องหมายสำคัญคือ XD (Excluding Dividend) ซึ่งหมายถึงวันที่นักลงทุนซื้อหุ้นแต่จะไม่ถูกรวมอยู่ในรายชื่อผู้ได้รับเงินปันผล เช่น บริษัท MMT จะขึ้นเครื่องหมาย XD วันที่ 14 พฤษภาคม 2562 หากเราต้องการเงินปันผลจากการถือครองหุ้น MMT ก็จะต้องมีหุ้นในครอบครองภายในวันที่ 13 พฤษภาคม 2562 นั่นเอง

อีกตัวเลขที่น่าสนใจคือผลตอบแทนเงินปันผล (Dividend Yield) ซึ่งคำนวณจากราคาหุ้นหารด้วยเงินปันผลที่จ่าย เช่นบริษัท MMT มีมูลค่าหุ้น 100 บาท จ่ายเงินปันผล 10 บาท ก็จะมีผลตอบแทนเงินปันผลที่ร้อยละ 10 นั่นเอง

สำหรับใครที่ไม่ต้องการคิดเลขให้ยุ่งยาก เว็บไซต์อย่าง settrade.com ก็มีการคำนวณตัวเลขดังกล่าวไว้ให้อย่างเสร็จสรรพ ส่วนหุ้นปันผลที่น่าจับตามอง ภาษาฝรั่งจะเรียกว่า ‘หุ้นอภิชนนักปันผล (Dividend Aristocrat)’ หมายถึงกลุ่มบริษัทที่จ่ายเงินปันผลต่อเนื่องและมีแนวโน้มเพิ่มขึ้นตลอด 25 ปี ส่วนบริษัทในไทย เว็บไซต์ตลาดหลักทรัพย์ฯ ก็ได้รวมรวบรายชื่อหุ้น 25 บริษัทที่จ่ายเงินปันผลต่อเนื่อง 26 ปี เรียกได้ว่าจะผ่านวิกฤติแบบไหนในอดีต ก็ไปได้สบายหายห่วง

ข้อควรระวังของมือใหม่หัดลงทุนในหุ้นปันผลคือ อย่าหลงไปกับหุ้นที่จ่ายปันผลสูง เพราะอย่าลืมว่าเงินปันผลก็มาจากกระเป๋าบริษัท การจ่ายเงินปันผลในอัตราที่สูงมากอาจเป็นสัญญาณแสดงอาการว่าบริษัทกำลังย่ำแย่หรือหมดโอกาสเติบโต นอกจากนี้ อย่าเอาเงินปันผลไปใช้จ่ายสุรุ่ยสุร่ายจนหมดนะครับ ทางเลือกที่ดีที่สุดของการใช้เงินปันผลก็คือการนำไปลงทุนในสินทรัพย์อื่นๆ ที่ได้ผลตอบแทนสูงกว่านั่นเอง

ที่สำคัญ อย่าลงทุนโดยพิจารณาจากผลตอบแทนเงินปันผลเพียงปัจจัยเดียว แต่ควรจะคำนึงถึงผลตอบแทนโดยรวม (Total Return) ซึ่งหมายถึงผลตอบแทนจากทั้งราคาหลักทรัพย์และเงินปันผลนั่นเอง เพราะบางบริษัท หากผลเติบโตไม่ได้ตามเป้า หรือราคาหุ้นกำลังดิ่งลง ก็อาจจ่ายเงินปันผลให้กับผู้ถือหุ้นเพื่อหล่อเลี้ยงกำลังใจนักลงทุนก็เป็นได้เช่นกัน

กราฟเปรียบเทียบแสดงราคาหุ้นและผลตอบแทนเงินปันผลของบริษัท General Electric (GE) ระหว่าง พ.ศ. 2016 – 2018 จะเห็นว่าราคาหุ้นลดลงอย่างต่อเนื่อง ในขณะที่ผลตอบแทนจากเงินปันผลปรับตัวเพิ่มสูงขึ้น ภาพจาก investopedia.com

แล้วนักวิชาการ เขามองเรื่องการจ่ายเงินปันผลว่าอย่างไร?

การจ่ายเงินปันผลก็เป็นเช่นเดียวกับหลายๆ เรื่องที่นักเศรษฐศาสตร์การเงิน ‘เสียงแตก’ ว่าสุดท้ายแล้วบริษัทควรจ่ายเงินปันผลหรือไม่ ในอัตราเท่าไร

ทฤษฎีแรกนั่นถือว่าเป็นทฤษฎีแรกเริ่มว่าด้วยการจ่ายเงินปันผล เรียกชื่อเล่นว่า ‘นกน้อยในกำมือ (bird in the hand)’ โดยนำเสนอว่านักลงทุนชื่นชอบเงินปันผลซึ่งเปรียบเสมือนนกที่ถูกส่งมาอยู่ในอุ้งมือ มากกว่ากำไรจากราคาหุ้นที่สูงขึ้น ซึ่งไม่ต่างจากนกสองตัวในพุ่มไม้ เนื่องจากนักลงทุนและผู้บริการมีข้อมูลไม่เท่ากัน และผลตอบแทนจากหุ้นนั้นเต็มไปด้วยความผันผวน ดังนั้น การจ่ายเงินปันผลย่อมทำให้มูลค่าบริษัทเพิ่มสูงขึ้น

ทฤษฎีต่อมาต่างจากข้อเสนอแรกราวฟ้ากับเหว แต่ถูกบรรจุในทุกคอร์สของนักศึกษาการเงิน นั่นคือทฤษฎีเงินปันผลไม่ใช่สาระสำคัญ (Dividend Irrelevance) ซึ่งนำเสนอโดยสองศาสตราจารย์การเงินแนวหน้า เมอร์ตัน มิลเลอร์ (Merton Miller) และฟรันโก โมดิกลานี (Franco Modigliani) หรือมักเรียกกันย่อๆ ว่าข้อเสนอของ M&M ซึ่งมองว่าการตัดสินใจจ่ายเงินปันผลของบริษัทนั้นไม่ได้ส่งผลใดๆ ต่อมูลค่าและราคาหุ้นของบริษัท เนื่องจากมูลค่าของบริษัทนั้นมาจาก ‘การตัดสินใจว่าบริษัทจะนำเงินไปลงทุนอย่างไร ไม่ใช่จะแบ่งปันรายได้อย่างไร’

ทั้งนี้ ทฤษฎี M&M ยังเสนอว่าถึงบริษัทจะจ่ายหรือไม่จ่ายเงินปันผล นักลงทุนก็สามารถสร้างเงินปันผลแบบบ้านๆ โดยการขายหุ้นสามัญในพอร์ตฟอร์ลิโอตัวเองบางส่วน แล้วทำเสมือนหนึ่งว่านั่นคือเงินปันผลนั่นเอง

อย่างไรก็ดี ข้อเสนอของ M&M ก็มีจุดอ่อนใหญ่หลวงนั่นคือสมมติฐานที่ว่าตลาดมีการแข่งขันสมบูรณ์ ซึ่งหมายถึงไม่มีต้นทุนในการทำธุรกรรมซื้อขาย ไม่มีภาษี มนุษย์มีเหตุมีผล ฯลฯ ผู้เขียนคงไม่ต้องบอกว่าสมมติฐานเหล่านั้นไม่สอดคล้องกับโลกแห่งความเป็นจริงจึงนำไปสู่ทฤษฎีสุดท้ายว่าจ่ายปันผลน้อยๆ นั้นดีที่สุด

ที่การจ่ายเงินปันผลทำให้มูลค่าบริษัทเพิ่มก็มาจากการที่บริษัทสามารถลดต้นทุนได้โดยการจัดหาเงินจากการกู้ยืม เพราะบริษัทสามารถนำดอกเบี้ยไปหักเป็นค่าใช้จ่ายทำให้เสียภาษีได้ลดลง ในขณะที่การจ่ายเงินปันผลนั้นไม่สามารถนำไปหักภาษีได้ เมื่อต้นทุนในการจัดหาเงินเฉลี่ยลดลง ก็ทำให้มูลค่าของบริษัทเพิ่มขึ้นทางทฤษฎีนั่นเอง

แม้จะมีการศึกษามากมายเกี่ยวกับนโยบายเงินปันผลกับมูลค่าบริษัท แต่เหล่านักเศรษฐศาสตร์การเงินก็ยังส่ายหัวไม่สามารถตกลงกันได้ว่านโยบายเงินปันผลที่ดีที่สุดคืออะไร แม้แต่ศาสตราจารย์ฟิชเชอร์ แบล็ค ยังยอมแพ้และเขียนว่า “ยิ่งเราศึกษาเรื่องนโยบายเงินปันผลลึกลงไปเท่าไหร่ ก็ยิ่งเจอคำถามเพิ่มขึ้นพร้อมกับชิ้นส่วนคำตอบที่ดูจะเข้ากันไม่ได้” ในงานวิจัยที่ชื่อว่า ‘ปริศนาเงินปันผล (The Dividend Puzzle)’

ส่วนปุถุชนอย่างเราๆ ท่านๆ ก็ได้แต่นั่งตาปริบๆ มองเขาทุ่มเถียงกัน แต่ผู้เขียนสัญญาว่าหากได้ข้อสรุปเรื่องนี้เมื่อไหร่ จะไว้เอามาเขียนเล่าสู่กันฟังนะครับ

เอกสารประกอบการเขียน

Dividend Policy: A Review of Theories and Empirical Evidence

The 3 Biggest Misconceptions of Dividend Stocks

Tags: หุ้น, เงินปันผล