ช่วงร้อนๆ แบบนี้ มีแต่โฆษณาที่ชวนให้หัวร้อนนะครับ ตั้งแต่โฆษณาที่นำภาพศพบนท้องถนนมารณรงค์ลดอุบัติเหตุช่วงสงกรานต์ (ซึ่งผมมองว่าน่ารังเกียจ) แล้วผมก็เพิ่งมาสะดุดตากับเทรนด์สารพัดโฆษณาว่าด้วย ‘การไม่ลงทุนมีความเสี่ยง’ จนทำให้มีการพูดถึงประเด็นนี้อย่างกว้างขวางราวกับว่า การฝากประจำในธนาคารเป็นเรื่องผิดบาป และเสี่ยงมากจนไม่น่าให้อภัย

ไอ้เราก็นึกว่าความเสี่ยงดังกล่าวจะมีแหล่งที่มาลึกลับซับซ้อน แต่โฆษณาเหล่านั้นกลับพูดถึงเรื่อง ‘อัตราเงินเฟ้อ’ ตัวเลขบ้านๆ น่าเบื่อที่ถูกนำมาฉายภาพให้ดูเสียน่ากลัวจนอยากจะควักเงินทั้งธนาคารไปลงทุนเพื่อ ‘ป้องกันความเสี่ยงจากอัตราเงินเฟ้อ’

แต่เดี๋ยวก่อน ความเสี่ยงจากอัตราเงินเฟ้อที่ว่ามันน่าหวาดหวั่นอย่างที่เขาว่ากันจริงหรือเปล่า?

แน่นอนครับ อัตราเงินเฟ้อเป็นอุปสรรคต่อการเก็บออมในระยะยาว แต่หากดูเทรนด์ในรอบสิบยี่สิบปีที่ผ่านมา อัตราเงินเฟ้อก็เคลื่อนไหวอยู่ในกรอบแคบๆ คือมีความผันผวนน้อยมาก หากหยิบแว่นตา ‘ความเสี่ยง’ ตามทฤษฎีที่หมายถึง ‘ความผันผวน’ มาใส่ ก็จะเห็นว่าความเสี่ยงจากอัตราเงินเฟ้อนั้นต่ำแสนต่ำ เพราะมันคาดเดาได้ง่ายแบบเชื่อขนมกินได้ยังไงล่ะครับ

หากใครพิมพ์เงินเฟ้อลงในกูเกิล คงจะได้ผลการค้นหาเป็นอัตราเงินเฟ้อที่อิงจาก 2 ดัชนีหลัก คือ ดัชนีราคาผู้บริโภค (Consumer Price Index: CPI) และดัชนีราคาผู้บริโภคพื้นฐาน (Core CPI) ซึ่งแตกต่างกันนิดเดียว คือ ดัชนีราคาผู้บริโภคพื้นฐานจะถอดสินค้าประเภทอาหารสดและพลังงานออกจากการคำนวณ เนื่องจากสินค้าทั้งสองชนิดนี้มีความผันผวนค่อนข้างสูง ทำให้อัตราเงินเฟ้อที่คำนวณได้มีความผันผวนมากไปเสียหน่อย และอาจไม่ได้สะท้อนอัตราเงินเฟ้อในระยะยาว

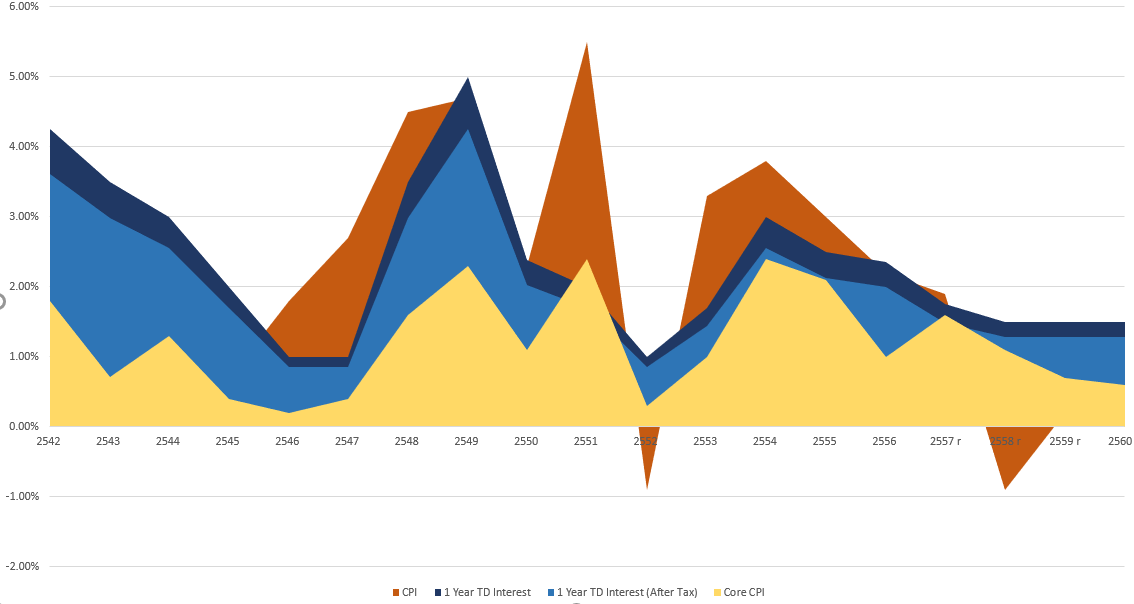

อัตราดอกเบี้ยเงินฝากประจำหนึ่งปีเปรียบเทียบกับดัชนีราคาผู้บริโภค และดัชนีราคาผู้บริโภคพื้นฐาน จะเห็นว่าอัตราดอกเบี้ยก่อนและหลังหักภาษีสามารถเอาชนะดัชนีราคาผู้บริโภคพื้นฐานได้สบายๆ (ข้อมูลจากธนาคารแห่งประเทศไทย)

แม้ว่าจะเป็นศัพท์ที่ฟังดูเป็นเทคนิคเฉพาะทาง แต่ความเป็นจริงแล้ว ดัชนีราคาผู้บริโภค หรืออัตราเงินเฟ้อ มีพื้นฐานการคำนวณค่อนข้างง่าย ตรรกะคล้ายๆ หยิบเงินใส่กระเป๋าไปจ่ายตลาดตอนเช้าเพื่อซื้อของมาอุปโภคบริโภคในชีวิตประจำวัน แล้วลองมาเทียบกันว่า ราคาสินค้าในตะกร้าซึ่งซื้อเหมือนกับปีที่แล้วเป๊ะๆ มีการเปลี่ยนแปลงไปอย่างไร สมมติว่าปีที่แล้วจ่ายไป 100 บาท แต่ปีนี้ต้องจ่ายถึง 105 บาทเพื่อให้ได้สินค้าที่คุณภาพและปริมาณเท่าเดิม ก็หมายความว่าเราเจอกับอัตราเงินเฟ้อร้อยละ 5 ต่อปีนั่นเอง

ตะกร้าค่าสินค้าและบริการซึ่งใช้คำนวณดัชนีราคาผู้บริโภค เดือนพฤศจิกายน 2560 ซึ่งเป็นภาพแทนค่าใช้จ่ายของครัวเรือนในประเทศไทย จะเห็นว่าค่าใช้จ่ายส่วนใหญ่ของเราจะหมดไปกับค่าอาหารและเครื่องดื่ม (36 เปอร์เซ็นต์) รองลงมาคือค่าเดินทาง (24 เปอร์เซ็นต์) และ ค่าที่อยู่อาศัย (23 เปอร์เซ็นต์) หากใครสนใจ สามารถแวะไปดูรายละเอียดของสินค้าในตะกร้าได้ที่นี่

มองในอีกมุมหนึ่ง อัตราเงินเฟ้อก็หมายถึงอำนาจในการซื้อ (Purchasing Power) ที่ลดลงต่อเงิน 1 บาทนั่นแหละครับ อย่าลืมว่า เงินก็เป็นแค่สิ่งของสมมติเพื่อเป็นตัวกลางในการซื้อขาย ดังนั้นมูลค่าของเงินก็เปลี่ยนแปลงได้เหมือนกับราคาผักชี หัวหอม ทองคำ หรือราคาน้ำมัน

แล้วผลตอบแทนจากเงินฝากประจำจะพอรับมือกับอัตราเงินเฟ้อหรือเปล่า?

คำตอบสั้นๆ ง่ายๆ คือ ‘พอรับมือได้’ ครับ ผู้เขียนดึงข้อมูลย้อนหลังจากธนาคารแห่งประเทศไทยตั้งแต่ พ.ศ. 2542 ถึง 2560 เพื่อเปรียบเทียบอัตราเงินเฟ้อ (ทั้งจากดัชนีราคาผู้บริโภคและดัชนีราคาผู้บริโภคพื้นฐาน) กับอัตราดอกเบี้ยเงินฝากประจำ 1 ปีของธนาคารที่ให้ดอกเบี้ยสูงที่สุด จะเห็นว่าตลอดช่วงเวลาดังกล่าว ผลตอบแทนจากเงินฝากประจำชนะดัชนีราคาผู้บริโภคพื้นฐานได้แทบทุกปี โดยยังมีผลตอบแทนเหลือเก็บเข้ากระเป๋านักลงทุนอีกเล็กน้อย แต่หากเปรียบเทียบกับดัชนีราคาผู้บริโภค ก็จะเห็นเทรนด์ที่ยังพอรับมือได้ เพราะถึงแม้บางปี ดัชนีราคาผู้บริโภคจะสูงกว่าอัตราดอกเบี้ยค่อนข้างมาก แต่ก็ยังมีบางปีที่ดัชนีราคาผู้บริโภคติดลบ แต่ผลตอบแทนดอกเบี้ยยังเป็นบวก

บางคนอาจกังวลเรื่องภาษี เพราะในโฆษณาก็ประกาศปาวๆ ว่า เงินได้ดอกเบี้ยจะหักภาษี ณ ที่จ่ายร้อยละ 15 ผมก็เลยคำนวณอัตราดอกเบี้ยหลังหักภาษีใส่เข้าไปในกราฟด้วยเพื่อความสบายใจ จะเห็นว่าผลตอบแทนดังกล่าวก็ยังพอถูไถกับอัตราเงินเฟ้อนะครับ

ส่วนใครที่มองหาแนวทางการลงทุนที่น่าจะปลอดภัยจากอัตราเงินเฟ้อมากกว่านี้ ผู้เขียนแนะนำเบื้องต้นสำหรับผู้ที่ยังต้องการเก็บออมในรูปแบบเงินฝากประจำ คือเงินฝากประจำแบบปลอดภาษี ซึ่งได้อัตราดอกเบี้ยสูงกว่าเงินฝากปกติเล็กน้อย และถ้าฝากครบตามกำหนด ดอกเบี้ยที่ได้ก็ไม่ต้องเสียภาษีด้วยนะเออ แต่ถ้าเลือกผลิตภัณฑ์นี้ นักออมเงินต้องมีวินัยนิดนึงนะครับ เพราะต้องปันรายได้มาเก็บออมไว้ทุกเดือนตามเงื่อนไข

สำหรับใครที่รักสนุก ผมแนะนำให้นำเงินมาซื้อสลากออมสินเพื่อทดแทนความบันเทิงจากการซื้อหวย ที่สำคัญ ดอกเบี้ยจากสลากออมสินยังได้รับการยกเว้นภาษีอีกด้วย

ถ้าใครพอจะรับความเสี่ยงได้มากหน่อย แต่ไม่มีทั้งเวลาและความรู้ในการลงทุนระดับมืออาชีพ ผู้เขียนแนะนำให้ลองมองหากองทุนพันธบัตรรัฐบาลระยะยาว หรือหุ้นกู้บริษัทเอกชน ซึ่งจะได้ผลตอบแทนมากกว่าการฝากประจำ หรืออาจปันเงินบางส่วนไปซื้อกองทุนที่ลงทุนในหุ้นสามัญ แต่อย่าลืมนะครับ ยิ่งผลตอบแทนมาก ความเสี่ยงก็มากเป็นเงาตามตัว

ในมุมมองของผู้เขียน ก่อนที่เราจะหาคำตอบว่าควรรับมือกับอัตราเงินเฟ้ออย่างไร เราควรถามใจตัวเองก่อนว่ารับความเสี่ยงได้แค่ไหน ถ้ารับความเสี่ยงไม่ได้เลย ก็อย่าไปฝืนลงทุนตามคำโฆษณาหรือบทความจากเหล่ากูรูเลยครับ จะทำให้ตัวเองเครียดกันเปล่าๆ แต่ถ้าพอรับความเสี่ยงได้ ก็ควรมองหาโอกาสในการลงทุนเพิ่มเติม หากทุกวันนี้เงินส่วนใหญ่ยังนอนแช่อยู่ในบัญชีธนาคาร

ประเด็นสุดท้ายที่มักไม่ได้รับการพูดถึงเท่าไหร่ คือถ้าใครยังคงทำงานหาเงิน จะเป็นพนักงานประจำ ลูกจ้ายรายวัน หรือเจ้าของกิจการ รายได้ทุกบาททุกสตางค์มีแนวโน้มจะเพิ่มขึ้นตามอัตราเงินเฟ้ออยู่แล้วครับ นั่นหมายความว่า การที่เรายังทำงานอยู่ทุกวัน ก็เป็นการป้องกันความเสี่ยงจากอัตราเงินเฟ้ออีกทางหนึ่ง

หลายบทความที่ฉายภาพความน่าหวาดกลัวของเงินเฟ้อมักจะบอกว่า 10 ปีที่แล้วก๋วยเตี๋ยวชามละ 20 บาท แต่ปัจจุบันชามละ 35 – 40 บาท แต่มักจะลืมบอกไปว่า รายได้ของคนวัยเดียวกันของปัจจุบันกับเมื่อ 10 ปีที่แล้วก็ต่างกันลิบลับเช่นเดียวกัน ดังนั้น อัตราเงินเฟ้อจึงกัดกินแค่เงินออมของเรา และจากข้อมูลด้านบนก็พอมองเห็นแล้วว่า ความเสี่ยงจากอัตราเงินเฟ้อมีอยู่จริง แต่ก็ไม่มากเท่าไรนะจ๊ะ

เอกสารประกอบการเขียน

- ดัชนีราคาผู้บริโภคทั่วไปและดัชนีราคาผู้บริโภคพื้นฐานของประเทศ เดือน พฤศจิกายน 2560

- เครื่องชี้เศรษฐกิจมหภาคของไทย

- If you think the rate of return you are getting is your real return, think again!