5 ปีที่ผ่านมา ตลาดหุ้นกู้เติบโตอย่างมาก ส่วนหนึ่งเป็นผลมาจากอัตราดอกเบี้ยที่อยู่ในระดับต่ำ ทำให้นักลงทุน ทั้งนักลงทุนสถาบันและนักลงทุนส่วนบุคคล เริ่มหาตราสารทางการเงินที่ให้ผลตอบแทนที่ดีกว่าพันธบัตรรัฐบาลและเงินฝากธนาคาร

และยิ่งเมื่อมีอุปสงค์จากนักลงทุนเพิ่มขึ้น ฝั่งอุปทาน ซึ่งคือบริษัทเอกชนที่ต้องการออกหุ้นกู้เพื่อกู้เงิน ก็เริ่มหันมาระดมเงินกู้ผ่านช่องทางนี้เพิ่มขึ้น เพราะมีโอกาสที่จะประหยัดต้นทุนเรื่องการจ่ายดอกเบี้ย เมื่อเทียบกับการกู้เงินธนาคาร

ตราสารทางการเงินที่เรียกว่าหุ้นกู้นั้น เพียงได้ยินชื่อก็อาจสร้างความสับสนกับผู้ที่ไม่คุ้นเคย เพราะเมื่อเรียกชื่อว่า ‘หุ้น’ นำหน้า คนจำนวนไม่น้อยอาจคิดไปถึงตลาดหุ้นที่มีการซื้อขายกันอย่างคึกคัก และมีข่าวลงหน้าหนึ่งหนังสือพิมพ์ธุรกิจอยู่ทุกวัน แต่หุ้นกู้นั้น จริงๆ แล้วเป็นตราสารทางการเงินประเภทหนึ่งที่เรียกอีกชื่อว่า พันธบัตรภาคเอกชน

พันธบัตรภาคเอกชน หรือหุ้นกู้ หมายถึงตราสารทางการเงินที่บริษัทเอกชนเป็นผู้ออกตราสาร มีวัตถุประสงค์เพื่อระดมทุนไปใช้ดำเนินกิจการ หรือมองอีกทางหนึ่ง คือบริษัทเป็นผู้กู้เงินกับนักลงทุน ซึ่งตราสารทางการเงินดังกล่าวคล้ายกับสัญญาเงินกู้ จะต้องมีรายละเอียดและข้อตกลงการกู้เงินอย่างชัดเจน

แม้ว่าตลาดหุ้นกู้จะเริ่มโตขึ้น และมีตำรามากมายที่เขียนขึ้นมาเพื่อให้ความรู้เกี่ยวกับตราสารประเภทนี้ แต่ในกรณีของประเทศไทย การลงทุนโดยตรงในตลาดหุ้นกู้กลับไม่เป็นที่คุ้นเคยของนักลงทุนส่วนบุคคล (Retail investor) มากนักด้วยสาเหตุหลายประการ

สาเหตุสำคัญข้อหนึ่ง คือการซื้อขายพันธบัตรทุกประเภทในตลาดรอง (Secondary market) ในประเทศไทยส่วนมาก (กว่า 99%) ซื้อขายในรูปแบบ Over-the-counter หรือ OTC ซึ่งคือการซื้อขายที่ผู้ซื้อและผู้ขายเจรจาตกลงเรื่องราคาและรายละเอียดของการซื้อขายกันเอง โดยนักลงทุนส่วนใหญ่เป็นนักลงทุนสถาบันและสถาบันการเงิน มักซื้อขายกันทีละมากๆ เช่น 10 ล้านบาท ทำให้นักลงทุนส่วนบุคคลยากที่จะเข้ามีส่วนในการซื้อขายในตลาดพันธบัตรและหุ้นกู้ได้ จึงต้องหันไปลงทุนผ่านกองทุนรวมพันธบัตรหรือต้องรอซื้อพันธบัตรที่เปิดจำหน่วยให้กับบุคคลทั่วไปในตลาดแรก (Primary market) เท่านั้น

นอกจากนี้ วิธีการซื้อขายผ่านการจับคู่บนกระดานอิเล็กทรอนิกส์ที่นักลงทุนส่วนบุคคลสามารถเข้าไปซื้อขายได้นั้นไม่ได้รับความนิยมเท่าใดนัก แต่ละวันมีสัดส่วนการซื้อขายรวมไม่ถึง 1% ของปริมาณการซื้อขายพันธบัตรทั้งตลาด

การที่ตลาดพันธบัตรเป็นตลาดที่เข้าถึงยากสำหรับนักลงทุนส่วนบุคคลก็ทำให้ความรู้ความเข้าใจในตราสารทางการเงินประเภทหุ้นกู้ รวมถึงพันธบัตรประเภทอื่นๆ ของนักลงทุนมีไม่มากนัก จนดูเหมือนว่าการลงทุนในพันธบัตรต่างๆ เป็นเพียงการลงทุนทางเลือก (Alternative investment) ของนักลงทุน ทั้งๆ ที่เมื่อพิจารณาจากสภาพตลาดโดยรวมแล้ว ขนาดของตลาดพันธบัตรไทยโดยรวม (Market Capitalization) มีขนาดเล็กกว่าตลาดหุ้นไม่มาก โดยปัจจุบัน (มิถุนายน 2561) มีขนาดเกือบ 12 ล้านล้านบาท โดยหุ้นกู้มีขนาดประมาณ 3 ล้านล้านบาท และปริมาณการซื้อขายพันธบัตรทุกประเภทเฉลี่ยต่อวันก็ไม่ได้ห่างไกลจากตลาดหุ้นเลย (ข้อมูลจากสมาคมตลาดตราสารหนี้ไทย)

การทำความเข้าใจการลงทุนในหุ้นกู้ในเบื้องต้นไม่ใช่เรื่องยาก เราสามารถทำความเข้าใจตัวหุ้นกู้ได้โดยลองเปรียบเทียบกับเงินฝากประจำที่เราฝากธนาคารซึ่งจะมีกลไกคล้ายกัน คือ ธนาคารจะเปรียบเสมือนเป็นผู้กู้เงิน และเราอยู่ในฐานะนักลงทุนที่นำเงินไปลงทุนกับตราสารทางการเงินที่ออกโดยธนาคารนั้นๆ และเมื่อเงินฝากประจำครบกำหนดอายุการฝาก (3 เดือน, 6 เดือน หรือ 1 ปี) ระหว่างนั้นนักลงทุนจะได้รับผลตอบแทนในรูปของดอกเบี้ยเป็นงวดๆ เพียงแต่หุ้นกู้อาจมีอายุที่หลากหลายกว่ามาก ตั้งแต่ไม่ถึง 1 ปี จนถึงหลายสิบปี

ส่วนสำคัญต่อมาที่ใช้วิเคราะห์การลงทุน คือการเปรียบเทียบระหว่างผลตอบแทนกับความเสี่ยงจากการลงทุน ซึ่งการที่จะทำความเข้าใจผลตอบแทนจะต้องรู้จักศัพท์ทางการเงินเบื้องต้นดังนี้

1. ราคาหน้าตั๋ว (Par) กับราคาตลาด (Market price)

ราคา Par คือราคาต่อหน่วยของพันธบัตร ซึ่งจะเป็นจำนวนคงที่เสมอ ไม่เปลี่ยนแปลง ซึ่งหมายถึงมูลค่าของพันธบัตรที่ผู้กู้ต้องจ่ายคืนเมื่อพันธบัตรนั้นครบกำหนดไถ่ถอน โดยปกติแล้วจะมีมูลค่าเท่ากับ 100 หรือ 1,000 บาท

การซื้อพันธบัตรในตลาดแรก เป็นการซื้อกับผู้ออกโดยตรง ราคาที่ซื้อจะเท่ากับราคา Par ส่วนราคาตลาดคือราคาที่นักลงทุนซื้อขายพันธบัตรกันในตลาดรอง ซึ่งราคาที่ซื้อขายกันนั้นอาจจะมากกว่าหรือน้อยกว่าราคา Par ก็ได้

แต่ไม่ว่านักลงทุนจะตกลงซื้อขายกันที่ราคาเท่าใด (เช่น 850 บาท หรือ 1,200 บาท) เมื่อพันธบัตรครบกำหนด นักลงทุนที่ถือครองพันธบัตรนั้นๆ จะสามรถไถ่ถอนพันธบัตรคืนที่ราคา Par (1,000 บาท)

2. Coupon กับ Yield

โดยปกติแล้ว ตลอดช่วงเวลาที่นักลงทุนถือครองหุ้นกู้ประเภทปกติ นักลงทุนมีสิทธิที่จะได้รับดอกเบี้ยจากการถือครองพันธบัตรนั้นๆ ในกรณีของหุ้นกู้ ดอกเบี้ยที่นักลงทุนได้รับเรียกว่า Coupon จะมีการกำหนดอัตราและวันที่จ่ายไว้เป็นการแน่นอน ซึ่งคือดอกเบี้ยนั่นเอง

หุ้นกู้ส่วนใหญ่จะจ่ายดอกเบี้ยในอัตราคงที่ และมักจ่ายดอกเบี้ยปีละ 2 ครั้ง (เช่น อัตราดอกเบี้ย 6% ต่อปี จะมีการจ่ายปีละ 2 ครั้ง ครั้งละ 3%) และโดยธรรมชาติของตลาดดอกเบี้ย ยิ่งระยะเวลาการฝากหรือกู้เงินนานขึ้น อัตราดอกเบี้ยก็มักจะมีอัตราที่สูงขึ้นตามไปด้วย

สิ่งสำคัญอีกเรื่องหนึ่งที่นักลงทุนพึงระลึกไว้ก็คือ ในกรณีที่นักลงทุนซื้อหุ้นกู้ในตลาดแรกที่ราคา Par อัตรา Coupon ที่ได้รับจากหุ้นกู้ จะเท่ากับอัตราผลตอบแทนที่ได้รับจากหุ้นกู้หรือ Yield แต่ถ้านักลงทุนซื้อหุ้นกู้ในตลาดรอง ซึ่งอาจจะมีราคามากหรือน้อยกว่าราคา Par ผลตอบแทนที่นักลงทุนได้รับจะไม่เท่ากับอัตรา Coupon

เช่น นักลงทุนซื้อหุ้นกู้ในตลาดรองที่ราคา 850 บาทโดยหุ้นกู้มีมูลค่า Par เท่ากับ 1,000 บาท และมีการจ่าย Coupon ที่ 6% ต่อปี ในกรณีนี้นักลงทุนได้ได้รับผลตอบแทนจาก 2 ส่วนคือ 1) Coupon ที่ 6% ต่อปี 2) ส่วนต่างจากการซื้อหุ้นกู้ที่ 850 บาทแต่สามารถไถ่ถอนเมื่อครบกำหนดที่ราคา 1,000 บาท ซึ่งคือ 150 บาท ทั้งนี้ วิธีการคำนวณผลตอบแทนหรือ Yield ที่ใช้กันทั่วไป คือการคำนวณ Yield To Maturity หรือ YTM ซึ่งใช้ความรู้พื้นฐานในการคำนวณ Internal rate of return หรือ IRR เพื่อหาผลตอบแทนจากการลงทุน สามารถใช้โปรแกรม Excel คำนวณหาได้ไม่ยาก และบางเว็บไชต์มีโปรแกรมสำเร็จรูปช่วยในการคำนวณเบื้องต้นอยู่แล้ว

นอกจากฝั่งของผลตอบแทน สิ่งที่ต้องพิจารณาคู่กันคือเรื่องความเสี่ยง ซึ่งความเสี่ยงจากการลงทุนในหุ้นกู้มีหลายด้าน ในที่นี้ขอพิจารณาความเสี่ยงที่สำคัญที่สุด คือความเสี่ยงที่ผู้กู้ (ผู้ออกหุ้นกู้) จะไม่สามารถจ่ายคืนเงินต้นบางส่วนหรือทั้งหมดให้แก่ผู้ให้กู้ (นักลงทุนผู้ซื้อหุ้นกู้) ตลอดจนไม่สามารถปฏิบัติตามสัญญาที่ตกลงไว้ได้

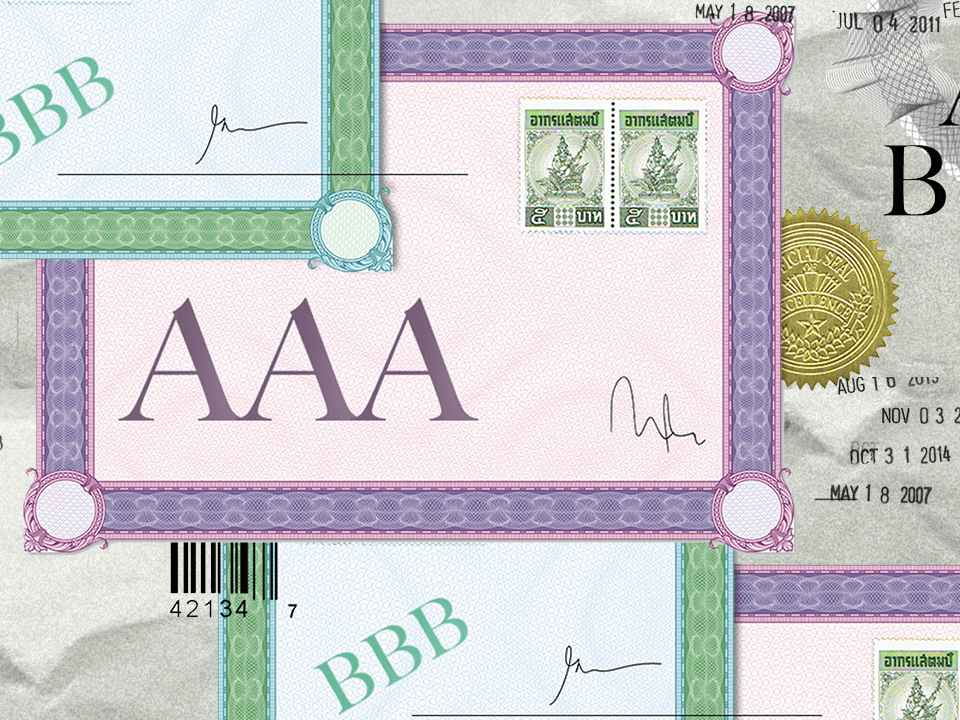

ความเสี่ยงประเภทนี้เรียกว่า Credit risk ซึ่งต้องวิเคราะห์ตัวธุรกิจและฐานะทางการเงินของบริษัทอย่างละเอียด โดยเน้นการวิเคราะห์ที่งบกระแสเงินสด และควรประมาณการงบประแสเงินสดไปในอนาคตที่หุ้นกู้จะครบกำหนดอายุว่า บริษัทจะมีเงินที่จะจ่ายคืนนักลงทุนหรือไม่ ขั้นตอนนี้เป็นขั้นตอนที่ยุ่งยาก แม้กระทั่งกับนักการเงินมืออาชีพก็ยังต้องใช้เวลารวบรวมข้อมูลและวิเคราะห์ แต่ในตลาดทุนก็มีเครื่องมือที่จะช่วยวิเคราะห์ความเสี่ยง Credit risk ได้ และใช้กันอย่างแพร่หลาย นั่นคือการดูที่ Credit rating ของหุ้นกู้นั้นๆ ซึ่งได้รับการจัดอันดับโดยบริษัท Credit rating agency อันได้แก่ FITCH, S&P, Moody’s และ TRIS ซึ่งบริษัทเหล่านี้จะวิเคราะห์ความเสี่ยงและให้คะแนนออกมาในรูปสัญลักษณ์

โดยสัญลักษณ์ที่คะแนนสูงที่สุด (ความเสี่ยงต่ำที่สุด) คือ AAA และลดหลั่นลงมาเรื่อยๆ เช่น AA, A , BBB เป็นต้น โดยหุ้นกู้ที่ยิ่งมีความเสี่ยงมาก นักลงทุนยิ่งต้องการผลตอบแทนที่มากขึ้น เพื่อชดเชยกับความเสี่ยงที่ได้รับ โดยหุ้นกู้ที่มีความเสี่ยงต่ำที่สุดคือหุ้นกู้รัฐบาลและจะมีผลตอบแทนหรือ Yield ต่ำที่สุดด้วย ดังนั้นหุ้นกู้เอกชนจึงต้องมี Yield มากกว่าหุ้นกู้รัฐบาลที่อายุเท่ากันเสมอ เพื่อชดเชยกันระหว่างผลตอบแทนและความเสี่ยง

ดังนั้น เมื่อมีหุ้นกู้เอกชนเสนอขาย นักลงทุนจึงควรเข้าไปเช็ค Yield ของพันธบัตรรัฐบาลก่อนที่ www.thaibma.or.th จากขึ้นจึงนำ Yield ของหุ้นกู้เอกชนที่สนใจมาเปรียบเทียบ แล้วดู Credit rating ประกอบความเสี่ยง เป็นอย่างน้อย ก่อนตัดสินใจลงทุนครับ

Tags: หุ้นกู้, พันธบัตรเอกชน, corporate bond