ในวันที่ใครๆ ก็พูดถึงคำว่า ‘สังคมไร้เงินสด (Cashless Society)’ น้อยคนที่จะไม่รู้จักหรือคุ้นเคยกับบัตรพลาสติกอย่างบัตรเครดิตหรือบัตรเดบิต จะต่างกันที่บัตรแบบแรกคือการกู้มาจับจ่ายใช้สอยแล้วค่อยจ่ายตอนสิ้นเดือน ส่วนแบบหลังรูดปั๊บตัดบัญชีทันที

ปฏิเสธไม่ได้ว่า บัตรสองใบนี้ทำให้ชีวิตหลายคนสะดวกสบาย เพราะนอกจากจะไม่ต้องคอยพกเงินสด นับเงินทอนให้วุ่นวาย บัตรเครดิตยังให้วงเงินใช้จ่าย ซึ่งบางครั้งอาจมากกว่าเงินที่ได้รับในแต่ละเดือน

ถึงเรามักจะได้ยินคำสอนจากผู้ใหญ่ว่า โตไปอย่าเป็นหนี้ แต่หนี้ถือว่าเป็นเครื่องมือทางการเงินที่แสนจะโบร่ำโบราณที่เกิดมาก่อนธนาคารเสียอีก

สถาบันจัดอันดับอย่าง Moody’s มองว่าบัตรเครดิต (ซึ่งก็คือบัตรสร้างหนี้นั่นแหละ) เป็นหนึ่งในตัวเร่งให้เศรษฐกิจเติบโตอย่างเข้มแข็ง สร้างงาน และสร้างรายได้ในภาพรวม เพราะบัตรดังกล่าวทำให้ผู้บริโภครายย่อยเข้าถึงสินเชื่อได้แค่ควักกระเป๋าสตางค์

แต่ถ้าเศรษฐกิจขาลงเมื่อไร หนี้สินเหล่านี้นี่แหละที่จะสร้างโมเมนตัมให้สภาวะถดถอยรุนแรงขึ้น เนื่องจากหนี้สินคือการมองแบบโลกสวยว่าในอนาคตเราจะมีรายได้มากขึ้นจากฐานะการงานที่ดีขึ้นหรือเศรษฐกิจที่เติบโตขึ้น จึงสามารถหยิบยืมเงินในอนาคตมาใช้จ่ายในปัจจุบันได้ แต่ถ้าภาพฝันพังทลายเมื่อไร เช่น เศรษฐกิจย่ำแย่จนพนักงานจำนวนมากโดนเลย์ออฟ วงจรการเติบโตจากหนี้ก็จะหยุดชะงัก เพราะระดับหนี้เสียเพิ่มขึ้นจนธนาคารต้องรัดเข็มขัดและปล่อยสินเชื่ออย่างระมัดระวัง ทำให้วิกฤตเศรษฐกิจร้ายแรงขึ้นไปอีก

แต่เราปล่อยเรื่องมหภาคให้นักเศรษฐศาสตร์เขาคุยกันดีกว่าครับ เพราะในบทความนี้ เราจะพูดถึงว่า การมีบัตรเครดิตในกระเป๋าสตางค์แล้วทำให้พฤติกรรมเราเปลี่ยนไปอย่างไร และมีกลยุทธ์อะไรบ้างเพื่อรับมือกับหนี้บัตรเครดิตที่พอกพูน

บัตรเครดิต ยิ่งมี ยิ่งใช้

หลายคนอาจไม่ได้สังเกตว่าตัวเองมีพฤติกรรมการจับจ่ายใช้สอยเปลี่ยนแปลงไปตั้งแต่มีเครดิตการ์ดติดกระเป๋า แต่ผลการทดลองจากหลายสำนักยืนยันตรงกันว่า บัตรเครดิตมักนำไปสู่การใช้จ่ายที่เกินจำเป็น เช่น งานวิจัยของ Duncan Simester และ Drazen Prelec สองอาจารย์คณะบริหารธุรกิจจากมหาวิทยาลัย MIT ที่ระบุว่า ผู้ที่จ่ายด้วยบัตรเครดิตมีความเต็มใจจะจ่าย (Willingness to Pay) มากกว่าผู้ที่จ่ายโดยเงินสดสูงสุดถึงสองเท่า โดยเรียกส่วนต่างดังกล่าวว่า พรีเมียมบัตรเครดิต (credit card premium)

เหตุผลทางจิตวิทยาอธิบายว่า การจับจ่ายด้วยบัตรพลาสติกทำให้รู้สึกสูญเสียน้อยกว่าการนับเงินสดแล้วนำไปสู่การใช้เงินเกินจำเป็น งานวิจัยอีกชิ้นหนึ่งยังเชื่อมโยงการใช้จ่ายด้วยบัตรเครดิตและเดบิตกับการซื้อสินค้าที่ไม่ดีต่อสุขภาพ เช่นอาหารขยะอีกด้วย กล่าวคือการใช้บัตรเครดิตทำให้ผู้บริโภคไม่สามารถต้านแรงกระตุ้นที่จะซื้อของได้

ลองจินตนาการดูง่ายๆ ก็ได้ครับว่า ถ้าเราต้องกดเงินจากธนาคาร 50,000 บาท กำเงินสดเพื่อไปซื้อกล้องรุ่นใหม่ที่อยากได้มานาน กับเดินตัวเบาสบายไปรูดการ์ดที่หน้าร้าน อันไหนทำใจลำบากมากกว่ากัน

ยังครับ ยังไม่หมดแค่นี้ เพราะบัตรเครดิตส่วนใหญ่ยังเสนอวงเงินที่มากกว่ารายได้ในแต่ละเดือน (เช่น 3 ถึง 4 เท่าของเงินเดือน) วงเงินดังกล่าวทำให้เรารู้สึกมีอำนาจซื้อมากกว่าผู้ที่ไม่ใช้บัตรเครดิต เช่น เงินเดือน 15,000 บาท แต่วงเงินบัตรเครดิตตั้ง 30,000 บาท อยากจะกินร้านอาหารหรูๆ สักมื้อ หรือช็อปปิ้งกระเป๋าใหม่สักใบ เพดานการใช้จ่ายจาก 15,000 บาทก็ขยับขยายเป็น 2 เท่าเพราะเรามีบัตรเครดิต (ส่วนอนาคตค่อยว่ากันทีหลัง)

ถ้าคุณมีบัตรเครดิตแล้วรู้สึกว่าใช้เงินเกินตัว ไม่ต้องแปลกใจไปครับ เพราะเป็นสิ่งที่คนทั่วโลกพบเจอไม่ต่างกัน

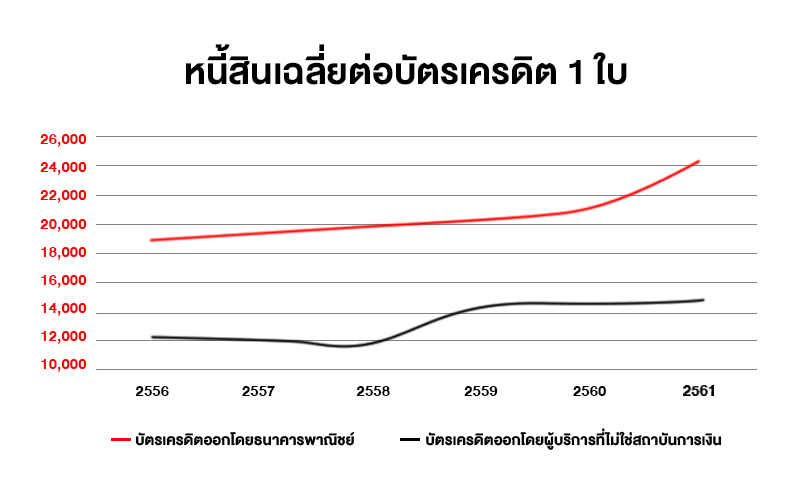

ผู้เขียนใช้ข้อมูลจากธนาคารแห่งประเทศไทยตั้งแต่ พ.ศ. 2556-2561 พบว่าแนวโน้มหนี้สินค้างชำระเฉลี่ยต่อบัตรเครดิตหนึ่งใบเพิ่มขึ้นอย่างต่อเนื่อง โดยหนี้สินเฉลี่ยของบัตรเครดิตที่ออกโดยธนาคารพาณิชย์เพิ่มจาก 18,878 บาทเมื่อ พ.ศ. 2556 เป็น 24,419 บาทเมื่อต้นปีที่ผ่านมา ส่วนบัตรเครดิตที่ออกโดยผู้ให้บริการที่ไม่ใช่สถาบันการเงินก็มีแนวโน้มคล้ายคลึงกัน คือเพิ่มจาก 12,256 บาทเมื่อ พ.ศ. 2556 เป็น 14,418 บาทในปีนี้ นอกจากนี้ ระดับการใช้จ่ายผ่านบัตรเครดิตก็เพิ่มขึ้นอย่างต่อเนื่อง

ค้างหนี้บัตรเครดิตเยอะ ทำอย่างไรดี ?

ถ้าใครเริ่มรู้สึกกังวลว่ามีหนี้บัตรเครดิตเยอะเกินไป ผู้เขียนมีวิธีแนะนำกลยุทธ์จ่ายบัตรเครดิตที่จะช่วยทั้งลดยอดค้างชำระ และประหยัดดอกเบี้ยไปพร้อมกัน แต่ทั้งนี้ก็ต้องอาศัยวินัยในการใช้จ่ายของแต่ละคนด้วยนะครับ

ขั้นแรก เราต้องมาดูโครงสร้างหนี้ของเราก่อน ว่ามีบัตรเครดิต บัตรกดเงินสด หรือหนี้สินอื่นๆ จากเจ้าไหนบ้าง แล้วนำมากางดูว่าหนี้สินก้อนไหนอัตราดอกเบี้ยต่อปีสูงที่สุด สำหรับบัตรเครดิตและบัตรกดเงินสด สามารถดูตารางการคำนวณดอกเบี้ยได้ในรายการเดินบัญชี (statement) ที่จะส่งมาให้ที่บ้านทุกเดือนอยู่แล้วนะครับ

หลังจากกางดูเสร็จ เราก็ต้องมาคิดต่อว่า หนี้ก้อนที่ดอกเบี้ยแพงพอจะโยกไปยังทางเลือกที่ดอกเบี้ยต่ำลงได้หรือเปล่า เช่น หนี้บัตรเครดิตอาจไปผูกรวมเพื่อขอสินเชื่อส่วนบุคคล (personal loan) ที่อาจเสียดอกเบี้ยต่ำกว่านิดหน่อย หรืออาจแปลงหนี้นอกระบบดอกเบี้ยโหดโดยใช้บัตรกดเงินสดมาบรรเทาภาระดอกเบี้ย

หลังจากปรับโครงสร้างเสร็จเรียบร้อย ก็จะมีกลยุทธ์แนะนำในการลดหนี้สินบัตรเครดิตดังนี้ครับ

- กลยุทธ์เข็นครกขึ้นภูเขา กลยุทธ์นี้เหมาะสำหรับคนใจแข็ง โดยจะเน้นการลดหนี้สินโดยใช้เหตุผลเรื่องดอกเบี้ยเป็นหลัก กล่าวคือ ใช้หนี้สินก้อนที่ดอกเบี้ยสูงที่สุดก่อน ส่วนหนี้สินก้อนอื่นจะจ่ายแค่ขั้นต่ำเท่านั้น วิธีนี้จะช่วยประหยัดดอกเบี้ยจ่ายมากที่สุด แต่สำหรับบางคนที่ติดหนี้ก้อนใหญ่ดอกเบี้ยสูง อาจรู้สึกว่าเส้นทางก่อนจะใช้หนี้หมดไม่ต่างจากการเข็นครกขึ้นภูเขา

- กลยุทธ์สิบเบี้ยใกล้มือ กลยุทธ์นี้เหมาะสำหรับคนที่ต้องการกำลังใจในการลดหนี้สิน โดยจะจ่ายยอดขั้นต่ำของหนี้สินทุกก้อน แล้วนำเงินที่เหลือมาคืนหนี้ก้อนที่เล็กที่สุดก่อนโดยไม่แคร์อัตราดอกเบี้ย ฟังดูแปลกประหลาดใช่ไหมครับ แต่วิธีนี้ได้รับความนิยมอย่างมากหลังจากที่นักธุรกิจและนักพูดสร้างแรงบันดาลใจ เดฟ แรมเซย์ (Dave Ramsey) เสนอในบทความและอธิบายว่า การจ่ายหนี้สินก้อนเล็กๆ ให้หมดก่อน จะช่วยสร้างกำลังใจในการตะลุยจ่ายยอดที่ใหญ่ขึ้นเรื่อยๆ โดยเขามองว่า การเริ่มต้นจ่ายหนี้สินยอดใหญ่จะสร้างแรงกดดันมากเกินไปสำหรับผู้ที่กำลังริเริ่มลดหนี้สิน จนอาจถอดใจได้

อย่างไรก็ดี สำนักงานวิจัยเศรษฐกิจแห่งสหรัฐอเมริการะบุว่า อเมริกันชนส่วนใหญ่จ่ายหนี้บัตรเครดิตโดยใช้วิธีแบ่งก้อนตามยอดหนี้สิน (balance matching) เช่น เตรียมเงินจ่ายบัตรเครดิต 3,000 บาท บัตรหนึ่งใบมียอดค้างชำระ 20,000 บาท อีกหนึ่งใบค้างชำระ 10,000 บาท ก็แบ่งจ่ายบัตรใบแรก 2,000 บาท และใบที่สอง 1,000 บาท ซึ่งเป็นการจ่ายคืนหนี้สินที่ดูไม่ค่อยใส่ใจและไร้กลยุทธ์

สำหรับใครที่กำลังจ่ายหนี้บัตรเครดิตตามยอดคงค้าง ผู้เขียนแนะนำให้เปลี่ยนกลยุทธ์เสียใหม่เพื่อจ่ายหนี้คืนนะครับ ได้ผลเป็นอย่างไรก็อย่าลืมมาเล่าสู่กันฟัง แต่อย่าลืมระมัดระวังการใช้จ่ายไม่ให้เกินตัวนะครับ ถ้าใครรู้สึกว่าบังคับตัวเองไม่ได้ถ้ามีบัตรเครดิตในกระเป๋าสตางค์ ก็อาจจะถึงเวลาตัดใจไปใช้บัตรเดบิตแทนจะดีกว่าครับ

อ้างอิง:

- Credit, debit card use a boon for economic activity and job creation: study

- Does It Matter Whether You Pay With Cash Or A Credit Card?

- Guess which foolish strategy people most often use to pay back credit card debt

- The psychological trick that makes it harder to pay off your credit cards

Fact Box

งานวิจัยชิ้นหนึ่งระบุว่า การระบุยอดชำระขั้นต่ำของบัตรเครดิตจะสร้างอคติการยึดติด (Anchoring Bias) ให้กับผู้ใช้บัตร เนื่องจากผู้ใช้บัตรอาจเข้าใจไปเองว่า ตัวเลขขั้นต่ำดังกล่าวคือจำนวนที่ผู้ออกบัตรแนะนำให้จ่าย และมีแนวโน้มว่าจะชำระหนี้สินมากกว่าตัวเลขดังกล่าวเพียงเล็กน้อยเท่านั้น ผลการวิจัยสรุปว่า หากซ่อนตัวเลขยอดชำระขั้นต่ำของบัตรเครดิตแล้ว ผู้บริโภคจะจ่ายคืนหนี้สินเพิ่มขึ้นถึง 70 เปอร์เซ็นต์

กฎหมายควบคุมบัตรเครดิตของสหรัฐอเมริกาซึ่งบังคับใช้เมื่อ พ.ศ. 2552 แก้ปัญหาดังกล่าว โดยระบุให้สถาบันที่ให้บริการบัตรเครดิตจะต้องระบุว่า ผู้บริโภคควรจะจ่ายคืนเงินเท่าไหร่ เพื่อให้ยอดหนี้สินเป็นศูนย์ภายในสามปี