ขายชอร์ต (Short Selling) ธุรกรรมที่หลายคนอาจเคยได้ยินชื่อแต่ไม่เข้าใจนักว่ามันหมายถึงอะไร แต่หลายคนคงคุ้นชื่อนักขายชอร์ตชื่อดังอย่างจอร์จ โซรอส เจ้าของฉายาพ่อมดทางการเงินที่ชอร์ตเงินบาทก่อนวิกฤติต้มยำกุ้งและฟันกำไรอย่างงดงามเมื่อรัฐบาลไทยประกาศลอยตัวค่าเงิน รวมถึงไมเคิล เบอร์รี (Michael Burry) นักวิเคราะห์ซึ่งเป็นต้นแบบในภาพยนตร์ Big Short ซึ่งขายชอร์ตตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกันการจำนอง (Mortgage Backed Securities) และทำกำไรมหาศาลหลังเกิดฟองสบู่อสังหาริมทรัพย์และวิกฤติซับไพรม์ในสหรัฐอเมริกา

การลงทุนโดยซื้อสินทรัพย์ปกติที่เราคุ้นเคยกันดี ภาษาการเงินจะเรียกว่าลอง (Long) กล่าวคือซื้อมาถือไว้ หากราคาขึ้นก็ได้กำไร แต่หากราคาลดลงก็จะกลายเป็นขาดทุน เช่น ซื้อหุ้น MMT มาในราคา 10 บาทหากหุ้นขึ้นไปเป็น 15 บาทก็หมายความว่า เราจะได้กำไร 5 บาทต่อหุ้นนั่นเอง

การขายชอร์ตคือธุรกรรมที่ทำกำไรแบบสวนทางกับตลาด เช่น หากชอร์ตหุ้น MMT เมื่อราคาหุ้นปรับตัวลดลงผู้ขายชอร์ตก็จะได้กำไร ถ้าจะกล่าวว่าเป็นการลงทุนที่แสวงหาความสุขจากความทุกข์ของคนอื่นคงไม่ผิดนัก จึงไม่น่าแปลกใจที่นักขายชอร์ตส่วนใหญ่ไม่ได้เป็นที่รักสักเท่าไรและมักถูกเรียกขานในวงการการเงินว่าเหล่าอีแร้งหรือไฮยีน่าที่หากินกับ ‘ซากศพ’ ของหลักทรัพย์ที่อ่อนแอ โดยหลักทรัพย์ดังกล่าวอาจเป็นสินค้าเกษตร หุ้นสามัญ หุ้นกู้ หรือกระทั่งเงินตราต่างประเทศ

แม้การขายชอร์ตจะมีชื่อเสียงที่ไม่ดีนัก แต่หลายประเทศ (รวมถึงประเทศไทย) ยังระบุให้การทำธุรกรรมดังกล่าวเป็นเรื่องถูกกฎหมาย ในบทความนี้ ผู้เขียนจะพาไปรู้จักว่าการขายชอร์ตคืออะไร และช่วยเพิ่มประสิทธิภาพของตลาดได้อย่างไร

ขายชอร์ตคืออะไร?

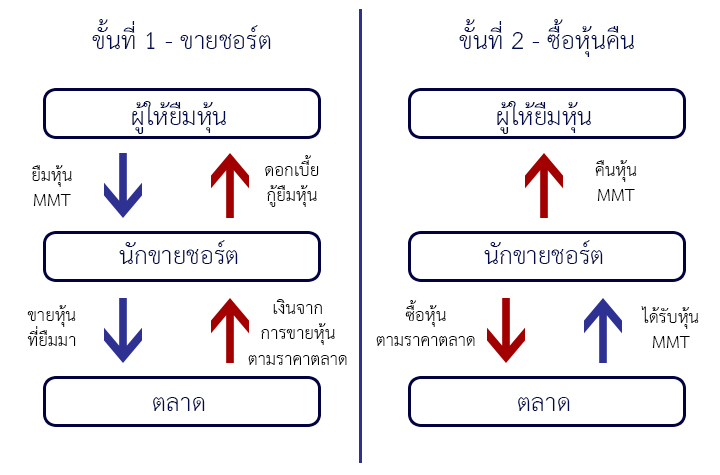

เพื่อให้เห็นภาพ ผู้เขียนขอยกตัวอย่างการขายชอร์ตหุ้นสมมติ MMT ซึ่งมีราคาตลาด 10 บาท ธุรกรรมขายชอร์ตเริ่มต้นจากการยืมหุ้น MMT จากคู่ค้าเช่นนักลงทุนหรือบริษัทหลักทรัพย์แล้วจึงนำมาขายในราคาตลาด เมื่อครบกำหนดสัญญา เช่น 1 สัปดาห์ ผู้ขายชอร์ตก็เพียงซื้อหุ้นในตลาดมาคืนเป็นอันจบครบกระบวนความ

แผนภาพสรุปกระบวนการขายชอร์ต (ซ้าย) วันเริ่มต้นธุรกรรมขายชอร์ต (ขวา) วันสิ้นสุดธุรกรรมขายชอร์ต

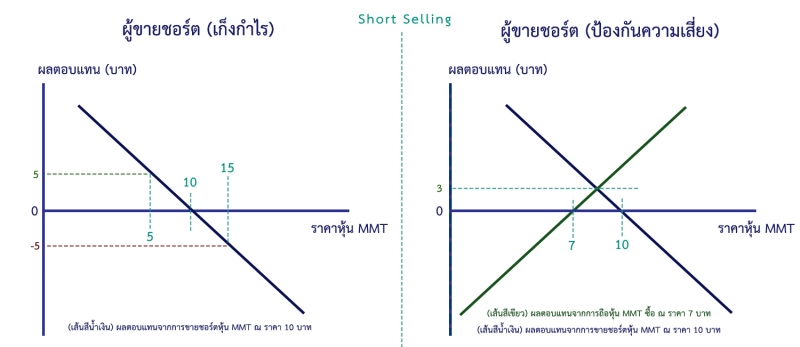

จากกรณีข้างต้น เมื่อครบเวลาตามกำหนด ผู้ขายชอร์ตก็ต้อง ‘ใช้หนี้’ นั่นก็คือการซื้อหุ้นที่ยืมไปมาคืนนั่นเอง ซึ่งวิธีที่ง่ายที่สุดคือการซื้อหุ้น MMT ในราคาตลาด หากวันนั้นหุ้นดังกล่าวราคาลดลงเหลือ 5 บาทนั่นหมายความว่าเขาจะได้กำไร 5 บาทต่อหุ้น (ยืมมาขายในราคา 10 บาท แต่ซื้อไปคืนในราคา 5 บาท) ในทางกลับกัน หากหุ้น MMT ราคาพุ่งสูงเป็น 15 บาท เขาจะขาดทุนทันที 5 บาทต่อหุ้น (ยืมมาขายในราคา 10 บาท แต่ต้องซื้อไปคืนในราคา 15 บาท)

(ซ้าย) แผนภาพแสดงผลตอบแทนจากการขายชอร์ตเพื่อป้องกันความเสี่ยง กรณีที่ถือหุ้น MMT ที่ซื้อมาในราคา 7 บาทต่อหุ้น (ขวา) แผนภาพแสดงผลตอบแทนจากการขายชอร์ตเพื่อเก็งกำไร

การทำธุรกรรมขายชอร์ตมักไม่เป็นที่นิยมมากนักเพราะขัดกับข้อมูลในอดีตของตลาดทุนที่ราคาหุ้นจะเพิ่มขึ้นอย่างต่อเนื่อง นอกจากนี้ การขายชอร์ตยังสามารถขาดทุนได้โดยไร้เพดานจำกัดเนื่องจากราคาหุ้นสามารถเพิ่มขึ้นได้เรื่อยๆ แตกต่างจากการซื้อหุ้นสามัญที่ราคาหุ้นไม่มีทางลดต่ำกว่าศูนย์ การขายชอร์ตจึงเป็นธุรกรรมที่มีความเสี่ยงสูงอย่างยิ่งถึงแม้ว่าจะแทบไม่จำเป็นต้องใช้เงินลงทุนตั้งต้นเลยก็ตาม

นอกจากนี้ เหล่าเจ้าหนี้ที่ให้นักขายชอร์ตยืมหุ้นนั้นย่อมไม่ให้ยืมฟรีๆ โดยจะคิดดอกเบี้ยซึ่งนับเป็นต้นทุนจำนวนไม่น้อยโดยเฉพาะกรณีที่ทำธุรกรรมผิดจังหวะตลาดที่อาจต้องถือหลักทรัพย์ไว้นานจนดอกเบี้ยเติบโตงอกงามเป็นแรงกดดันให้เลือกระหว่างตัดขาดทุนหรือทนแบกรับต้นทุนทางการเงินต่อไปเรื่อยๆ

อย่างไรก็ดี นอกจากการลงทุนในธุรกรรมขายชอร์ตเพื่อเก็งกำไร (Speculation) ดังตัวอย่างข้างต้น นักลงทุนหลายคนก็สามารถทำธุรกรรมขายชอร์ตเพื่อป้องกันความเสี่ยง เช่น จากกรณีข้างต้น หากเรามีหุ้น MMT ที่ซื้อจาก 7 บาทในมือ เราสามารถทำธุรกรรมขายชอร์ตหุ้น MMT ที่ราคา 10 บาทเพื่อล็อคผลตอบแทน 3 บาทต่อหุ้นไม่ว่าหุ้นจะขึ้นหรือลง

การขายชอร์ตเพิ่มประสิทธิภาพของตลาดได้อย่างไร?

ธุรกรรมขายชอร์ตเกิดขึ้นครั้งแรกเมื่อ 400 ปีก่อนในประเทศเนเธอร์แลนด์โดยไอแซค เลอ แมร์ (Isaac Le Maire) พ่อค้าชาวดัตช์ ที่ขายชอร์ตบริษัทดัตช์ อีสต์ อินเดีย (Dutch East India Company) ที่มีธุรกิจหลักคือเดินเรือไปนำเข้าเครื่องเทศจากตะวันออกไกล ธุรกิจดังกล่าวมีความเสี่ยงอย่างยิ่งเนื่องจากการเดินทางทุกครั้งย่อมเผชิญความเสี่ยงจากเรือล่ม เมื่อไอแซค เลอ แมร์ ทำธุรกรรมขายชอร์ตสำเร็จก็เริ่มเผยแพร่ข่าวลือว่าเรือของบริษัทนั้นล่มลง หรือสินค้าที่กำลังขนส่งมานั้นด้อยคุณภาพ

ในช่วงเวลาดังกล่าว การเดินทางค้าขายในแต่ละครั้งใช้เวลาไปกลับร่วม 16 เดือน อีกทั้งยังไม่มีการสื่อสารที่มีประสิทธิภาพ ข่าวลือดังกล่าวทำให้ราคาหุ้นของบริษัทร่วงลงอย่างรวดเร็ว ไอแซคเตรียมพร้อมจะทำกำไรมหาศาล แต่บริษัทดัตช์ อีสต์ อินเดียได้ออกมาห้ามไม่ให้เขาแตะต้องหุ้นของบริษัท รวมทั้งประกาศไม่ให้ทำธุรกรรมขายชอร์ต เขาสูญเงินที่เก็บหอมรอมริบมาทั้งชีวิต เดินทางออกจากอัมสเตอร์ดัม และเสียชีวิตในหมู่บ้านเล็กๆ แห่งหนึ่ง

ถึงแม้การขายชอร์ตที่ดูเป็นเรื่องเลวร้ายในอดีต แต่นักเศรษฐศาสตร์ในปัจจุบันกลับมองว่าธุรกรรมดังกล่าวจะช่วยเพิ่มประสิทธิภาพของตลาดคล้ายกับการมี ‘ผู้ตรวจสอบความประพฤติ’ ของเหล่าบริษัท เนื่องจากการขายชอร์ตจะสร้างแรงจูงใจให้เหล่านักวิเคราะห์งัดแงะงบการเงิน หรือค้นหาความไม่ชอบมาพากลของบริษัท และประกาศจุดยืนพร้อมทั้งส่งสัญญาณให้กับตลาดได้ว่าราคาหุ้นของบริษัทนั้นสูงเกินไป เมื่อเหล่านักลงทุนในตลาดตื่นตระหนกหรือมีการตรวจสอบแล้วพบว่าข่าวฉาวดังกล่าวเป็นข้อเท็จจริง ราคาหลักทรัพย์ก็จะปรับตัวซึ่งเป็นส่วนหนึ่งของกระบวนการ ‘ค้นหาราคาที่เหมาะสม (price discovery)’ นั่นเอง

ตัวอย่างที่โด่งดัง เช่น เหล่านักขายชอร์ตที่ทำกำไรเพราะสามารถจับผิดการหลอกลวงทางบัญชีของบริษัท Enron และบริษัทจากประเทศจีนจำนวนหนึ่งซึ่งจดทะเบียนในตลาดหลักทรัพย์สหรัฐอเมริกาแต่ไม่ได้มีการดำเนินกิจการจริง หากจะเปรียบเทียบ เหล่านักขายชอร์ตก็ไม่ต่างจากนกในป่าที่คอยร้องเตือนสัตว์ชนิดอื่นๆ เมื่อเห็นสัตว์นักล่าแอบย่องเข้ามาใกล้ๆ นั่นเอง ส่วนเหล่าสัตว์จะเชื่อสัญญาณเหล่านั้นหรือไม่ก็เป็นอีกเรื่องหนึ่ง

อย่างไรก็ดี มีความกังวลว่าการขายชอร์ตอาจทำให้ภาวะเศรษฐกิจถดถอยกลายเป็นวิกฤติเนื่องจากสร้างความตื่นตระหนกให้กับนักลงทุนรายอื่น หรือนักขายชอร์ตไร้จริยธรรมที่ทำธุรกรรมขายชอร์ตแล้วเริ่มปล่อยข่าวลวงเลวร้ายเกี่ยวกับบริษัทดังกล่าวเพราะหวังทำกำไร แต่การที่หลายประเทศอนุญาตให้ทำธุรกรรมดังกล่าวก็คงจะพอบอกได้ว่าผลประโยชน์ที่ได้จากกระบวนการค้นหาราคาที่เหมาะสมโดยการขายชอร์ตน่าจะสูงกว่าต้นทุน

ถึงแม้จะมีนักการเงินหลายต่อหลายคนที่ร่ำรวยมหาศาลจากการขายชอร์ต แต่สำหรับนักลงทุนมือใหม่ที่ยังไม่คล่องกับการจับจังหวะตลาดผู้เขียนไม่แนะนำอย่างยิ่งให้ทำธุรกรรมขายชอร์ตนะครับ ขอให้ท่องจำไว้ว่ายิ่งผลตอบแทนสูงเท่าไหร่ ความเสี่ยงก็ย่อมสูงเป็นเงาตามตัว

Fact Box

- การขายชอร์ตเปล่า (Naked Short) หมายถึงการขายหุ้นโดยไม่มีหุ้นอยู่ในมือจริง กล่าวคือการขายชอร์ตโดยไม่มีการกู้ยืมหลักทรัพย์จากแหล่งอื่นๆ มาก่อน ซึ่งการขายชอร์ตแบบนี้จะผิดกฎหมายในหลายประเทศรวมถึงประเทศไทย เนื่องจากจะเป็นการสร้างแรงขายเทียมที่อาจเข้าข่ายสร้างราคาหุ้นให้ลดลงอย่างฮวบฮาบ นอกจากนี้ การทำธุรกรรมในลักษณะดังกล่าวยังมีความเสี่ยงอย่างยิ่งที่ผู้ขายชอร์ตจะไม่สามารถส่งมอบหุ้นคืนคู่สัญญาได้ในวันสิ้นสัญญาอีกด้วย