คนจำนวนไม่น้อยเลือกซื้อกองทุนรวมช่วงปลายปี โดยเฉพาะอย่างยิ่งกองทุนรวมที่ได้รับสิทธิพิเศษทางภาษี แต่ก็มีผู้เชี่ยวชาญด้านการลงทุนที่แนะนำให้ทยอยซื้อกองทุนรวมแบบถัวเฉลี่ย (Dollar Cost Average หรือ DCA) ระหว่างปี ว่าน่าจะให้ผลตอบแทนที่ดีกว่าการตัดสินใจซื้อเพียงครั้งเดียวตอนปลายปี อย่างน้อยที่สุดก็ซื้อแบบ DCA บางส่วน และอีกส่วนที่เหลือ สำหรับจับจังหวะตลาดในการเข้าซื้อ

คำถามที่สำคัญก็คือ จะลงทุนในกองทุนกองไหนดี ของบริษัทจัดการใด ต้องพิจารณาปัจจัยอะไรบ้าง ซึ่งคนส่วนใหญ่มักตัดสินใจโดยพิจารณาจากชื่อกองทุน/ชื่อบริษัทจัดการ และอัตราผลตอบแทนของกองทุนในอดีต…

ซึ่งอาจยังไม่เพียงพอ

จริงอยู่ที่อัตราผลตอบแทนในอดีตเป็นข้อมูลสำคัญ เพราะเราไม่รู้ผลตอบแทนในอนาคต นักลงทุนเชื่อว่าผลตอบแทนในอดีตจะเป็นตัวช่วยคลำทางไปสู่ผลตอบแทนในอนาคตได้ แต่ในความเป็นจริงก็คือมีบางกองทุนเท่านั้นที่มีผลตอบแทนสม่ำเสมอ (Performance consistency)

ถ้าเราเรียงผลการดำเนินงานของกองทุนประเภทเดียวกันตาม Quintile (แบ่งกองทุนเป็น 5 กลุ่มกลุ่มละ 20%) รายปี จะพบว่ากองทุนที่อยู่ Quintile บนสุด กล่าวอีกอย่างคือมีผลการดำเนินงานดีที่สุดในกลุ่ม 20% แรก ในแต่ละปีมักจะมีรายชื่อต่างกัน และมีกองทุนจำนวนไม่มากนักที่สามารถสร้างผลตอบแทนอยู่ใน Quintile บนสุดในทุกปี

แสดงให้เห็นว่า กองทุนที่ให้ผลตอบแทนที่ดี และดีอย่างสม่ำเสมอ มีจำนวนไม่มากนัก นอกจากนี้ หากมีกองทุนใดที่สามารถสร้างผลตอบแทนที่ดีและสม่ำเสมอ ก็มีโอกาสที่นักลงทุนจะแห่กันไปซื้อจนกองทุนมีขนาดใหญ่ขึ้น ส่งผลให้ยากที่จะรักษาผลตอบแทนให้ดีดังที่เคยเป็นในอดีต (แต่ก็มีบางกองทุนสามารถทำได้)

ดังนั้นการเลือกลงทุนในกองทุนอย่างเชี่ยวชาญจึงต้องพิจารณาปัจจัยอื่นประกอบด้วย ดังนี้

1.ค่าใช้จ่ายในการบริหารจัดการและค่าใช้จ่ายอื่นๆ ของกองทุน

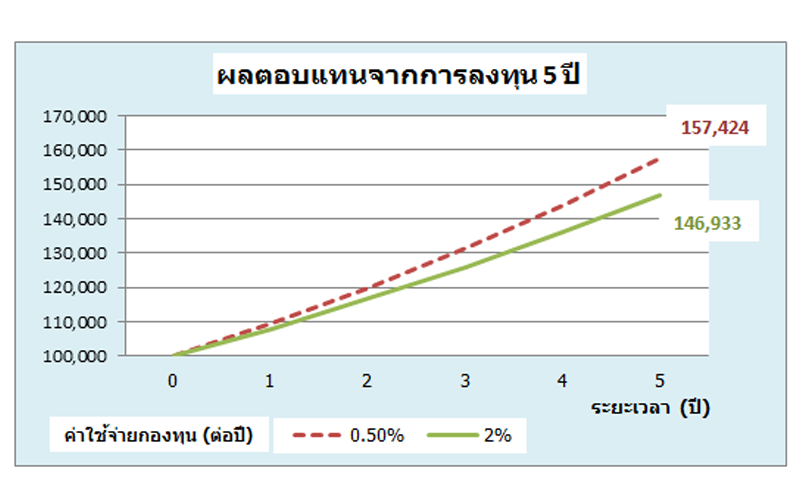

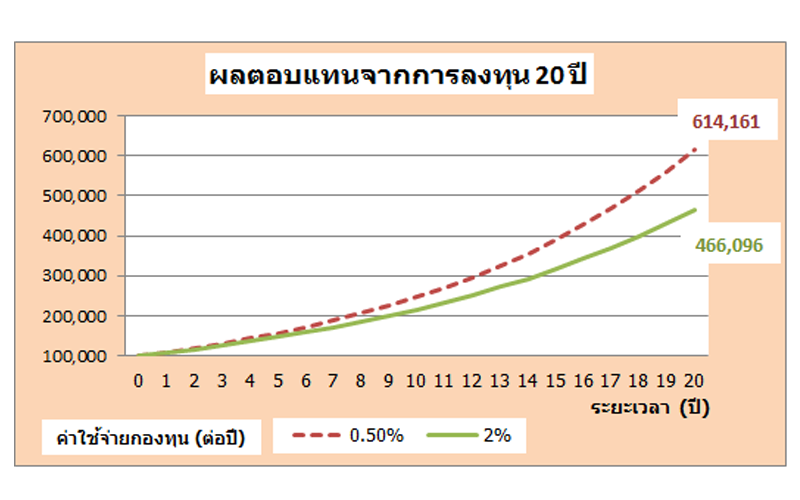

เนื่องจากตัวกองทุนต้องมีค่าใช้จ่ายในการจัดการ เช่น ค่าจ้างผู้จัดการกองทุน และค่าใช้จ่ายในการดำเนินงานต่างๆ ดังนั้น กองทุนที่มีค่าใช้จ่ายในการจัดการสูงย่อมทำให้ผลตอบแทนที่นักลงทุนได้รับลดลง แม้ว่าตัวเลขของค่าบริหารจัดการและค่าใช้จ่ายอาจดูไม่สูงนัก ซึ่งมักจะอยู่ระหว่าง 0.5% – 2% ต่อปี แต่เมื่อนำมาคิดผลกระทบสำหรับการลงทุนในระยะยาวจะพบว่าค่าใช้จ่ายเพียงไม่กี่เปอร์เซ็นต์จะมีผลต่อนักลงทุนค่อนข้างมาก

ยกตัวอย่างเช่น เงินลงทุนเริ่มต้น 100,000 บาท ผลตอบแทนจากการลงทุนประมาณ 10% ต่อปี ในระยะเวลา 5 ปี จำนวนเงินของกองทุนที่มีค่าใช้จ่ายรวม 2% กับ 0.5% จะต่างกันถึง 10,491 บาท และหากเป็นการลงทุนระยะยาว 20 ปี ส่วนต่างของเงินจะมากถึง 148,065 บาท ดังรูป

นอกจากนี้ มีนักลงทุนบางส่วนเข้าใจว่า ค่าใช้จ่ายของกองทุนคือค่าบริหารจัดการเท่านั้น แต่จริงๆ แล้วมีค่าใช้จ่ายอื่นๆ อีกหลายอย่าง เช่น ค่าใช้จ่ายให้ผู้ดูแลผลประโยชน์ ค่าใช้จ่ายให้นายทะเบียน ค่าใช้จ่ายในการโฆษณาประชาสัมพันธ์ ค่าผู้ตรวจสอบบัญชี ค่าธรรมเนียมแรกเข้า (ถ้ามี) ค่าธรรมเนียมการขายออก (ถ้ามี) ฯลฯ และหากเป็นกองทุนรวมประเภท Fund of fund จะต้องมีค่าใช้จ่ายของกองทุนปลายทางอีกทอดหนึ่งด้วย ซึ่งหมายถึงค่าใช้จ่ายที่เพิ่มขึ้นเป็นเท่าตัว

2. นโยบายการจ่ายเงินปันผล

นักลงทุนจำนวนไม่น้อย นิยมเลือกกองทุนที่มีการจ่ายปันผล ซึ่งข้อดีคือเป็นการทยอยเอากำไรจากเงินลงทุนออกมาก่อน แต่ข้อเสียคือ หากไม่ได้นำเงินปันผลที่ได้รับมาไปลงทุนต่อ (Reinvest) ด้วยตัวเอง ก็จะเป็นการเสียโอกาสในการลงทุนในระยะยาว เมื่อเทียบกับกองทุนที่ไม่มีนโยบายจ่ายปันผลที่เงินกองกองทุนจะถูกนำไปลงทุนตามนโยบายของกองทุนนั้นๆ

นอกจากนี้ เรื่องภาษีของเงินปันผลก็เป็นเรื่องสำคัญ แม้ว่าตัวกองทุนรวม เมื่อได้รับเงินปันผลจากหุ้นที่กองทุนไปลงทุน จะได้รับการยกเว้นภาษี แต่เมื่อกองทุนจ่ายปันผลให้กับนักลงทุน เงินปันผลส่วนนี้จะต้องเสียภาษีตามที่กฎหมายกำหนด แต่ทั้งนี้ กองทุนจำนวนไม่น้อยเลือกที่จะใช้วิธีการที่เรียกว่ารับซื้อหน่วยลงทุนคืนอัตโนมัติ (Auto redemption) ซึ่งคือการคืนผลตอบแทนรูปแบบหนึ่งแทนการจ่ายเงินปันผลตรงๆ จะเรียกว่าการปันหน่วยก็คงได้ ซึ่งวิธีนี้นักลงทุนไม่ต้องเสียภาษีจากผลประโยชน์ที่ได้รับ ดังนั้นนักลงทุนต้องศึกษาให้ดีว่าให้ดีว่า กองทุนที่จะลงทุนมีรูปแบบของการจ่ายผลประโยชน์คืนในรูปแบบใด

3. Portfolio turnover หรืออัตราการหมุนเวียนของสินทรัพย์กองทุน

Portfolio turnover จะแสดงถึงความถี่ของการซื้อขายหลักทรัพย์ของผู้จัดกองทุน ใช้สำหรับพิจารณากองทุนที่มีอยู่แล้วในตลาด (ไม่ใช่กอง IPO) โดยหากกองทุนมี Portfolio turnover rate สูง หมายความว่ากองทุนนั้นๆ มีการซื้อขายหลักทรัพย์บ่อยครั้ง และจะต้องมีค่าใช้จ่ายในส่วนที่เป็นค่าคอมมิชชันให้กับบริษัทหลักทรัพย์และค่าใช้จ่ายในการดำเนินการอื่นๆ สูงกว่ากองทุนที่ Portfolio turnover ต่ำๆ

แต่ทั้งนี้ ไม่ใช่ว่า Portfolio turnover สูงจะไม่ดีเสมอไป โดยเฉพาะอย่างยิ่ง กองทุนที่มีนโยบายการบริหารจัดการเชิงรุก (Active management) จะต้องปรับพอร์ทการลงทุนให้เหมาะสมกับสถานการณ์เพื่อสร้างผลตอบแทนที่ดี การมี Portfolio turnover สูงๆ ก็อาจเหมาะสมแล้ว ในทางกลับกัน Portfolio turnover ในระดับต่ำก็ใช่ว่าจะดีเสมอไป เพราะอาจหมายถึงผู้จัดการกองทุนอาจมีการปรับพอร์ทน้อยเกินไปก็ได้สำหรับบางสถานการณ์ แต่ทั้งนี้ยังไม่สามารถฟันธงได้ว่า Portfolio turnover rate เท่าไรถึงจะเรียกว่าดี แต่ที่สามารถบอกได้ก็คือ กองทุนประเภท Passive ควรจะมี Turnover rate ต่ำกว่า Active และกองทุน Active ที่มี Portfolio turnover สูงๆควรจะมาพร้อมกับผลตอบแทนที่ดี หากกองทุน Portfolio turnover สูงแต่มีผลตอบแทนไม่ดีติดต่อกันเป็นเวลานานก็ควรจะต้องระมัดระวัง

นอกจากนี้วิธีการหนึ่งที่สามารถดูว่าได้ Portfolio turnover ที่เห็นอยู่นั้นอยู่ในระดับใด อาจทำได้โดยเปรียบเทียบตัวเลขของกองทุนกับตัวเลข Turnover ของกองทุนอื่นๆ ในอุตสาหกรรมที่มีนโยบายการลงทุนใกล้เคียงกัน ซึ่ง Portfolio turnover นี้ นักลงทุนที่อยากทราบสามารถดูได้จากข้อมูลที่เผยแพร่อยู่ในรายงานประจำปีของกองทุน ซึ่งคำนวนมาจากการใช้ผลรวมของการซื้อหรือขายหุ้น (ใช้จำนวนที่น้อยกว่าค่าใดค่าหนึ่ง) หารด้วยสินทรัพย์เฉลี่ยของกองทุนในช่วงเวลาที่พิจารณา (มักใช้รอบปี) โดยหากค่าที่ได้อยู่ 100% หมายความว่าจำนวนเงินที่กองทุนมีการซื้อขายในรอบดังกล่าวมีค่าเท่ากับมูลค่าทรัพย์สินทั้งหมดของกองทุน หรือมักเรียกกันว่ากองทุนมีการหมุน 1 รอบ

4. ค่าสถิติแสดงความเสี่ยงของกองทุน

ค่าสถิติแสดงความเสี่ยงของกองทุนมักแสดงค่าความผันผวนของกองทุน ซึ่งใช้ค่าส่วนเบี่ยงเบนมาตรฐาน (SD) ค่า BETA และกองทุนบางประเภท เช่น กองทุนที่มีนโยบายการลงทุนแบบ Passive จะต้องดูค่า Tracking error หรือค่า Correlation ระหว่างผลตอบแทนของกองทุนกับผลตอบแทนของดัชนีประกอบด้วย อย่างไรก็ตามข้อมูลส่วนใหญ่ของค่าสถิติเหล่านี้มักเป็นข้อมูลในอดีต ซึ่งไม่ได้ยืนยันสิ่งที่จะเกิดขึ้นในอนาคต

5. มาตรฐานในการแสดงผลการดำเนินงาน

ซึ่งเป็นการแสดงความน่าเชื่อถือและเป็นการแสดงความตั้งใจของบริษัทที่จะสื่อผลการดำเนินงานที่มีมาตรฐานมาให้นักลงทุนได้ทราบ ซึ่งมาตรการดำเนินงานที่เข้มงวดที่สุดคือการปฏิบัติตาม The Global Investment Performance Standards (GIPS) หรือแบบง่ายที่สุดที่นักลงทุนสามารถดูได้เองคือการใช้ดัชนีประเภท Total Return Index เช่น ดัชนีหลักทรัพย์ที่รวมเงินปันผล หรือ SET TRI ในการวัดผลการดำเนินงาน

6.บริการเสริมด้านอื่นๆ เพื่อเพิ่มความสามารถหรืออำนวยความสะดวกทางการลงทุน

ยกตัวอย่างเช่นโปรแกรมคำนวณภาษี, โปรแกรมวางแผนการออม, โปรแกรมช่วยในการบริหารพอร์ทโฟลิโอ ตลอดจนบริการการให้คำปรึกษาผ่าน Call center ว่าสะดวกมากน้อยขนาดไหน และคุณภาพของการให้บริการเป็นอย่างไร ฯลฯ

ปัจจัยที่กล่าวมานี้มีความสำคัญอย่างมาก โดยที่หลายๆเรื่องอยู่ในหนังสือชี้ชวนและรายงานประจำปีของกองทุน และข้อมูลบางอย่างอาจจะต้องมีการคำนวณขึ้นเอง ซึ่งต้องอาศัยทั้งความรู้และเวลาในการวิเคราะห์ แต่ถ้าหากพิจารณาเพียงแค่ข้อมูลที่หาได้ง่าย ซึ่งคืออัตราผลตอบแทนย้อนหลัง และชื่อกองทุน/ชื่อบริษัทจัดการเพียงเท่านั้น ซึ่งยังไม่เพียงพอครับ

หมายเหตุ : ข้อมูลบางส่วนอ้างอิงมาจาก www.sec.gov/investor

Tags: กองทุน, Matual Fund