เชื่อว่าหลังจากที่ศึกษาเรื่องลงทุนหรือเรื่องการออมเงินมาสักพัก หลายคนคงเคยได้ยินคำกล่าวที่ว่า “ควรออมเงินให้ได้อย่างน้อย 10% ของรายได้” กันบ้าง

แต่เอาเข้าจริงๆ แล้ว 10% เป็นจำนวนที่ไม่เพียงพอ เพราะโดยทั่วไปแล้ว คนที่สุขภาพการเงินดี เขาออมเงินกันที่ 50% หรือมากกว่านั้น

พอมาถึงตรงนี้ บางคนก็อาจจะไม่เห็นด้วย “อย่ามาเว่อร์!! เขาทำแบบนี้กันทั้งประเทศ อย่ามามองโลกในแง่ร้าย”

ก่อนอื่นต้องบอกว่าทฤษฎีการเงินหรือแนวคิดทางเงินของแต่ละประเทศจะค่อยๆ ถ่ายทอดและพัฒนาตามกันมาเรื่อยๆ กลุ่มที่เป็น Financial Hub ในเอเชียอย่างสิงคโปร์หรือฮ่องกงจะมีการพัฒนาของสินค้าทางการเงินที่รวดเร็วว่าประเทศไทยบ้านเรา ‘แนวคิดทางการเงิน’ ของประเทศไทยจึงแทบจะเลียนแบบมาจากประเทศสิงคโปร์ทั้งหมด แต่จะค่อยๆ พัฒนาตามหลังกันไปเรื่อยๆ

หากถามว่า การที่ประเทศไทยมีแนวคิดทางการเงินตามสิงคโปร์เป็นเรื่องผิดหรือเปล่า ก็ต้องตอบเลยว่าไม่ผิด แถมยังเป็นเรื่องที่ดีด้วยซ้ำ เพราะถือว่ามีคนทดลองมาก่อนแล้วว่าใช้ได้ จึงค่อยมาปรับใช้กับประเทศไทยเรา เรื่องการออมเงิน 10% ของรายได้นั้นก็มาจากการที่รัฐบาลสิงค์โปร์สนันสนุนให้ออมเงินเพิ่มนั่นเอง

แต่รู้หรือไม่ว่า สำหรับคนสิงคโปร์ การที่ประชากรบ้านเขาออมเงินแค่เดือนละ 10% ของรายได้มันเพียงพอ เพราะที่ประเทศสิงค์โปร์จะมี Central Provident Fund (CPF) ซึ่งดีกว่ากองทุนสำรองเลี้ยงชีพ (Provident Fund) ในบ้านเรา

Central Provident Fund (CPF) ของสิงคโปร์ดูแลเรื่องอะไรบ้าง ?

Central Provident Fund (CPF) ก็เหมือนกับกองทุนสำรองเลี้ยงชีพ (Provident Fund) บ้านเรานี่แหละ แต่เงินที่ถูกหักเข้า CPF จะเยอะกว่า เพราะเงินที่ถูกหักในแต่ละเดือนจะไปดูแล 3 เรื่อง ได้แก่

- เงินออมสำหรับการซื้อที่อยู่อาศัย เพื่อการลงทุน และเพื่อการศึกษา [Ordinary Account (OA)]

- เงินออมการเลี้ยงชีพ รวมถึงการลงทุนเพื่อการเกษียณด้วย [Special Account (SA)]

- เงินออมสำหรับค่าใช้จ่ายในการรักษาพยาบาลของตนเองและบุตร [Medisave Account (MA)]

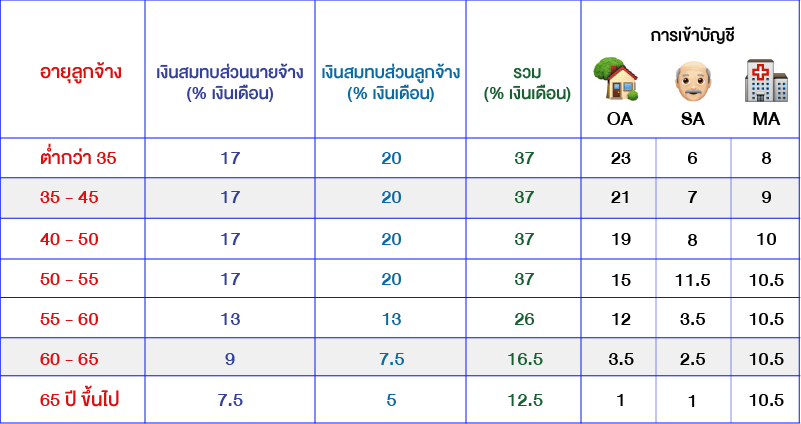

โดยทาง Central Provident Fund (CPF) จะกำหนดเลยว่า แต่ละช่วงอายุจะต้องจ่ายเงินเข้ากองทุนเป็นจำนวนเท่าไร และแบ่งสรรปันส่วนเข้าแต่ละบัญชีอย่างไรบ้าง

จากตารางจะเห็นได้ว่า ในช่วงแรก เงินสะสม + เงินสมทบ รวมกันแล้วจะสูงถึง 37% แต่จะค่อยๆ ลดลงเมื่ออายุมากขึ้น

เมื่อเทียบกับบ้านเรา กองทุนฯ จะเปิดแบบสมัครใจให้หัก 2-15% แล้วนายจ้างที่เป็นผู้จ่ายเงินสมทบ ก็สามารถกำหนดนโยบายของบริษัทได้ว่าจะจ่ายเงินสมทบเป็นจำนวนเท่าไร

นั่นหมายความว่า Central Provident Fund (CPF) ของประเทศสิงค์โปร์เหมือนเป็นระบบที่รวมระหว่างประกันสังคมและกองทุนสำรองเลี้ยงชีพบ้านเรา แต่หากลองศึกษารายละเอียดต่างๆ แล้ว กองทุนนี้จะสามารถดูแลประชาชนได้ดีกว่ากองทุนสำรองเลี้ยงชีพ + ประกันสังคมบ้านเราอยู่พอสมควร

เหตุผลอะไรที่การออมเงิน 10% ต่อเดือน สำหรับคนไทยถึงไม่เพียงพอ ?

การที่ประเทศไทยเรานำแนวคิดการออมเงิน 10% ต่อเดือนมาประยุกต์ใช้นั้นไม่เพียงพอเนื่องมาจากระบบรัฐสวัสดิการยังไม่รองรับดีเท่ากับประเทศสิงคโปร์ ก็เลยเป็นคำตอบที่ว่าทำไม เงินออม 10% ถึงไม่เพียงพอกับการใช้ชีวิตหลังเกษียณ

แต่สำหรับคนที่เพิ่งเริ่มออมเงินการเริ่มต้นที่ 10% ของรายได้ ก็ถือเป็นอะไรที่ท้าทายแล้วเหมือนกัน เพราะหากเราไม่เคยออมเงินมาเลยก็จะเสมือนว่าเงินหายไป 10% ซึ่งเงินจำนวนนี้น่าจะกระทบกับการใช้ชีวิตประจำวันอยู่ระดับหนึ่ง จนเมื่อเริ่มปรับตัวกับวิถีชีวิตการออมเงินที่ 10% แล้ว ก็ค่อยเพิ่มสัดส่วนการออมเงินมากขึ้นเรื่อยๆ หรืออาจจะรักษาระดับมาตรฐานการใช้ชีวิตไว้เท่าเดิม เมื่อรายได้เพิ่มขึ้นก็นำส่วนที่เพิ่มเปลี่ยนมาเป็นเงินออม ก็ทำได้เช่นกัน

อย่างไรก็ตาม อย่าลืมว่าหลังจากที่ออมเงินได้แล้ว ให้นำเงินไปลงทุนควบคู่กันไปด้วย การลงทุนเป็นตัวช่วยทำให้เงินออมของเราเติบโตในระยะยาวได้ดีมากๆ อย่างที่รู้กันว่าการฝากธนาคารกินดอกเบี้ยอย่างเดียวในยุคนี้ ไม่สามารถช่วยทำให้เงินเราเติบโตได้สักเท่าไร

แต่สำหรับใครที่ลองมาศึกษาเรื่องการลงทุนแล้วรู้สึกว่าวุ่นวายและยุ่งยาก เราลองมาดูตัวอย่างการคำนวณแบบง่ายๆ กัน

สมมติว่า เราเรียบจบปริญญาโทพร้อมทำงานตอนอายุ 25 ปี เราก็กระโดดเข้าตลาดแรงงานทันที แล้วตอนนี้ ถ้าหากว่าให้ลองถามเรื่องอายุเกษียณ เชื่อว่าหลายคนคงคิดจะเกษียณตอนอายุ 55 ปี และปัจจุบันอายุขัยของคนเราเฉลี่ยอยู่ที่ 78 ปี แต่เวลาวางแผนเกษียณก็ควรเผื่อๆ ไว้ สมมติให้ใช้ชีวิตถึงอายุ 85 ปีก็แล้วกัน

เราลองมาดูความเป็นจริง ไม่ต้องเอาเรื่องการคำนวณมาคิดวิเคราะห์ให้วุ่นวาย เราเริ่มต้นทำงานอายุ 25 ปี และจะหยุดทำงานตอนอายุ 55 ปี แล้วเราจะจากโลกนี้ไปตอนอายุ 85 ปี นั่นหมายความว่าเรามีเวลาทำงาน 30 ปี แต่ต้องใช้ชีวิตอยู่ทั้งหมด 60 ปี

เมื่อลองดูภาพที่เล็กลงมาอีก ก็จะพบว่าเราต้องทำงาน 1 เดือนเพื่อเลี้ยงตัวเราเอง 2 เดือน นั่นเลยเป็นเหตุผลว่า คนที่มีสุขภาพทางการเงินที่ดีถึงต้องออมเงินอย่างน้อย 50% ยังไงล่ะ! ดังนั้นการออมเงิน 50% จึงไม่ใช่เรื่องที่เกินจริงแต่อย่างใด

ในความเป็นจริง เรายังต้องมีเป้าหมายการเงินอื่นๆ อีก ไม่ว่าจะเป็นแผนการบริหารความเสี่ยง เช่น สำหรับคนที่มีลูกก็ต้องมีแผนเตรียมเงินเพื่อการศึกษา หรือเราจะซื้อบ้านก็ต้องใช้เงินเช่นกัน ดังนั้นถ้าเรารู้จักการลงทุน การออม 50% ก็ไม่จำเป็นต้องเอาเงินทั้งหมดไปเก็บไว้เผื่อเกษียณ แต่อาจจะแบ่งเก็บแค่ 20% ของรายได้ แล้วอีก 30% ที่เหลือก็สามารถนำไปลงทุนหรือเตรียมเพื่อเป้าหมายการเงินอื่นๆ ต่อได้นั่นเอง

Tags: กองทุนสำรองเลี้ยงชีพ, Central Provident Fund, ออมเงิน, เงินออม, สิงคโปร์