ในยุคไทยแลนด์ 4.0 ที่เต็มไปด้วยองค์กรขนาดเล็ก สตาร์ตอัพ รวมทั้งประชากรฟรีแลนซ์ คนยุคใหม่รายได้ไม่ค่อยมาก ต่างก็ต้องดูแลเอกสารทางการเงินและการยื่นภาษีเอง (เพราะไม่มีฝ่าย HR คอยดูแลให้) แถมปีนี้เป็นปีแรกที่จะเริ่มใช้โครงสร้างภาษีเงินได้บุคคลธรรมดาฉบับใหม่ เลยถือเป็นโอกาสอันดีที่จะได้รื้อฟื้นเรื่องภาษีเงินได้อีกสักรอบ

โครงสร้างภาษีฉบับใหม่เรียกได้ว่าลดแลกแจกแถม เอาอกเอาใจผู้มีรายได้น้อย เคาะตัวเลขกลมๆ ออกมาได้ว่า หากใครมีรายได้ไม่ถึง 26,000 บาทต่อเดือน ก็ไม่ต้องเสียภาษีสักบาท แต่เดี๋ยวก่อน การไม่ต้องเสียภาษีไม่ใช่ว่าเราไม่ต้องยื่นภาษีนะ เพราะกรมสรรพากรกำหนดว่าผู้มีรายได้เป็นเงินเดือนมากกว่า 10,000 บาท หรือมีรายได้รวมเกิน 60,000 บาทต่อปี จึงจะไม่ต้องเสียภาษี แต่ก็ยังต้องยื่น

ที่สำคัญ การยื่นภาษีอาจทำให้เราได้เงินกลับมากินขนมเป็นหลักพันเลยเชียว

แต่ก่อนจะไปถึงว่ายื่นภาษีแล้วจะได้เงินคืนมาจากไหน ผมขอชวนมาทำความรู้จัก ‘ศัพท์ภาษีพื้นฐาน’ จากสมการการคำนวณภาษี

เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน = เงินได้สุทธิ

เงินได้พึงประเมิน ก็คือรายได้ทั้งหมดที่เราได้รับตลอดปี เงินได้ในทางภาษีแบ่งเป็นทั้งหมด 8 ประเภท แต่เงินได้ส่วนใหญ่ก็หนีไม่พ้นเงินได้ประเภทที่ 1 คือเงินค่าจ้างหรือผลประโยชน์อื่นๆ ที่ได้รับเป็นรายเดือน เงินได้ประเภทที่ 2 คือเงินค่าจ้างทำงานเป็นชิ้นๆ ซึ่งงานฟรีแลนซ์ก็จะตกเป็นเงินได้ประเภทนี้

ค่าใช้จ่าย เมื่อมีเงินได้ก็ย่อมมีค่าใช้จ่าย ซึ่งรัฐบาลก็ใจดี โดยให้หักค่าใช้จ่ายสำหรับเงินได้ประเภทที่ 1 และประเภทที่ 2 ร้อยละ 50 แต่ไม่เกิน 100,000 บาท ส่วนหากเป็นเงินได้ประเภทอื่นๆ ก็จะมีรายละเอียดเกี่ยวกับค่าใช้จ่ายแตกต่างกันออกไป

ค่าลดหย่อน เป็นส่วนที่หักได้เพิ่มเติม โดยรัฐบาลกำหนดค่าลดหย่อนพื้นฐานสำหรับบุคคลธรรมดาไว้ที่ 60,000 บาท แต่เราเพิ่มค่าลดหย่อนได้จากกิจกรรมที่ภาครัฐพยายามเชียร์ให้ทำ เช่น ซื้อประกันชีวิต จ่ายเงินเข้ากองทุนประกันสังคม หรือซื้อกองทุน LTF และ RMF นอกจากนี้ ค่าลดหย่อนยังรวมถึงการมีลูก (ลดหย่อนได้คนละ 30,000 บาท) รวมทั้งเลี้ยงดูบิดาหรือมารดาที่ไม่มีเงินได้ (ลดหย่อนได้คนละ 60,000 บาท) เป็นต้น

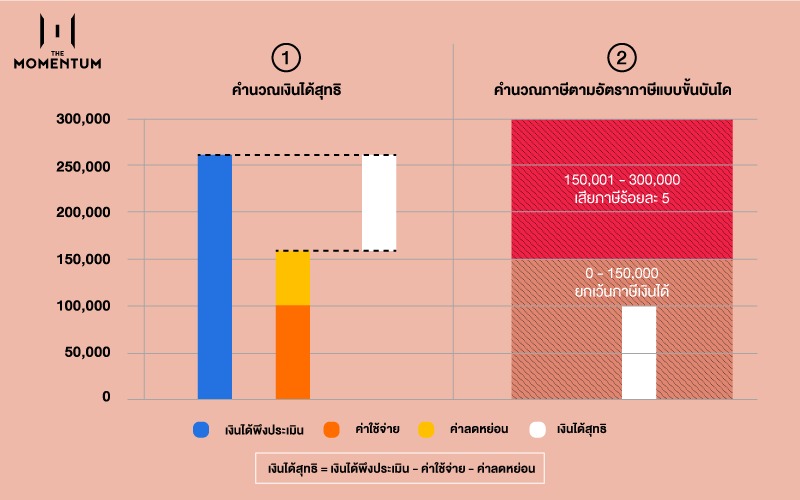

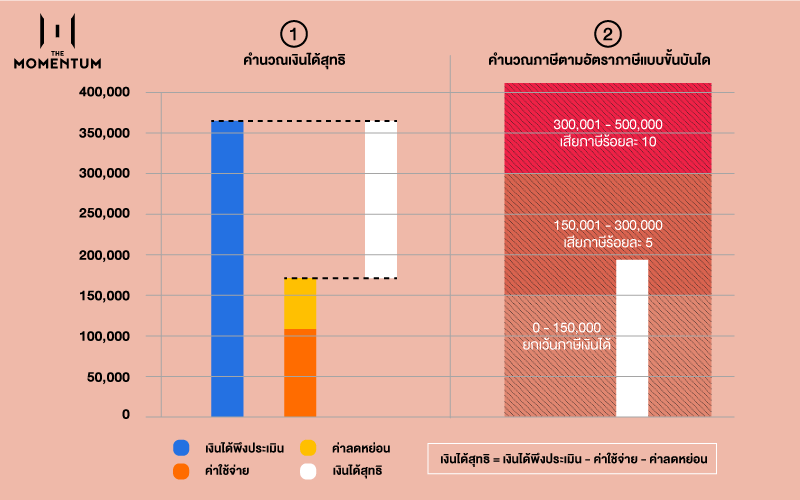

เมื่อเรานำค่าใช้จ่ายและค่าลดหย่อนไปหักออกจากเงินได้พึงประเมิน ผลสุดท้ายปลายทางก็คือเงินได้สุทธิ ซึ่งจะถูกนำมาใช้คิดภาษีแบบอัตราก้าวหน้า กล่าวคือ ยิ่งเรามีรายได้มาก อัตราภาษีที่เราต้องจ่ายให้รัฐก็จะเพิ่มเป็นเงาตามตัว เช่น เงินได้สุทธิ 0-150,000 บาท จะได้รับการยกเว้นภาษี แต่เงินได้สุทธิระหว่าง 150,001-300,000 บาท จะต้องเสียภาษีร้อยละ 5 ส่วนเงินได้สุทธิระหว่าง 300,001-500,000 บาท จะต้องเสียภาษีร้อยละ 10 ต่อไปเรื่อยๆ จนสุดที่เงินได้สุทธิมากกว่า 5,000,000 บาทที่ต้องเสียภาษีร้อยละ 35

สำหรับการเตรียมยื่นภาษี เอกสารสำคัญที่ขาดไม่ได้คือหนังสือรับรองการหักภาษี ณ ที่จ่าย ซึ่งจะระบุรายละเอียดของผู้ว่าจ้างเราทำงาน ยอดเงินซึ่งเป็นเงินได้ของเรา และที่สำคัญคือช่อง ‘ภาษีที่หักและนำส่งไว้’

เคยสงสัยไหมครับว่าทุกครั้งที่เราทำงานกับบริษัท มักจะไม่ได้รับเงินมาเต็มจำนวน เช่น ผมตกลงเขียนบทความเพื่อตีพิมพ์ในนิตยสารชิ้นละ 3,000 บาท แต่พอถึงเวลากลับมีเงินเข้าบัญชีแค่ 2,910 บาท คำตอบของเรื่องนี้อยู่ในช่อง ‘ภาษีที่หักและนำส่งไว้’ ที่มีความหมายตามชื่อ คือเงิน 90 บาทนั้นถูกหักจากรายได้ของผมเพื่อนำส่งล่วงหน้าไปให้กับสรรพากร และทางเดียวที่เราจะขอคืนได้ก็คือการยื่นภาษีนั่นเอง!

เพื่อความเข้าใจ ผู้เขียนขอยก 2 ตัวอย่างเพื่อประกอบการอธิบาย

ตัวอย่าง 1 คุณมายด์ (นามสมมติ) ช่างภาพและนักแปลฟรีแลนซ์

ณ วันยื่นภาษี คุณมายด์จิบกาแฟคั่วอ่อนที่ดริปเองที่บ้าน พลางรวบรวมเอกสารที่ได้รับจากนายจ้างตลอดทั้งปีที่ผ่านมา นายจ้างส่วนใหญ่คือบริษัทขนาดใหญ่ที่มักให้เธอถ่ายรูปกิจกรรม CSR รวมทั้งแปลบทความเป็นภาษาอังกฤษ ทำให้มีเอกสารหัก ณ ที่จ่ายครบถ้วน โดยมีรายได้จากการถ่ายภาพและแปลเอกสารตลอดทั้งปีรวม 260,000 บาท คุณมายด์กดเครื่องคิดเลขแล้วพบว่าโดนหักภาษี ณ ที่จ่ายรวมกันถึง 6,200 บาท

ภาษีของเธอคำนวณได้จากสมการภาษีข้างต้น โดยเงินได้พึงประเมินเท่ากับ 260,000 บาท ค่าใช้จ่าย 100,000 บาท และค่าลดหย่อน 60,000 บาท ผลลัพธ์คือเธอจะมีเงินได้สุทธิ 100,000 บาท เมื่อเรานำกลับไปเทียบกับตารางอัตราภาษีเงินได้ จะพบว่าเงินได้สุทธิที่ต่ำกว่า 150,000 บาท จะได้รับยกเว้นภาษี เป็นอันว่ามายด์ไม่ต้องเสียภาษีสักบาทจากการยื่นภาษี

แต่เดี๋ยวก่อน ในเมื่อเธอไม่ต้องเสียภาษีสักบาท แต่นายจ้างหักเงินส่งไปที่สรรพากร 6,200 บาท นั่นหมายความว่าสรรพากรติดหนี้หรือเครดิตภาษีมายด์ 6,200 บาท เพราะฉะนั้น เมื่อคลิกยื่นแบบภาษีแล้วรอประมาณ 2 สัปดาห์ ก็จะมีเช็คเงินคืนส่งตรงมาถึงบ้าน (หรืออาจโอนผ่านระบบพร้อมเพย์) มูลค่า 6,200 บาท ให้มายด์นำไปซื้อรองเท้าหรือเสื้อผ้าประหลาดๆ มาประดับตู้

ตัวอย่าง 2 คุณมินต์ (นามสมมติ) พนักงานบริษัทสตาร์ตอัพ และเขียนบทความเป็นอาชีพเสริม

คุณมินต์ได้รับเงินเดือนจากบริษัท 22,000 บาท โดยบริษัทดังกล่าวหักเงินมินต์เพื่อส่งสมทบเข้าเงินประกันสังคมปีละ 9,000 บาท เมื่อต้นปี เธอยังได้รับโบนัสก้อนใหญ่ 60,000 บาทเป็นรางวัลจากการทำงานหนัก นอกจากนี้ มินต์ยังเป็นบล็อกเกอร์ชื่อดังที่ได้รับเชิญไปเขียนข่าวให้สื่อคอนเทนต์ออนไลน์ ได้เงินชิ้นละ 3,000 บาท โดยตลอดปีที่ผ่านมาเขียนไปทั้งสิ้น 15 ชิ้น

ณ วันยื่นภาษี เธอรวบรวมเอกสาร หนังสือรับรองการหักภาษี ณ ที่จ่าย และพบว่าเธอมีรายได้จากการทำงานประจำ (เงินได้ประเภทที่ 1) รวมทั้งสิ้น 324,000 บาท และเสียภาษีหัก ณ ที่จ่ายไป 3,150 บาท ส่วนรายได้จากการเขียนคอนเทนต์เท่ากับ 45,000 บาท และเสียภาษีหัก ณ ที่จ่ายไป 1,350 บาท

แม้รายได้ของมินต์จะดูวุ่นวาย แต่การคำนวณภาษีก็ใช้สมการเดิม โดยเธอจะมีเงินได้พึงประเมินทั้งสองประเภทรวม 369,000 บาท ค่าใช้จ่าย 100,000 บาท สำหรับค่าลดหย่อนจะเพิ่มความยุ่งยากขึ้นเล็กน้อย เนื่องจากเงินประกันสังคมสามารถนำมาลดหย่อนได้ ดังนั้น ค่าลดหย่อนจะเท่ากับ 69,000 บาท เงินได้สุทธิของเธอจึงเท่ากับ 200,000 บาทพอดิบพอดี

เมื่อเรานำรายได้สุทธิของมินต์ไปเทียบกับตารางอัตราภาษี แม้ว่ามินต์จะไม่ต้องเสียภาษี 150,000 บาทแรก แต่รายได้ของมินต์ไปตกตรงช่วง 150,001-300,000 บาท ซึ่งต้องเสียภาษีร้อยละ 5 ดังนั้น มินต์จะเสียภาษีทั้งสิ้น 2,500 บาท (คำนวณจาก (150,000 x 0) + (50,000 x 0.05) = 2,500) แต่ก่อนที่มินต์จะควักบัตรเดบิตมาจ่ายภาษี อย่าลืมว่าเธอโดนหักภาษี ณ ที่จ่ายไปแล้วทั้งสิน 4,500 บาท ดังนั้น แทนที่มินต์จะต้องจ่ายเงิน 2,500 สรรพากรต่างหากที่ต้องคืนเงินมินต์ 2,000 บาท

จากทั้งสองตัวอย่าง จะเห็นได้ว่าการยื่นภาษีไม่ใช่เรื่องน่ากลัวหรือน่ากังวล เพราะนอกจากจะสะดวกสบายแล้ว คนมีรายได้ไม่ค่อยมากอย่างเรายังอาจได้เงินค่าขนมนิดๆ หน่อยๆ กลับคืนมาด้วย และจากประสบการณ์ตรง คนสรรพากรก็ไม่ได้น่ากลัวอย่างที่คิด ถ้ากรอกผิดกรอกถูกไปบ้าง ยังไงเสียเขาก็มาช่วยแก้ไข ให้คำแนะนำ แถมยังบริการค่อนข้างรวดเร็วอีกด้วย

ดังนั้น ปีหน้าฟ้าใหม่ อย่าลืมไปยื่นภาษีกันนะครับ

FACT BOX:

รู้เรื่องภาษีเงินได้บุคคลธรรมดาเพิ่มเติมได้ที่ เว็บไซต์กรมสรรพากร

อัตราภาษีเงินได้บุคคลธรรมดา เริ่มใช้ตั้งแต่ปี 2560 เป็นต้นไป

รายได้สุทธิ (บาท) : อัตราภาษีเงินได้

0-150,000 : ไม่ต้องเสียภาษี

150,001-300,000 : 5%

300,001-500,000 : 10%

500,001-750,000 : 15%

750,001-1,000,000 : 20%

1,000,001-2,000,000 : 25%

2,000,001-5,000,000 : 30%

มากกว่า 5,000,001 : 35%

DID YOU KNOW?

- ปัจจุบัน การยื่นแบบภาษีค่อนข้างสะดวกสบาย คือสามารถยื่นออนไลน์ได้ทางเว็บไซต์ E-Filingซึ่งบางครั้งอาจมีจดหมายจากสรรพากรที่ดูแลพื้นที่ของท่านส่งมาขอเอกสารยืนยันก็ไม่ต้องตกใจ เพียงรวบรวมหนังสือรับรองการหักภาษี ณ ที่จ่าย ใส่ซอง แล้วส่งไปตามที่อยู่ที่ระบุ หรือถ้าหากกลัวเอกสารหายระหว่างทาง ก็ไปยื่นด้วยตัวเองได้

- สำหรับผู้ที่ยื่นภาษีออนไลน์ แต่ไม่โดนเรียกตรวจเอกสาร อย่าลืมว่าต้องเก็บเอกสารทางการเงินเพื่อเป็นหลักฐานอย่างน้อย 5 ปีนะครับ

Tags: tax, PersonalFinance, Freelance