ใกล้สิ้นปี สิ่งที่ผู้มีรายได้มากกว่า 26,000 บาทเริ่มกังวล คงหนีไม่พ้นภาษีเงินได้บุคคลธรรมดาที่ต้องเสียตอนต้นปีหน้า เพราะหากจัดการไม่ดี ไม่ได้วางแผนเรื่องค่าลดหย่อน เราอาจต้องเสียเงินเรือนหมื่นให้สรรพากร และถึงตอนนั้น หากใครไม่ได้เตรียมเงินก้อนไว้ก็อาจถึงขั้นต้องกู้บัตรเครดิตมาเสียภาษี

ตอนนี้เพิ่งเดือนพฤศจิกายน นับว่ายังไม่สายที่จะเริ่มวางแผนเพื่อลดหย่อนภาษีตอนต้นปีหน้า และอย่าลืมว่า แม้เราจะยื่นภาษีในเดือนมีนาคม แต่กิจกรรมทั้งหมดทั้งมวล ไม่ว่าเรื่องรายได้ ค่าใช้จ่าย หรือค่าลดหย่อน จะนับวันสุดท้ายคือ 31 ธันวาคมปีนี้เท่านั้น

ก่อนที่จะเข้าเรื่องว่าค่าลดหย่อนคืออะไร มีทางเลือกอะไรบ้าง และค่าลดหย่อนประเภทไหนที่เหมาะกับเรา ผู้เขียนขอทวนความรู้พื้นฐานเกี่ยวกับสมการการคำนวณภาษีคือ

เงินได้พึงประเมิน – ค่าใช้จ่าย – ค่าลดหย่อน = เงินได้สุทธิ

ในส่วนของเงินได้พึงประเมินและค่าใช้จ่าย หากใครยังไม่ค่อยเก็ตไอเดีย แนะนำให้กลับไปอ่านบทความว่าด้วยการยื่นภาษีเบื้องต้น สำหรับบทความนี้ จะชวนทำความเข้าใจคำว่า ‘ค่าลดหย่อน’ ซึ่งอาจจะเป็นการลงทุนหรือกิจกรรมที่ภาครัฐสนับสนุนให้ประชาชนทำ เช่น ซื้อประกันชีวิต จ่ายเงินเข้ากองทุนประกันสังคม หรือซื้อกองทุน LTF และ RMF รวมทั้งการบรรเทาภาระค่าใช้จ่ายทางภาษีของบุคคลที่ต้องอุปการะดูแลผู้อื่น เช่น พ่อแม่ที่ไม่มีรายได้ หรือคนพิการ

‘ค่าลดหย่อน’ อาจจะเป็นการลงทุนหรือกิจกรรมที่ภาครัฐสนับสนุนให้ประชาชนทำรวมทั้งการบรรเทาภาระค่าใช้จ่ายทางภาษีของบุคคลที่ต้องอุปการะดูแลผู้อื่น

ค่าลดหย่อนคล้ายคลึงกับค่าใช้จ่าย กล่าวคือ ยอดรวมจากค่าลดหย่อนจะถูกหักออกจากเงินได้พึงประเมินเพื่อเป็นเงินได้สุทธิในการคำนวณภาษี ความแตกต่างของค่าลดหย่อนกับค่าใช้จ่ายคือ ค่าใช้จ่ายจะอ้างอิงจากลักษณะเงินได้ที่เราได้รับ เป็นต้นทุนที่ทำให้เราได้มาซึ่งรายได้นั้นๆ เช่น หากเราได้รับเงินเดือน รัฐก็จะให้เราหักค่าใช้จ่ายแบบเหมาร 50 เปอร์เซ็นต์ แต่ไม่เกิน 100,000 บาท แต่สำหรับค่าลดหย่อนนั้น จะไม่เกี่ยวข้องใดๆ กับลักษณะเงินได้ แต่เกี่ยวโยงกับพื้นฐานทางครอบครัว หรือกิจกรรมทางเศรษฐกิจต่างๆ ที่รัฐสนับสนุนให้ดำเนินการ

เพื่อทำความเข้าใจลักษณะของค่าลดหย่อน ผู้เขียนจะแบ่งประเภทค่าลดหย่อนเป็น 2 ประเภทกว้างๆ คือ ค่าลดหย่อนจากการอุปการะ และค่าลดหย่อนส่วนเพิ่มจากกิจกรรมทางเศรษฐกิ

ค่าลดหย่อนจากการอุปการะ

ค่าลดหย่อนในลักษณะนี้ เกี่ยวเนื่องจากการที่ผู้มีเงินได้อุปการะเลี้ยงดูผู้ไม่มีรายได้ ตามกฎหมายประกอบด้วย คู่สมรสที่ไม่มีเงินได้ (ลดหย่อนได้ 60,000 บาท) พ่อแม่ของเราและคู่สมรสที่ไม่มีเงินได้ โดยพ่อแม่จะต้องมีอายุมากกว่า 60 ปี และมีเงินได้พึงประเมินไม่เกิน 30,000 บาท (ลดหย่อนได้ 30,000 บาทต่อคน) ลูกตามกฎหมาย (ลดหย่อนได้ 30,000 บาทต่อคน) คนพิการที่มีเงินได้พึงประเมินไม่เกิน 30,000 บาทต่อปี (ลดหย่อนได้ 60,000 บาทต่อคน) รวมถึงการจ่ายเบี้ยประกันสุขภาพให้กับพ่อแม่สูงสุดไม่เกิน 15,000 บาท

การลดหย่อนจากการอุปการะเป็นการบรรเทาภาระภาษีให้กับผู้มีเงินได้ซึ่งต้องจุนเจือสมาชิกในครอบครัว ทั้งนี้ การลดหย่อนดังกล่าวจะใช้สิทธิซ้ำซ้อนไม่ได้ เช่น หากนายพิภพใช้สิทธิลดหย่อนจากน้องข้าวโพด ลูกชายคนเดียวในครอบครัว ภรรยาของนายพิภพก็จะไม่สามารถใช้สิทธิลดหย่อนบุตรซ้ำซ้อนได้ การหักลดหย่อนบิดามารดา และคนพิการก็จะใช้หลักการเดียวกัน

คำแนะนำเบื้องต้นคือ ควรให้สิทธิลดหย่อนแก่ผู้ที่มีรายได้สูงที่สุดในครอบครัว เนื่องจากจะช่วยบรรเทาภาระภาษีได้คุ้มค่ามากที่สุดนั่นเอง

ค่าลดหย่อนส่วนเพิ่มจากกิจกรรมทางเศรษฐกิจ

ลงทุนในกองทุน RMF / LTF

การลงทุนในกองทุนรวมเพื่อการเลี้ยงชีพ (Retirement Mutual Fund: RMF) และกองทุนรวมหุ้นระยะยาว (Long Term Equity Fund: LTF) สามารถนำไปลดหย่อนภาษีได้ตามมูลค่าที่เราลงทุนจริง แต่ไม่เกิน 15 เปอร์เซ็นต์ของรายได้ต่อปี หรือ 500,000 บาท แล้วแต่ว่าจำนวนใดจะต่ำกว่า เช่น นายพิภพมีรายได้ตลอดทั้งปี 1,200,000 บาท ก็จะสามารถหักลดหย่อน LTF และ RMF ได้ประเภทละไม่เกิน 180,000 บาท (คำนวณจาก 1,200,000 x 0.15) และหากซื้อทั้งสองกองทุนเต็มจำนวน ก็จะลดหย่อนได้รวม 360,000 บาท

แม้จำนวนที่สามารถนำมาลดหย่อนได้จะคำนวณด้วยวิธีเดียวกัน แต่ในรายละเอียดนั้น กองทุน RMF และ LTF มีเงื่อนไขและลักษณะการลงทุน แตกต่างกันอย่างมาก

กองทุน RMF

เป้าหมายของกองทุน RMF คือการออมเพื่อการเกษียณอายุ ดังนั้นเงื่อนไขของการลงทุนใน RMF จะเน้นลงทุนอย่างน้อยปีละครั้งและต่อเนื่อง (ห้ามหยุดซื้อหน่วยลงทุนเกินกว่า 1 ปี) จำนวนเงินลงทุนขั้นต่ำต่อปีคือ 5,000 บาท หรือ 3 เปอร์เซ็นต์ของรายได้ และจะขายคืนได้ก็ต่อเมื่อมีอายุอย่างน้อย 55 ปี และลงทุนมาแล้วไม่น้อยกว่า 5 ปี กองทุน RMF นั้นมีสินทรัพย์ให้เลือกค่อนข้างหลากหลาย ตั้งแต่ตราสารหนี้ซึ่งมีความเสี่ยงต่ำสุด และลงทุนในสินค้าโภคภัณฑ์ (commodity) เช่น ทองและน้ำมัน หรือหุ้นต่างประเทศซึ่งมีความเสี่ยงสูงสุด โดยเราจะต้องตัดสินใจว่าส่วนตัวนั้นรับความเสี่ยงได้มากน้อยขนาดไหน

เหมาะกับใคร: การลงทุนใน RMF เหมาะสำหรับคนที่มีเงินเย็น และกันเงินสดสำรองส่วนหนึ่งไว้ใช้ในยามฉุกเฉิน เนื่องจาก RMF นับเป็นการลงทุนระยะยาว และหากถอนก่อนกำหนดจะเป็นการกระทำที่ผิดเงื่อนไขการลดหย่อนภาษี

กองทุน LTF

เป้าหมายของกองทุน LTF นั้นแตกต่างจาก RMF อย่างสิ้นเชิง โดยกองทุน LTF นั้นจัดตั้งเพื่อเพิ่มการลงทุนของกองทุนในตลาดหลักทรัพย์ของไทยเพื่อเสริมสร้างประสิทธิภาพของตลาดให้ดียิ่งขึ้น ดังนั้น กองทุน LTF ทั้งหมดจึงมีสัดส่วนการลงทุนในหุ้นไทยค่อนข้างสูง แต่อาจจะแตกต่างในรายละเอียดปลีกย่อย เช่น ลงทุนในหุ้นขนาดใหญ่เท่านั้น หรือลงทุนในหุ้นเกี่ยวกับโครงสร้างพื้นฐาน เป็นต้น

ในส่วนเงื่อนไขการลงทุนของ LTF ก็ค่อนข้างง่าย เพียงแค่ลงทุนและถือครองกองทุน LTF เป็นเวลา 7 ปีปฏิทินเท่านั้น

เหมาะกับใคร: การลงทุนใน LTF เหมาะสำหรับคนที่มีเงินเย็นเช่นเดียวกับการลงทุนใน RMF เนื่องจากเป็นการลงทุนที่ใช้ระยะเวลาค่อนข้างยาว จึงไม่เหมาะสำหรับผู้ที่ไม่มีเงินสดสำรองไว้ในกรณีฉุกเฉิน

ว่าด้วยประกันชีวิตและประกันบำนาญ

สำหรับผู้ที่ไม่ชื่นชอบความเสี่ยงจากการโลดแล่นในตลาดเงินหรือตลาดทุน ก็ยังมีทางเลือกในการซื้อประกันชีวิต ประกันชีวิตเองก็มีหลากหลายประเภท ที่คุ้นหูก็หนีไม่พ้น ประกันชีวิตแบบตลอดชีพ ประกันชีวิตแบบออมทรัพย์ ทั้งสองประเภทนี้จะลดหย่อนภาษีได้ 100,000 บาท และประกันชีวิตแบบบำนาญ ซึ่งลดหย่อนภาษีได้สูงสุด 15 เปอร์เซ็นต์ของเงินได้ต่อปี หรือ 200,000 บาท แล้วแต่มูลค่าใดจะต่ำกว่า

ประกันชีวิตแบบตลอดชีพ

รูปแบบที่พื้นฐานที่สุดของประกันชีวิต คือการจ่ายเบี้ยประกันในปัจจุบัน และจะได้รับเงินก้อนใหญ่เมื่อเสียชีวิต หรืออายุครบ 90 ปี โดยหัวใจของประกันชีวิตลักษณะนี้คือการเฉลี่ยทุกข์เฉลี่ยสุขของคนจำนวนมาก ในกรณีที่เกิดเหตุการณ์ไม่คาดฝันกับบางครอบครัว เงินก้อนใหญ่ที่หลายครอบครัวร่วมกันสมทบก็จะเปรียบเสมือน ‘เบาะ’ ที่ดูดซับแรงกระแทกของครอบครัวที่โชคร้ายไม่ให้ต้องเจอกับความยากลำบากทางการเงิน ส่วนครอบครัวที่โชคดี ประกันบางประเภทก็จะจ่ายผลตอบแทนเล็กๆ น้อยๆ ตลอดอายุของผู้ซื้อประกัน แล้วจึงได้ก้อนใหญ่เมื่อสูงอายุ หรือเสียชีวิตในภายหลัง

การซื้อประกันชีวิต นับว่าเป็นทางเลือกที่เหมาะสำหรับผู้ที่ไม่ต้องการรับความเสี่ยงจากการลงทุน หรือผู้มีภาระต้องดูแลหากตนเองเสียชีวิต

เหมาะกับใคร: ประกันชีวิตแบบตลอดชีพจะเหมาะกับผู้มีรายได้ประจำซึ่งเป็นหัวเรี่ยวหัวแรงหลัก ที่หากเสียชีวิตแล้วอาจส่งผลกระทบต่อรายได้ทั้งหมดของครอบครัว อย่างน้อยควรทำประกันชีวิตให้ครอบคลุมภาระหนี้สินในปัจจุบัน รวมทั้งภาระค่าใช้จ่ายที่อาจเกิดขึ้นในอนาคต

ประกันชีวิตแบบออมทรัพย์

ประกันชีวิตที่เป็นลูกครึ่งระหว่างการออมเงินกับการประกันชีวิต โดยจะมีระยะเวลาที่สั้นกว่า เช่น จะได้เงินคืนหลังผ่านไป 10 ปี 15 ปี หรือ 20 ปี และในระยะเวลาดังกล่าว ก็จะได้ผลตอบแทนเล็กๆ น้อยๆ และได้รับการคุ้มครองกรณีที่เสียชีวิต อย่างไรก็ดี วงเงินที่คุ้มครองก็จะต่ำกว่าประกันชีวิตแบบตลอดชีพค่อนข้างมาก (ณ ระดับเบี้ยประกันเท่ากัน) แถมผลตอบแทนการลงทุนก็ไม่สูง (บางครั้งอาจต่ำกว่าฝากประจำที่ธนาคาร) เรียกว่าได้ผลประโยชน์หลายอย่าง แต่อาจไม่ใช่ทางเลือกที่ดีที่สุด

เหมาะกับใคร: ประกันชีวิตแบบออมทรัพย์เหมาะสำหรับผู้ที่มีรายได้ประจำและไม่ได้หวังวงเงินประกันจำนวนมาก ต้องการผลตอบแทน และเงินก้อนใหญ่เมื่อผ่านไประยะเวลาหนึ่ง แต่ควรพิจารณาทางเลือกให้ถี่ถ้วนว่าหากเราแยกซื้อประกันชีวิตที่เน้นการคุ้มครองเมื่อเสียชีวิต แล้วนำเงินส่วนที่เหลือไปลงทุนจะเป็นทางเลือกที่คุ้มค่ากว่าหรือไม่

ประกันชีวิตแบบบำนาญ

ประกันชีวิตแบบบำนาญก็คล้ายกับระบบเงินบำนาญของข้าราชการ เพียงแต่เราจะเป็นผู้จ่ายเบี้ยประกันสะสมไว้ให้กับตัวเอง และเมื่ออายุถึง 55 ปีหรือ 60 ปี และยังไม่เสียชีวิต บริษัทฯ ก็จะจ่ายผลตอบแทนก้อนใหญ่คืนให้กับเราทุกปี จนถึงปีที่กำหนด โดยตลอดระยะเวลาที่เราจ่ายเบี้ยประกัน เราก็จะได้รับความคุ้มครองไปด้วยในกรณีเสียชีวิต แต่ไม่สูงมากนัก

เหมาะกับใคร: ประกันชีวิตแบบบำนาญจะเน้นผลตอบแทนที่ได้รับในระยะยาวมากคือหลังเกษียณอายุ ซึ่งจะค่อนข้างคล้ายกับการลงทุนใน RMF แต่ความเสี่ยงค่อนข้างต่ำ และสามารถระบุตัวเลขได้แน่นอนกว่า จึงเหมาะกับผู้ที่ไม่ชอบความเสี่ยง หรือคนโสดที่ไม่มีลูกหลานและคาดว่าจะไม่มีรายได้เพียงพอหลังเกษียณอายุ

การซื้อประกันชีวิต นับว่าเป็นทางเลือกที่เหมาะสำหรับผู้ที่ไม่ต้องการรับความเสี่ยงจากการลงทุน หรือผู้มีภาระต้องดูแลหากตนเองเสียชีวิต อย่างไรก็ดี ผู้ที่ต้องการซื้อประกันควรมั่นใจว่าจะสามารถจ่ายเบี้ยประกันได้ตามสัญญา รวมทั้งบริษัทที่เราทำประกันด้วยจะต้องมีความมั่นคงในระดับหนึ่ง เพราะต่อให้เราจ่ายเบี้ยประกันจนครบ แต่หากบริษัทล้มละลายก่อนเราเกษียณก็ไม่มีประโยชน์

เมื่อเดือนกันยายนปีที่ผ่านมานี้เอง รัฐบาลเพิ่งยอมให้นำค่าใช้จ่ายสำหรับการประกันสุขภาพ ซึ่งครอบคลุมการรักษาพยาบาล การประกันภัยโรคร้ายแรง ฯลฯ มาหักเป็นค่าลดหย่อนได้ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 15,000 บาท

อย่างไรก็ดี เมื่อเดือนกันยายนปีที่ผ่านมานี้เอง รัฐบาลเพิ่งยอมให้นำค่าใช้จ่ายสำหรับการประกันสุขภาพ ซึ่งครอบคลุมการรักษาพยาบาล การประกันภัยโรคร้ายแรง ฯลฯ มาหักเป็นค่าลดหย่อนได้ตามจำนวนที่จ่ายจริง แต่ไม่เกิน 15,000 บาท โดยให้คงเพดานวงเงินประกันรวมกับเบี้ยประกันชีวิต ที่ 100,000 บาทต่อปีตามเดิม ทั้งนี้ ลักษณะประกันชีวิตที่ลดหย่อนได้นั้นมีรายละเอียดปลีกย่อยอีกค่อนข้างมาก เราอาจไม่จำเป็นต้องรับทราบให้ปวดหัว แต่ควรถามตัวแทนประกันให้ชัวร์ว่าเบี้ยประกันที่จ่ายไปลดหย่อนภาษีได้หรือไม่ และลดหย่อนได้เป็นจำนวนเท่าไหร่

ค่าลดหย่อนอื่นๆ

ดอกเบี้ยกู้ยืมซื้อที่อยู่อาศัย

สำหรับผู้มีเงินได้ที่กำลังผ่อนที่อยู่อาศัย ก็สามารถนำดอกเบี้ยมาลดหย่อนภาษีได้ไม่เกิน 100,000 บาท สังเกตว่าส่วนที่ลดหย่อนได้คือดอกเบี้ยเท่านั้นนะครับ ไม่ใช่เงินผ่อน ตัวอย่างเช่น ตลอดปีที่ผ่านมา นายพิภพผ่อนทาวน์โฮมหรูย่านสุขุมวิทเป็นเงิน 240,000 บาท ซึ่งยอดดังกล่าวประกอบด้วยเงินผ่อนชำระค่าบ้าน 230,000 บาท และดอกเบี้ย 10,000 บาท ดังนั้นนายพิภพจะลดหย่อนภาษีได้เพียง 10,000 บาทเท่านั้น

เงินสมทบเข้ากองทุนต่างๆ

ไม่ว่าจะเป็นมนุษย์เงินเดือนของภาครัฐหรือภาคเอกชน เราต่างต้องจ่ายเงินเข้าสมทบกองทุนต่างๆ เพื่อรับผลประโยชน์และเตรียมตัวเกษียณ เช่น กองทุนประกันสังคม กองทุนสำรองเลี้ยงชีพ หรือกองทุนบำเหน็จบำนาญข้าราชการ ซึ่งเราสามารถนำมาลดหย่อนภาษีได้ตามจำนวนที่จ่ายจริง โดยจะมีเพดานการลดหย่อน เช่น กองทุนประกันสังคมลดหย่อนได้ไม่เกิน 9,000 บาท หรือกองทุนสำรองเลี้ยงชีพไม่เกิน 500,000 บาท เป็นต้น

ค่าลดหย่อนพิเศษตามวาระ

ในแต่ละปี รัฐบาลสามารถออกนโยบายจูงใจทางภาษี เช่น การท่องเที่ยวในประเทศช่วงเทศกาล การซ่อมแซมบ้านหลังน้ำท่วม หรือการใช้จ่ายอื่นๆ ในประเทศ ซึ่งสามารถนำมาลดหย่อนภาษีได้หากมีใบกำกับภาษีที่ระบุรายละเอียดถูกต้อง ดังนั้น อย่าลืมติดตามข่าวสารบ้านเมืองเพื่อใช้สิทธิประหยัดภาษีให้ได้สูงที่สุด

ลดหย่อนภาษี แค่ไหนถึงจะคุ้ม ?

การลดหย่อนภาษีก็คล้ายกับโปรโมชันสินค้าที่ภาครัฐให้ส่วนลด แต่เราจะต้องคำนวณจากบนลงล่าง โดยวิธีอธิบายให้เข้าใจง่ายมากที่สุดก็คงไม่พ้นการยกตัวอย่าง

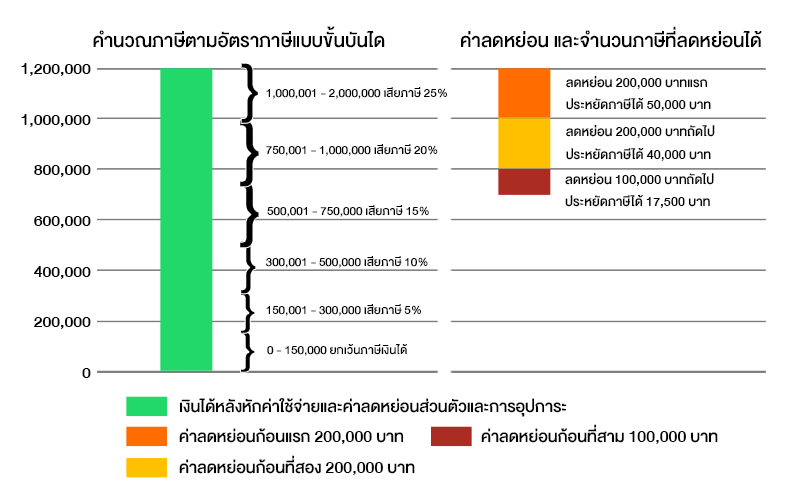

นายพิภพเป็นพนักงานบริษัทข้ามชาติแห่งหนึ่ง ซึ่งมีเงินได้ทางเดียวคือเงินเดือนรวม 1,390,000 บาทต่อปี หลังจากหักค่าใช้จ่าย ค่าลดหย่อนส่วนตัว และการอุปการะแล้ว พิภพจะมีเงินได้

พึงประเมินอยู่ที่ 1,200,000 บาท หากนายพิภพไม่ได้วางแผนภาษี และยอมเสียภาษีเต็มจำนวน ก็จะเสียภาษีรวมทั้งสิ้น 165,000 บาท หรือประมาณ 12 เปอร์เซ็นต์ของเงินเดือนทั้งปีของนายพิภพ

เห็นแล้วอย่างเพิ่งปาดเหงื่อไปนะครับ เพราะนายพิภพยังมีทางเลือกมากมาย (ตามรายการด้านบน) ในการลดหย่อนภาษี หากนายพิภพซื้อกองทุน LTF จำนวน 200,000 บาท ก็จะประหยัดภาษีไปได้ทันที 50,000 บาท คล้ายกับว่าเป็นส่วนลดของรัฐบาลนั่นเอง

ถึงตรงนี้ถ้าใครงงว่าทำไมซื้อ 200,000 บาทแรกลดหย่อนภาษีได้ตั้ง 25 เปอร์เซ็นต์ ผมแนะนำให้ดูแผนภาพประกอบการอธิบายครับ โดย 200,000 บาทแรกจะแทนด้วยสีเหลี่ยมสีส้ม ซึ่งจะหักลดเงินได้พึงประเมินที่ต้องเสียภาษี 25 เปอร์เซ็นต์ ดังนั้น แทนที่นายพิภพจะต้องเสียภาษี 50,000 บาท จากยอดเงินได้สุทธิที่เกิน 1,000,000 บาท ก็เปลี่ยนเป็นนำเงินดังกล่าวมาลงทุนในกองทุน LTF ดีกว่า

แต่แน่นอนว่านายพิภพยังไม่พอใจแค่นี้ เพราะยังต้องเสียภาษีร่วมแสน นายพิภพจึงลงทุนในกองทุน RMF เพิ่มเติมอีก 200,000 บาท และจ่ายเบี้ยประกันชีวิตอีก 100,000 บาท

ก่อนจะคำนวณภาษีที่นายพิภพประหยัดได้ อย่าลืมว่าตอนนี้ยอดเงินได้สุทธิสำหรับคำนวณภาษีของนายพิภพเหลือแค่ 1,000,000 บาทเท่านั้น การลงทุนเพิ่มเติมอีก 200,000 บาทซึ่งแทนด้วยสี่เหลี่ยมสีเหลือง จึงจะตกอยู่ในช่วงรายได้ที่ต้องเสียภาษี 20 เปอร์เซ็นต์ ดังนั้นภาษีที่ประหยัดได้จากการลงทุนก้อนนี้จะอยู่ที่ 40,000 บาท

สำหรับ 100,000 บาทถัดไปซึ่งแทนด้วยสีเหลี่ยมสีแดงจะค่อนข้างยุ่งยากสักนิด เพราะอยู่ระหว่างบันไดภาษีขั้นที่ต้องเสีย 20 เปอร์เซ็นต์ (เงินได้สุทธิ 750,001-1,000,000 บาท) และ 15 เปอร์เซ็นต์ (เงินได้สุทธิ 500,001-750,000 บาท) ดังนั้นเงินลดหย่อน 100,000 บาทนี้จะประหยัดภาษีได้ 17,500 บาท (คำนวณจาก [50,000 x 0.2] + [50,000 x 0.15])

หักจากซื้อกองทุน LTF RMF และจ่ายเบี้ยประกันรวม 500,000 บาท นายพิภพจะมียอดเงินได้สุทธิหลังหักค่าใช้จ่ายและค่าลดหย่อนเท่ากับ 700,000 บาท เมื่อนำมาคำนวณภาษี นายพิภพจะต้องเสียภาษีทั้งสิ้น 57,500 บาท หรือเฉลี่ย 4 เปอร์เซ็นต์ของเงินได้พึงประเมิน

จากตัวอย่างจะเห็นว่า การลงทุนหรือซื้อผลิตภัณฑ์ต่างๆ เพื่อลดหย่อนภาษีนั้นจะคุ้มค่าเมื่อค่าลดหย่อนดังกล่าวหักออกจากรายได้สุทธิที่เสียอัตราภาษีค่อนข้างสูง แต่หากยิ่งซื้อมาก ความคุ้มค่าก็จะยิ่งลดลง ดังนั้นเราควรเลือกทางเลือกในการลดหย่อนที่เหมาะกับความต้องการของเรา แล้วจึงชั่งน้ำหนักว่า ทางเลือกต่อมาช่วยลดภาษีได้อย่างคุ้มค่าหรือไม่ หรือเรามีทางเลือกอื่นที่ได้ผลตอบแทนมากกว่า แม้ว่าจะไม่ได้หักลดหย่อนภาษีก็ตาม

อ่านเพิ่มเติมได้ที่

ตารางสรุปการหักลดหย่อนและยกเว้นภาษีเพื่อการคำนวณภาษีเงินได้บุคคลธรรมดา สำหรับปีภาษี 2560

Tags: tax, ภาษี, personal finance, ค่าลดหย่อน, การเงิน