คำนวณดอกเบี้ยยากตรงไหน? ก็ถ้าเรียกดอกเบี้ย 2 เปอร์เซ็นต์ต่อปี ก็หมายความว่าถ้ากู้เงิน 100 บาท ตอนปลายปีก็ต้องเสียดอกเบี้ย 2 บาท

เห็นไหม ง่ายจะตาย. . .

ตัวอย่างข้างบนคงจะมีแต่ในแบบฝึกหัดการเงินเบื้องต้นเท่านั้นนะครับ ส่วนในโลกแห่งความเป็นจริง ดอกเบี้ยเป็นเรื่องชวนปวดหัว แต่วนเวียนใกล้ชิดกับชีวิตเราตั้งแต่พ้นจากรั้วมหาวิทยาลัยอย่างยากจะหนีพ้น ตั้งแต่ดอกเบี้ยบัตรเครดิต ดอกเบี้ยรถ ดอกเบี้ยบ้าน หรือแม้แต่จะลงทุนในบัญชีเงินฝากประจำก็ยังได้ผลตอบแทนเป็นดอกเบี้ยอีก

ผมขอบอกไว้ก่อนว่า ดอกเบี้ยทุกตัวอย่างด้านบนมีหลักการคิดคำนวณ รวมถึงข้อควรระวังคนละแบบ แต่ไม่กังวลไปนะครับ เรามาค่อยๆ ทำความรู้จักกันแบบค่อยเป็นค่อยไปด้วยกันดีกว่า

ดอกเบี้ยเงินฝากประจำ พลังแห่งการทบต้น

ขอเริ่มที่เรื่องเบาๆ อย่างดอกเบี้ยเงินฝาก หลายคนอาจไม่ทราบว่าดอกเบี้ยเงินฝากในประเทศไทยจะถูกหักภาษีไป 15 เปอร์เซ็นต์ นั่นหมายความว่าอัตราดอกเบี้ยที่ประกาศกันปาวๆ เราในฐานะนักลงทุนจะไม่ได้เต็มจำนวนนะจ๊ะ (ยกเว้นเงินฝากแบบพิเศษปลอดภาษี) ส่วนอีกเรื่องหนึ่งที่หลายคนมักมองข้ามก็คือ ‘พลังแห่งการทบต้น’ หรือดอกเบี้ยบนดอกเบี้ย (interest on interest) นั่นเอง

ดอกเบี้ยบนดอกเบี้ย จะทำให้ดอกเบี้ยที่เราได้รับเพิ่มขึ้นเล็กน้อย เพราะดอกเบี้ยที่เราได้นั้นไม่ได้งอกเงยมาจากเงินต้นเพียงอย่างเดียว แต่ยังคำนวณรวมดอกเบี้ยจากดอกเบี้ยที่เราได้รับจากธนาคารอีกด้วย ตัวอย่างเช่น ธนาคารกุ๊กไก่ จ่ายดอกเบี้ยทุกๆ 6 เดือน และมีอัตราดอกเบี้ยเงินฝาก 2 เปอร์เซ็นต์ต่อปี (น้อยแต่จริง #ร้องไห้) น้องโมเมกำเงินไปฝากไว้ที่ธนาคาร 1,000 บาท ผ่านไป 6 เดือน เงินในธนาคารก็งอกเงยจาก 1,000 บาท เป็น 1,010 บาท คำนวณจาก 1,000 + 1,000 * (0.02 * 6/12) = 1,000 + 10 บาท (ขออนุญาตไม่หักภาษีนะจ้ะ)

ดอกเบี้ยครึ่งปีหลังก็จะคิดจากเงินต้น 1,010 บาทแทน ทำให้น้องโมเมฝากเงินทั้งปีได้ดอกเบี้ยเท่ากับ 1020.10 เห็นไหมครับว่าเงินงอกเงยขึ้นมา 2.01 เปอร์เซ็นต์จากที่ประกาศแค่ 2 เปอร์เซ็นต์

พลังของการทบต้นนี่แหละครับที่ทำให้คนรวยยิ่งรวยขึ้นรวยขึ้น แต่ในทางกลับกัน หากใครเป็นหนี้เป็นสิน ก็เจอดอกเบี้ยบนดอกเบี้ยทำร้ายเช่นเดียวกัน

ดอกเบี้ย 2.01 เปอร์เซ็นต์เป็นอัตราดอกเบี้ยที่แท้จริง (Effective Annual Rate: EAR) ซึ่งได้คำนวณรวมพลังของการทบต้นเอาไว้ด้วย โดยสูตรการคำนวณก็เข้าใจไม่ยากเท่าไหร่ หากใครสนใจสามารถไปอ่านต่อได้ที่ท้ายบทความนะครับ ส่วนใครที่ไม่ค่อยถูกโฉลกกับคณิตศาสตร์เท่าไหร่ ก็แนะนำให้ปรึกษาศาสตราจารย์ Google เลยครับ เพราะมีหลายเว็บไซต์ที่ช่วยคำนวณ EAR ให้ฟรีๆ โดยสิ่งที่เราต้องใส่คือ 1) อัตราดอกเบี้ยต่อปี และ 2) ความถี่ในการทบต้น เช่น ทบต้นทุน 6 เดือน หรือทุก 3 เดือน

ชุลมุนวุ่นบัตรเครดิต

สำหรับยุคไร้เงินสด (แต่มีหนี้) หลายคนก็น่าจะมีบัตรพลาสติกติดกระเป๋าสตางค์ ปัจจุบัน ธนาคารแห่งประเทศไทยกำหนดเพดานอัตราดอกเบี้ยบัตรเครดิตไว้ที่ 18 เปอร์เซ็นต์ ไม่ต้องแปลกใจไปนะครับ เพราะเหล่านายแบงค์ส่วนใหญ่ก็ชาร์จเราเต็มอัตรานี่แหละ ด้วยอัตราดอกเบี้ยที่ค่อนข้างสูง (ถ้าไม่เชื่อลองเทียบกับอัตราดอกเบี้ยเงินฝากด้านบนสิครับ) และวงเงินเครดิตที่ชวนให้ใช้จ่ายเกินตัว หลายคนจึงติดหนี้บัตรเครดิตจนหมุนชนกันแบบเดือนต่อเดือน

บัตรเครดิตอนุญาตให้เรา ‘ช็อปก่อนจ่ายทีหลัง’ หากวันที่ธนาคารมาเรียกเก็บแล้วเรามีสตางค์จ่ายให้ก็ดีไป แต่ถ้าเงินขาดมือเมื่อไหร่ จนต้องจ่ายไม่เต็มจำนวนหรือจ่ายขั้นต่ำ ดอกเบี้ยก็จะถูกเรียกเก็บย้อนกลับไปตั้งแต่วันที่เรารูดซื้อสินค้าแบบเต็มจำนวนกันเลยทีเดียว

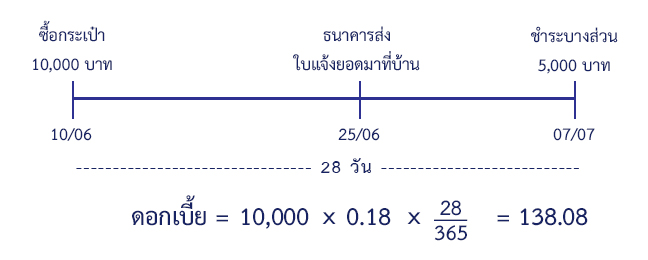

ตัวอย่าวเช่น น้องแสตนด์รูดซื้อกระเป๋าถือที่ทำจากผืนผ้าใบรถบรรทุกรีไซเคิลไป 10,000 บาทเมื่อวันที่ 10 มิถุนายน ธนาคารใจดีส่งหนังสือสรุปยอดมาที่บ้านวันที่ 25 มิถุนายน และระบุว่าจะต้องจ่ายวันสุดท้ายภายในวันที่ 7 กรกฎาคม แต่เดือนนี้น้องแสตนด์เงินช็อตกะทันหัน ทำให้ต้องจ่ายไปแค่ 5,000 บาท

ในกรณีนี้ ธนาคารจะเรียกเก็บดอกเบี้ยที่เงินต้น 10,000 บาท ตั้งแต่วันที่ 10 มิถุนายน ถึง 7 กรกฎาคม รวมทั้งหมด 28 วันในอัตรา 18 เปอร์เซ็นต์ หรือเท่ากับ 138.08 บาท ส่วนรอบชำระถัดไป เราก็จะต้องจ่ายดอกเบี้ย 18 เปอร์เซ็นต์สำหรับยอดเงินที่ค้างชำระอีก 5,000 บาท

นอกจากดอกเบี้ย สิ่งที่ซ่อนมากับบัตรเครดิตคือสารพัดค่าธรรมเนียม ถ้าธรรมดาทั่วไปก็พวกค่าธรรมเนียมแรกเข้า หรือค่าธรรมเนียมรายปี ลึกลับหน่อยก็ค่าติดตามทวงถามหนี้ (ใช่ครับ ค่าโทรทวงหนี้เรา เขาก็ให้เราจ่ายนะจ้ะ)

ที่ลึกลับซับซ้อนจนหลายคนไม่ทราบก็เช่น ค่าธรรมเนียมเบิกเงินสดล่วงหน้า 3 เปอร์เซ็นต์ หมายความว่า หากเราเอาบัตรเครดิตไปกดเงินสดมาใช้จ่ายก่อน เราจะเสียค่าชาร์จเพิ่มอีก 3 เปอร์เซ็นต์ทันที ส่วนอีกค่าธรรมเนียมหนึ่งคือค่าความเสี่ยงจากการแปลงสกุลเงินในการใช้บัตรเครดิตในต่างประเทศ ซึ่งธนาคารส่วนใหญ่คิด 2.5 เปอร์เซ็นต์ หมายความว่าทุกครั้งที่เรารูดบัตรเครดิตในต่างประเทศ ก็จะเสียค่าชาร์จเพิ่มอีก 2.5 เปอร์เซ็นต์นั่นเอง

หากใครสงสัยว่าธนาคารไหน เก็บดอกเบี้ยและค่าธรรมเนียมเท่าไหร่ ผู้เขียนแนะนำให้ลองเข้าไปดูตารางเปรียบเทียบแต่ละธนาคารในเว็บไซต์ธนาคารแห่งประเทศไทยได้เลยครับ

เรื่องลับผ่อนรถ กับการคำนวณอัตราดอกเบี้ยที่แท้จริง

การผ่อนรถยนต์แบบเช่าซื้อนั้น มักจะแสดงอัตราดอกเบี้ยที่ค่อนข้างต่ำ เพียง 3-4 เปอร์เซ็นต์เท่านั้น แต่อัตราดังกล่าวเป็นอัตราคงที่ (Flat Rate) นั่นหมายความว่า ต่อให้เราจะผ่อนเงินต้นจนเหลือน้อยแสนน้อย แต่ทุกงวดก็ยังต้องจ่ายดอกเบี้ยในอัตราเท่ากัน ดังนั้นตัวเลขดังกล่าวไม่ใช่อัตราดอกเบี้ยที่เราต้องเสียจริงๆ

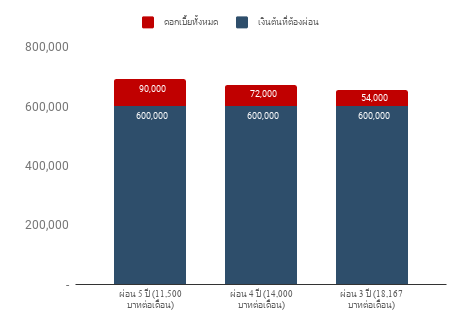

หากจะยกตัวอย่างให้เห็นภาพ ผู้เขียนชวนให้เปรียบเทียบการเช่าซื้อรถยนต์ราคา 800,000 บาท โดยวางเงินดาวน์ 25 เปอร์เซ็นต์ (เท่ากับ 200,000 บาท) จึงเหลือเงินส่วนที่ต้องผ่อนจำนวน 600,000 บาท ณ อัตราดอกเบี้ย 3 เปอร์เซ็นต์ต่อปี

การคำนวณอัตราดอกเบี้ยแบบคงที่นั้นค่อนข้างตรงไปตรงมา สมมติว่าเราวางแผนจะผ่อนชำระรถยนต์ดังกล่าวเป็นเวลา 5 ปี ก็จะต้องเสียดอกเบี้ยทั้งสิ้น 90,000 บาท คำนวณจาก 600,000 * 0.03 * 5 แล้วจึงนำเลขดังกล่าวมาบวกกับเงินต้นเพื่อหารเท่าเป็นยอดที่เราต้องจ่ายในแต่ละเดือน

หากไม่ต้องการจ่ายดอกเบี้ยเยอะ ก็มีสองทางเลือกครั้ง คือเลือกระยะเวลาผ่อนที่สั้นที่สุด เพื่อจ่ายดอกเบี้ยน้อยที่สุด แต่ผลเสียคือยอดผ่อนแต่ละงวดนั้นจะสูงขึ้นค่อนข้างมาก หรือหากมีเงินก้อน ก็ควรวางเงินดาวน์ให้มากที่สุด เพื่อลดจำนวนดอกเบี้ยที่เราต้องจ่ายนั่นเอง

กราฟเปรียบเทียบการผ่อนรถยนต์ 600,000 บาท เป็นระยะเวลาแตกต่างกัน จะเห็นว่ายิ่งระยะเวลาผ่อนนาน อัตราดอกเบี้ยก็จะเพิ่มอย่างก้าวกระโดด แม้ว่าจำนวนที่เราผ่อนต่อเดือนจะลดลงก็ตาม

การแปลงอัตราดอกเบี้ยแบบคงที่ให้เป็นอัตราดอกเบี้ยที่แท้จริงนั้นค่อนข้างยุ่งยาก แต่แน่นอนครับ ในยุคดิจิทัลเราก็หาเว็บไซต์ที่ช่วยเราคำนวณแบบสำเร็จรูปได้แค่ปลายนิ้วมือ

แต่ผมมีกฎจำง่ายสำหรับการแปลงอัตราดอกเบี้ยแบบคงที่เป็นอัตราดอกเบี้ยที่แท้จริงแบบคร่าวๆ นั่นคือคูณในใจด้วย 1.8 ตัวอย่างเช่น หากเราเห็นโฆษณาผ่อนรถดอกเบี้ย 4 เปอร์เซ็นต์ต่อปี เราก็เอามาคูณ 1.8 ในใจก็จะได้ 7.2 เปอร์เซ็นต์ นี่แหละครับคืออัตราดอกเบี้ยที่เราต้องจ่ายให้กับเจ้าหนี้จริงๆ

อีกหนึ่งข่าวดีของผู้บริโภคชาวไทย เมื่อไม่นานมานี้เพิ่งมีประกาศสดๆ ร้อนๆ จากสำนักงานคณะกรรมการคุ้มครองผู้บริโภคเพื่อควบคุมสัญญาเช่าซื้อรถยนต์ โดยระบุให้มีการแสดงตารางค่างวด แยกเงินต้นและดอกเบี้ยให้ชัดเจน เพื่อให้ผู้บริโภคไม่ถูกเอารัดเอาเปรียบเพราะอัตราดอกเบี้ยคงที่ มักแสดงภาพให้เห็นดอกเบี้ยที่ต่ำกว่าความเป็นจริง

ผ่อนบ้าน กับความไม่เรียบของอัตราดอกเบี้ย

สินเชื่อบ้านจะคำนวณดอกเบี้ยแบบลดต้นลดดอก เช่น ยอดต้นเดือนเหลือ 500,000 บาท ตอนปลายเดือนก็จะคำนวณดอกเบี้ยอ้างอิงจากยอดดังกล่าว งวดต่อไปหากเหลือเงินต้น 480,000 บาท ดอกเบี้ยปลายเดือนก็จะคำนวณจากยอดนี้เช่นเดียวกัน กล่าวคือ ดอกเบี้ยจ่ายจะลดลงตามยอดเงินต้นคงเหลือนั่นเอง

ความยุ่งยากของดอกเบี้ยผ่อนบ้านไม่ได้อยู่ที่การคำนวณหรอกครับ แต่อยู่ที่อัตราดอกเบี้ยต่างหาก

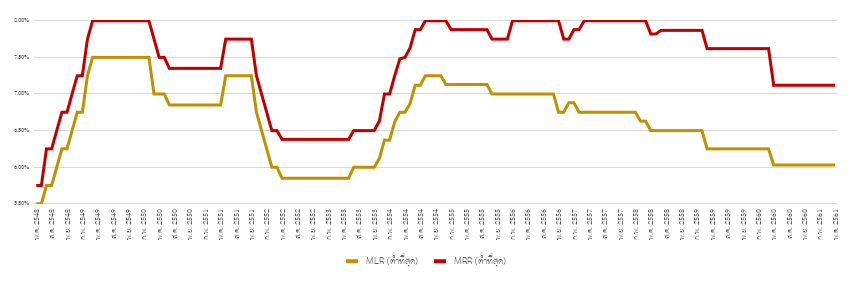

ตัวอย่างด้านบนส่วนใหญ่จะอ้างอิงจากอัตราดอกเบี้ยแบบคงที่ คือวันนี้บอกว่าอัตราดอกเบี้ยเท่าไร เดือนหน้า ปีใหม่ อัตราดอกเบี้ยก็จะยังคงเท่าเดิม (หากไม่มีการเปลี่ยนแปลงนโยบายเสียก่อน) แต่ดอกเบี้ยบ้านจะอ้างอิงกับอัตราดอกเบี้ยลอยตัว ซึ่งดัชนีหลักที่นิยมอ้างอิงกันคือ อัตราดอกเบี้ยเงินกู้ลูกค้ารายใหญ่ชั้นดี (Minimum Loan Rate: MLR) และ อัตราดอกเบี้ยเงินกู้ลูกค้ารายย่อยชั้นดี (Minimum Retail Rate: MRR) ซึ่งทั้งสองอัตราจะมีโอกาสเปลี่ยนแปลงได้ แต่ไม่ได้เปลี่ยนแบบวันต่อวันเหมือนตลาดหุ้นนะจ๊ะ

หากพลิกโบรชัวร์สินเชื่อผ่าน ตัวหนังสือใหญ่ที่สุดมักจะบอกว่า 3 เปอร์เซ็นต์บ้าง 6 เปอร์เซ็นต์บ้าง พร้อมกับตัวหนังสือตามหลังที่บอกระยะเวลา เช่น 3 ปีแรก จนชวนให้สงสัยว่าแล้วหลังจากนั้นล่ะ อัตราดอกเบี้ยจะเป็นเท่าไหร่

คำตอบก็คือ อัตราดอกเบี้ยหลังจากช่วงเวลาโปรโมชันข้าวใหม่ปลามัน ก็จะเป็นอัตราดอกเบี้ยแบบลอยตัวนะจ๊ะ โดยธนาคารจะระบุว่าเครดิตระดับอย่างเราๆ ท่านๆ จะได้อัตราดอกเบี้ยเท่าไหร่ เช่น MRR – 2.5 เปอร์เซ็นต์ต่อปี ซึ่งหมายถึงอัตราดอกเบี้ย MRR ลบด้วย 2.5 เปอร์เซ็นต์นั่นเอง

กราฟแสดงอัตราดอกเบี้ย MLR และ MRR ของธนาคารที่ต่ำที่สุด ระหว่างเดือนพฤษภาคม 2548 ถึงเดือนพฤษภาคม 2561 จะเห็นว่าอัตราดอกเบี้ยทั้งสองแบบมีการเปลี่ยนแปลงบ้างแต่ไม่มากนัก นอกจากนี้อัตราดอกเบี้ย MRR จะสูงกว่าอัตราดอกเบี้ย MLR เสมอ ข้อมูลจากธนาคารแห่งประเทศไทย

การเลือกตัดสินใจผ่อนบ้านกับธนาคารไหนก็เหมือนกับการเลือกคู่ครองนั่นแหละครับ เราไม่ควรมองแค่ช่วงเวลาโปรโมชัน แต่ควรจะดูกันยาวๆ ว่าในอนาคตหลังจากหมดโปรโมชันแล้ว ธนาคารไหนที่ให้อัตราดอกเบี้ยดีที่สุด เพราะเงินที่เราต้องจ่ายส่วนใหญ่ก็อยู่ในช่วงที่หมดโปรโมชันนี่แหละครับ ผมขอกระซิบบอกไว้ก่อนว่าเจ้าอัตรา MLR และ MRR ของแต่ละธนาคารนั้นต่างกันไม่ใช่น้อย

เห็นไหมครับว่า อัตราดอกเบี้ยที่ดูเหมือนจะไม่มีอะไร ในความเป็นจริงแล้ว สินเชื่อทุกประเภทต่างก็มีรายละเอียดของตัวเอง บทความนี้นำเสนอเพียงส่วนหนึ่งของสินเชื่อมากมายหลายหลากในตลาดปัจจุบันนะครับ สิ่งสำคัญของเราในฐานะผู้บริโภคคือต้องถาม ถาม และถาม จนกว่าจะเข้าใจเงื่อนไขและค่าธรรมเนียมทั้งหมด แทนที่จะอ่านคร่าวๆ แล้วลงลายมือชื่อโดยที่ไม่เข้าใจอย่างถ่องแท้ว่าผลิตภัณฑ์ที่เราตัดสินใจซื้อมีเงื่อนไข หรือคิดอัตราการบริการอย่างไร

เอกสารประกอบการเขียน

- เงินฝาก

- เรื่องน่ารู้ของสินเชื่อ

- รู้รอบเรื่องการเงิน – เป็นหนี้อย่างเป็นสุข

- ยกเครื่องใหม่สัญญาเช่าซื้อรถ อุ้มลูกค้า-บีบลีสซิ่งลดดอกเบี้ย

Fact Box

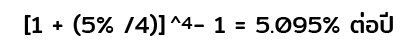

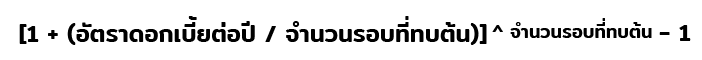

อัตราดอกเบี้ยที่แท้จริง (Effective Annual Rate หรือ EAR) สามารถคำนวณจากสูตรด้านล่างครับ

ตัวอย่างเช่น ธนาคารเอ็มจ่ายดอกเบี้ยร้อยละ 5 ต่อปี โดยจะจ่ายเข้าในบัญชีทุกทุก 3 เดือน นั่นหมายความว่าในหนึ่งปี จะมีจำนวนรอบที่ทบต้นเท่ากับ 12 หาร 3 เท่ากับ 4 รอบนั่นเอง เมื่อแทนค่าเข้าไปในสูตรจะได้เท่ากับ 5.095% ต่อปีนั่นเอง