นักลงทุนหรือนักธุรกิจมือใหม่ที่กำลังด้อมๆ มองๆ โอกาสทางธุรกิจหรือช่องทางการลงทุนที่ผ่านเข้ามาในสมอง แต่กลับไม่มั่นใจว่าจะตัดสินใจอย่างไรดีว่าโอกาสเหล่านั้น ‘คุ้มทุน’ หรือไม่ และใช้เครื่องมือหรือข้อมูลอะไรบ้างเพื่อประกอบการตัดสินใจ

ก่อนอื่น เราต้องเข้าใจแนวคิดว่าด้วย “กำไร” ซึ่งหลายคนก็ตอบได้อย่างฉะฉานว่ากำไรก็คือ รายได้หักด้วยต้นทุน แต่ความยุ่งยากที่หลายคนมักสับสนคือส่วนของ “ต้นทุน” นี่แหละครับ บางคนเปิดร้านกาแฟเล็กๆ ที่บริหารจัดการเอง แต่ลืมคิดค่าแรงของตัวเอง หรือค่าเช่าอาคารซึ่งเป็นของตระกูลใส่เข้าไป ทำให้กำไรดูฟุ้งลอย ทั้งที่หากใส่ตัวเลขดังกล่าวเข้าไป ธุรกิจที่ลงใจลงแรงทำอยู่ทุกวันก็อาจขาดทุนก็ได้

นักเศรษฐศาสตร์เรียกต้นทุนดังกล่าวว่า “ต้นทุนค่าเสียโอกาส” ซึ่งหมายถึงต้นทุนของโอกาสในการนำทรัพยากรที่มีอยู่ไปสร้างรายได้ในทางเลือกอื่นๆ เช่น ถ้าไม่ได้ทำร้านกาแฟ เราจะสามารถใช้วุฒิปริญญาตรีไปสมัครงานรายได้ 20,000 บาทต่อเดือน ส่วนอาคารพาณิชย์ก็ปล่อยเช่าได้เดือนละ 15,000 บาท หากใครทำธุรกิจของตัวเอง ก็อย่าลืมคิดต้นทุนในส่วนนี้เข้าไปด้วยนะครับ

พูดถึงเรื่องกำไรไปพอหอมปากหอมคอ ผมขอเสนอ 3 เครื่องมือที่ช่วยในการตัดสินใจลงทุน (หรือประเมินการลงทุนที่ผ่านมาแล้วในอดีต) ว่าคุ้มทุนหรือไม่ รวมถึงข้อจำกัดของแต่ละเครื่องมือ ดังนี้ครับ

ผลตอบแทนจากการลงทุน (Return on Investment: ROI)

เหมาะสำหรับ: เปรียบเทียบโอกาสการลงทุนในอนาคต และประเมินผลการลงทุนในอดีต

กฎจำง่าย: การลงทุนที่น่าสนใจ ค่า ROI ต้องเป็นบวก ค่า ROI มาก ไม่ได้แปลว่าดีเสมอไป ต้องคำนึงถึงความเสี่ยงด้วย

เครื่องมือวัดประสิทธิผลการลงทุนที่ง่ายที่สุดคงหนีไม่พ้น Return on Investment หรือที่คุ้นหูกันดีว่า ROI แต่ด้วยความที่การคำนวณนั้นง่ายแสนง่ายนี่แหละครับ ทำให้มีข้อจำกัดค่อนข้างเยอะ

ROI สามารถคำนวณจาก

(ผลประโยชน์ที่ได้รับจากการลงทุน – เงินทุนที่ลงทุนไปและต้นทุนอื่นๆ) / เงินทุนที่ลงทุนไปและต้นทุนอื่นๆ

ยกตัวอย่างเช่น นางสาวมายด์ ลงทุนในหุ้น MMT เมื่อ 3 ปีที่แล้วเป็นเงิน 10,000 บาท ระหว่างที่ถือหุ้น MMT นางสาวมายด์ได้เงินปันผลรวม 750 บาท และตัดสินใจขายในปัจจุบันได้เงิน 12,000 บาท จากตัวอย่างดังกล่าว การลงทุนในหุ้น MMT นี้จะได้ ROI เท่ากับ ((12,000 + 750) – 10,000) / 10,000 = 27.5%

ความดีงามของ ROI คือการแปลงผลตอบแทนการลงทุนให้เป็นตัวเลขตัวเดียวที่มีหน่วยเป็นเปอร์เซ็นต์ นั่นหมายความว่าเราสามารถหยิบตัวเลขดังกล่าวไปเปรียบเทียบกับทางเลือกการลงทุนอื่นได้ โดยจะให้ภาพคร่าวๆ ว่าทางเลือกในการลงทุนไหนที่ให้ผลตอบแทนดีกว่า โดยเกณฑ์การตัดสินใจเบื้องต้นคือตัวเลข ROI จะต้องเป็นบวก เพราะหากติดลบเมื่อไหร่ นั่นหมายความว่าที่ลงทุนไปไม่คุ้มค่านั่นเอง

ความดีงามของ ROI คือการแปลงผลตอบแทนการลงทุนให้เป็นตัวเลขตัวเดียวที่มีหน่วยเป็นเปอร์เซ็นต์ สามารถเปรียบเทียบกับทางเลือกการลงทุนอื่นได้

อย่างนี้เราสรุปได้ไหมว่าต้องเลือกการลงทุนที่ให้ค่า ROI สูงที่สุดเสมอ?

คำตอบคือไม่ใช่นะครับ ข้อแรกเพราะตัวเลข ROI ตามสูตรด้านบนนั้นยังไม่ได้คำนึงถึงระยะเวลาในการลงทุน โดยเราสามารถปรับตัวเลขดังกล่าวให้เป็น ROI ต่อปีโดยหารจำนวนปีที่ลงทุนก่อนจะนำมาเปรียบเทียบ อีกข้อหนึ่งคือ ROI ไม่ได้สะท้อนความเสี่ยงจากการลงทุนในแต่ละทางเลือก ดังนั้น นอกจากเราจะดูผลตอบแทนแล้ว ก็ต้องดูด้วยว่าหลักทรัพย์ที่ลงทุนนั้นมีความเสี่ยงในระดับที่เรารับได้หรือไม่

ข้อควรระวังสำหรับมือใหม่หัดคำนวณ ROI คือเรามักจะลืมใส่ต้นทุนค่าเสียโอกาส ต้นทุนในการทำธุรกรรม เช่น ค่านายหน้าในการซื้อขายสินทรัพย์ ต้นทุนภาษี ค่าบำรุงรักษา และอีกสารพัดต้นทุนที่หากลืมใส่เข้าไป อาจทำให้เรามองเห็น ROI ที่สูงเกินจริง

ระยะเวลาคืนทุน (Payback Period)

เหมาะสำหรับ: เปรียบเทียบโอกาสการลงทุนในอนาคต

กฎจำง่าย: ระยะเวลาคืนทุน ยิ่งน้อยยิ่งดี

ระยะเวลาคืนทุน เป็นอีกหนึ่งเครื่องมือง่ายๆ ที่ออกแบบมาเพื่อตอบคำถามว่า “ที่ลงทุนไปนั้น จะคืนทุนเมื่อไหร่” โดยสามารถคำนวณได้จาก เงินทุนที่ลงทุนทั้งหมด / ผลประโยชน์สุทธิที่จะได้รับในแต่ละเดือน (หรือปี) ตัวเลขที่ได้จากสูตรดังกล่าวจะมีหน่วยเป็นเดือน (ปี) ที่เงินทุนทั้งหมดจะกลับคืนสู่กระเป๋านักลงทุน แน่นอนครับว่ายิ่งต่ำ ทางเลือกนั้นก็ยิ่งน่าสนใจ

ตัวอย่างเช่น น้องกุ๊กไก่ลงทุนทำร้านกาแฟ 150,000 บาทถ้วน โดยคาดว่าจะมีกำไรสุทธิในแต่ละเดือน เดือนละ 7,500 บาท จากสูตรการคำนวณระยะเวลาคืนทุน ร้านกาแฟของน้องกุ๊กไก่จะสามารถคืนทุนได้ภายในระยะเวลา 150,000 / 7,500 เท่ากับ 20 เดือนนั่นเอง

การคำนวณนั้นง่ายแบบปอกกล้วยเข้าปาก แต่ความโหดหินของการประเมินโอกาสการลงทุนในลักษณะนี้คือความน่าเชื่อถือของตัวเลข เพราะการจะได้ตัวเลขจากแต่ละบรรทัดเพื่อนำมาคำนวณนั้นแทบจะคิดกันหัวแทบแตก สำหรับใครที่ยังเป็นมือใหม่ ผมมีเคล็ดลับให้เล็กน้อย หากรู้สึกว่าการหากำไรในแต่ละเดือนนั้นมันยากจนน่าปวดหัว เราก็กลับสมการโดยกำหนดว่าอยากให้การลงทุนเราคืนทุนในกี่เดือน แล้วคิดย้อนกลับมาว่าแต่ละเดือนจะต้องทำกำไรได้กี่บาท

ความโหดหินของการประเมินโอกาสการลงทุนในลักษณะนี้คือความน่าเชื่อถือของตัวเลข

ตัวอย่างร้านกาแฟน้องกุ๊กไก่ ใช้เงินลงทุน 150,000 บาท โดยผู้ถือหุ้นมองว่าควรคืนทุนภายใน 2 ปี จากกรณีนี้ เราสามารถคิดย้อนกลับไปได้ว่า ในแต่ละเดือน ร้านกาแฟจะต้องทำกำไรได้ 150,000 / 24 = 6,250 บาทนั่นเอง

ข้อจำกัดสำคัญของ Payback Period คือ ตัวเลขที่ใช้ในการคำนวณไม่ได้คำนึงถึงค่าของเงินตามเวลา ส่วนจะแก้ไขอย่างไรนั้น ผู้เขียนขอแนะนำต่อในเครื่องมือต่อไปครับ

มูลค่าปัจจุบันสุทธิ (Net Present Value: NPV)

เหมาะสำหรับ: เปรียบเทียบโอกาสการลงทุนในอนาคต

กฎจำง่าย: ลงทุนในโครงการที่มีมูลค่าปัจจุบันสุทธิเป็นบวกเท่านั้น

มูลค่าปัจจุบันสุทธิ หรือ NPV เป็นเครื่องมือที่ใช้ในการประเมินมูลค่าโครงการกันอย่างแพร่หลาย และได้รับการยอมรับว่าเป็นเครื่องมือที่ค่อนข้างครบเครื่อง เพราะคำนึงถึงทั้งมูลค่าของเงินตามเวลาและต้นทุนการได้มาของเงิน โดยค่า NPV นั้นจะบอกเราว่าการลงทุนตลอดทั้งโครงการจะสร้างมูลค่าเพิ่มกี่บาท

ขั้นแรกของการใช้ NPV คือการประเมินว่าในแต่ละเดือน (หรือปี) โอกาสในการลงทุนดังกล่าวจะสร้างกระแสเงินสดสุทธิ (Net Cash Flow) ได้กี่บาท ซึ่งตัวเลขดังกล่าว คร่าวๆ ก็คือรายได้หักค่าใช้จ่ายนั่นแหละครับ รวมถึงคาดการณ์ว่าโครงการดังกล่าวจะดำเนินการกี่ปี ก่อนที่กระแสเงินสดจะหยุดลง

ขั้นที่สอง คือการคำนวณหาต้นทุนทางการเงิน โดยแหล่งเงินทุนหลักๆ ของเราจะมีสองแหล่งคือ เงินทุนของเจ้าของและเงินทุนจากการกู้ยืม แล้วจึงนำมาคำนวณเป็นต้นทุนเฉลี่ยถ่วงน้ำหนักของแหล่งทุน (Weighted Average Cost of Capital: WACC) เพื่อใช้ในการคิดลด ยกตัวอย่างเช่น ร้านบิงซูน้องเหมี่ยวใช้เงินทุนจากคุณพ่อคุณแม่ 500,000 บาท โดยคาดว่าจะได้รับผลตอบแทนปีละ 15% และเงินทุนจากการกู้ยืมธนาคาร 500,000 บาท โดยต้องเสียดอกเบี้ยปีละ 5% ต้นทุนเฉลี่ยถ่วงน้ำหนักของแหล่งทุน จะเท่ากับ (15% * 500,000/1,000,000) + (5% * 500,000/1,000,000) = 10%

NPV เป็นเครื่องมือที่ค่อนข้างครบเครื่อง เพราะคำนึงถึงทั้งมูลค่าของเงินตามเวลาและต้นทุนการได้มาของเงิน

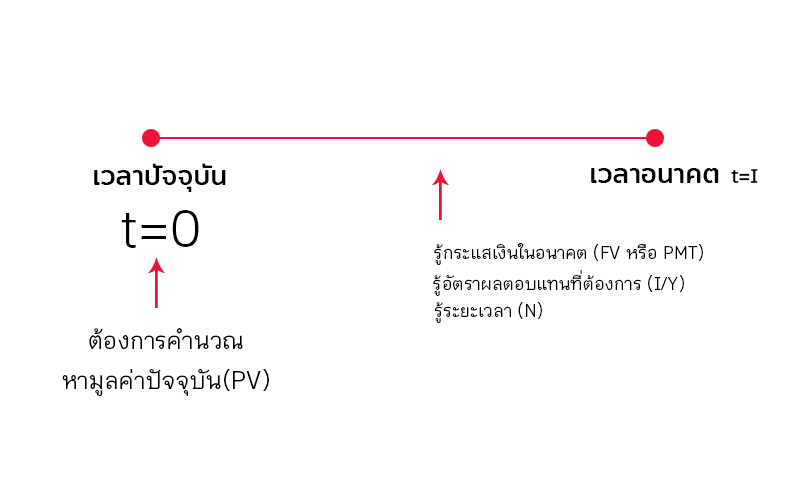

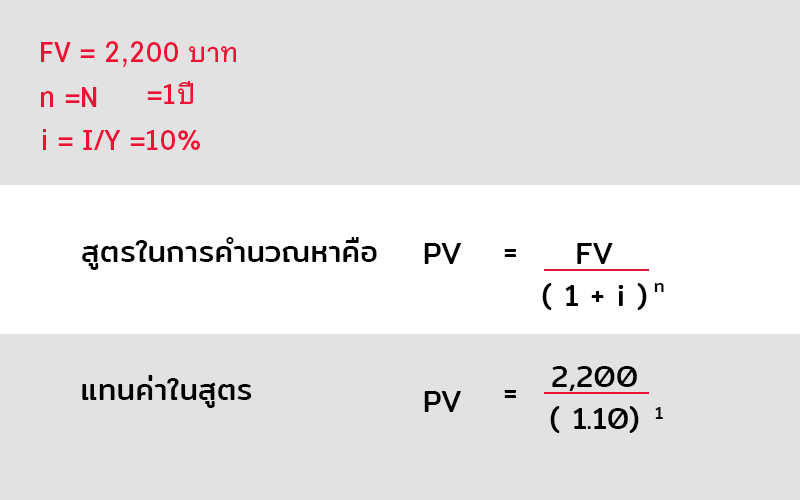

ขั้นสุดท้าย ก็คือการใช้ตัวเลขต้นทุนเฉลี่ยถ่วงน้ำหนักที่เราคำนวณไว้ด้านบน คิดลดกระแสเงินสดในแต่ละช่วงเวลากลับมาอยู่เป็นมูลค่าปัจจุบัน ก่อนอื่นต้องเข้าใจก่อนนะครับว่าเงินในแต่ละช่วงเวลานั้นมีมูลค่าไม่เท่ากัน การจะเปรียบเทียบเงินที่มีอยู่ในปัจจุบันกับเงินที่เราจะได้มาในอนาคต เช่น 3 ปี ข้างหน้า เราจะต้องคิดลดกลับมาให้เป็นมูลค่าปัจจุบันเสียก่อน จึงจะนำมาหักกลบลบกันได้

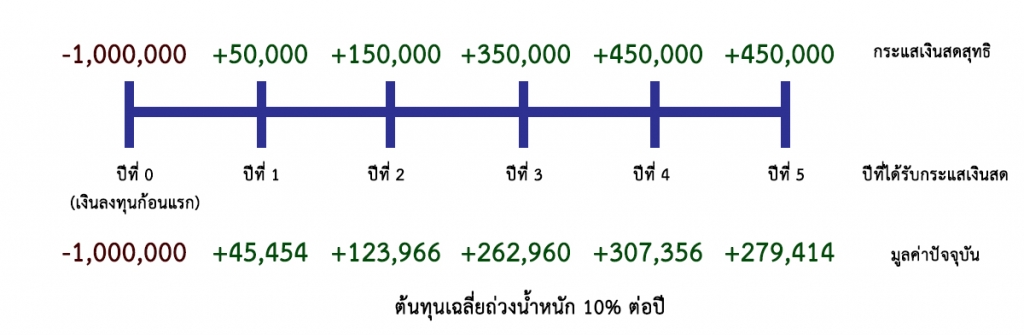

ผู้เขียนของติ๊งต่างกระแสเงินสดสุทธิของร้านบิงซูน้องเหมี่ยว โดยคาดว่าร้านดังกล่าวจะดำเนินการทั้งสิ้น 5 ปี แล้วหลังจากนั้นจะปิดกิจการลง โดยใช้เงินทุนทั้งสิ้น 1,000,000 บาท และสร้างกระแสเงินสดได้ปีละ 50,000 บาท, 150,000 บาท, 350,000 บาท, 450,000 บาท และ 450,000 บาท ตามลำดับ โดยมีต้นทุนเฉลี่ยถ่วงน้ำหนักของแหล่งทุนเท่ากับ 10% ต่อปี

วิธีคำนวณก็ไม่ยาก เพียงคิดลดกระแสเงินสดในแต่ละช่วงเวลากลับมาเป็นมูลค่าปัจจุบัน แล้วหักกลบกับมูลค่าเงินทุนตั้งต้น ก็จะได้มูลค่าปัจจุบันสุทธิของร้านบิงซูน้อยเหมี่ยวเท่ากับ 19,152 บาทนั่นเอง (มาจาก (45,454 + 123,966 + 262,960 + 307,356 + 279,414 – 1,000,000)

แผนภาพแสดงการคำนวณ NPV ของโครงการลงทุน ‘ร้านบิงซูน้องเหมี่ยว’

อะไรกัน ลงทุนไปเป็นล้านได้คืนมาแค่ 19,152 บาท!?

ช้าก่อน เราไม่สามารถตีความค่า NPV แบบกำปั้นทุบดินแบบนั้นได้นะครับ เพราะอย่าลืมว่าเราได้นำปัจจัย ‘ผลตอบแทนที่คาดหวังของผู้ถือหุ้น’ เข้าไปเป็นส่วนหนึ่งในการคิดลดมูลค่าในอนาคตกลับมาแล้ว ดังนั้นเลข NPV ก็คงคล้ายกับ ‘มูลค่าส่วนเพิ่ม’ คือเกินจากที่เหล่าแหล่งทุนคาดว่าจะได้รับนั่นเอง

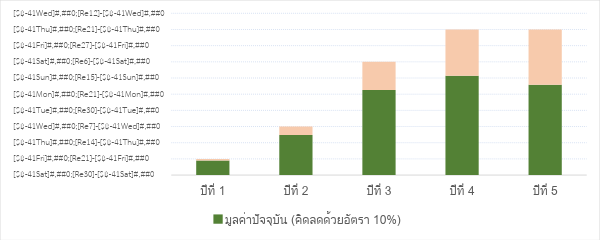

ต้นทุนเฉลี่ยถ่วงน้ำหนักของแหล่งทุนที่เราใช้เป็นอัตราคิดลดมีผลอย่างมากกับ NPV นะครับ เช่นในตัวอย่างข้างต้น หากเราไม่คำนึงถึงมูลค่าของเงินตามเวลาแล้วเอามาบวกกันโต้งๆ ก็จะได้กระแสเงินสดเท่ากับ 1,450,000 บาท แต่หากเราหยิบแนวคิดเรื่องการคิดลดใส่เข้าไป มูลค่าปัจจุบันของกระแสเงินสดก็จะเหลือเพียง 1,019,152 บาทเท่านั้น

แผนภาพแสดงการเปรียบเทียบมูลค่าปัจจุบัน (สีเขียว) และมูลค่ากระแสเงินสดก่อนการคิดลด โดยพื้นที่สีส้มคือมูลค่าที่ลดลงจากการคิดลดในอัตรา 10 %

สำหรับใครที่ยังรู้สึกงงอยู่ ไม่เป็นไรครับ เพราะแม้แต่นักศึกษาเอกการเงินหลายคนก็ต้องใช้เวลาพอสมควรในการ ‘อิ่มเอม’ กับแนวคิดดังกล่าว ถ้าลองดูแล้วพอไหว ก็ลองศึกษาเพิ่มเติมจากลิงก์ด้านล่างนะครับ ส่วนใครที่อ่านยังไงก็ไม่เข้าหัวก็ไม่เป็นไรครับ เพราะเครื่องมือผลตอบแทนจากการลงทุน (ROI) และระยะเวลาคืนทุน (Payback Period) ก็พอจะฉายภาพให้เห็นว่าทางเลือกที่เรากำลังพิจารณาอยู่นั้น น่าสนใจหรือไม่

แน่นอนครับว่า เครื่องมือช่วยการตัดสินใจที่ใช้กันในตลาดนั้นยังมีอีกมากมายหลายอย่าง บทความนี้เป็นเพียงน้ำจิ้มที่หยิบจับเครื่องมือฮอตฮิตมาอธิบายสร้างความเข้าใจเบื้องต้น หากใครต้องการเทิร์นโปรก็มีทางเลือกเดียวคือฝึกฝนแล้วลองนำไปใช้กับโอกาสการลงทุนในชีวิตจริงครับ

เอกสารประกอบการเขียน

- Return on Investment (ROI)

- Payback Period

- Net Present Value – NPV

- FYI on ROI: A guide to calculating return on investment

- Different Types of Returns – ROI/IRR/NPV