คนที่ทำงานประจำไม่ว่าจะภาครัฐหรือเอกชน จะได้รับสวัสดิการในหลายรูปแบบ สวัสดิการที่สำคัญคือการรักษาพยาบาล และเงินบำเหน็จบำนาญสำหรับการใช้จ่ายดูแลตัวเองเมื่อเกษียณอายุจากการทำงานไปแล้ว

เงินบำเหน็จบำนาญนั้น แต่ประเทศมีรูปแบบและรายละเอียดต่างกันอย่างมาก ทั้งเรื่องของรูปแบบการให้เงินซึ่งอาจให้ครั้งเดียว (บำเหน็จ) หรือให้เป็นงวด (บำนาญ) จำนวนเงินที่จะได้รับซึ่งอาจกำหนดไว้ล่วงหน้าและแน่นอน (Defined benefit) หรือขึ้นอยู่กับจำนวนเงินและผลประโยชน์ที่สะสมมา (Defined contribution) เป็นบำเหน็จบำนาจที่กำหนดให้มีการออมภาคบังคับ (Mandatory) หรือภาคสมัครใจ (Voluntary) การจัดตั้งทำโดยภาครัฐหรือภาคเอกชน ตลอดจนอายุเกษียณของแต่ละประเทศซึ่งอาจเริ่มตั้งแต่อายุ 50 กลางๆ ในบางประเทศ ไปจนถึง 60 ปลายๆ ในบางประเทศ

ในกรณีของประเทศไทย มีระบบบำนาญทั้งที่จัดตั้งโดยภาครัฐและภาคเอกชนอยู่หลายระบบ คนที่ทำงานภาคเอกชนมีโอกาสที่จะได้รับบำนาญจากการเป็นสมาชิกกองทุนประกันสังคม ซึ่งเป็นระบบบำนาญภาครัฐ ได้รู้จำนวนเงินที่จะได้รับซึ่งอาจกำหนดไว้ล่วงหน้าและแน่นอนจากสูตรการคำนวณที่มีการประกาศไว้ และอาจได้เงินจากกองทุนสำรองเลี้ยงชีพ ซึ่งเป็นกองทุนบำนาญภาคสมัครใจที่นายจ้างและลูกจ้างตกลงร่วมกันจัดตั้งขึ้น

ในกรณีของประเทศไทย หากทำงานประจำในภาคเอกชนซึ่งกฎหมายกำหนดให้ต้องเป็นสมาชิกกองทุนประกันสังคม เมื่อเกษียณจากการทำงานจะได้รับเงินบำนาญรายเดือนอยู่ที่ประมาณ 3,000-7,500 บาท ขึ้นอยู่กับระยะเวลาการจ่ายเงินสมทบ

และหากเป็นสมาชิกกองทุนสำรองเลี้ยงชีพด้วยก็มีโอกาสจะได้รับเงินอีกหนึ่งก้อนใหญ่ ซึ่งปัจจุบัน จำนวนเงินเฉลี่ยของสมาชิกกองทุนสำรองเลี้ยงชีพต่อคนอยู่ที่ประมาณ 3 แสนบาท หากนำเงินก้อนนี้เฉลี่ยเป็นรายเดือนสำหรับใช้จ่าย 20 ปี ก็จะตกอยู่ที่เฉลี่ยเดือนละ 1,250 บาท เมื่อรวมเงินสองก้อนเข้าด้วยกัน โดยไม่รวมเงินออมจากทางอื่น พบว่า เงินบำนาญเฉลี่ยรายเดือนจะอยู่ที่ประมาณ 4,250-8,750 บาท

ในประเทศรายได้สูงหลายๆ ประเทศที่จัดตั้งระบบกองทุนบำนาญมานานและมีการจัดการที่ดี จะพบว่า ยอดเงินบำนาญที่คนที่ทำงานจนเกษียณจะได้รับอยู่ในระดับที่สูง โดยจากฐานข้อมูลขององค์การเพื่อความร่วมมือทางเศรษฐกิจและการพัฒนา (Organization for Economic Co-operation and Development หรือ OECD) ประมาณการประเทศที่มีสวัสดิการเงินบำนาญสูงสุดได้ดังนี้ (จากระบบบำนาญเฉพาะภาคบังคับ ไม่รวมส่วนอื่นๆ)

ประมาณการเงินบำนาญต่อเดือนที่ผู้เกษียณอายุจะได้รับ

| ประเทศ | ประมาณการเงินหลังเกษียณรายเดือน (บาท) | |

|---|---|---|

| 1 | เนเธอร์แลนด์ | 136,520.47 |

| 2 | ลักเซมเบิร์ก | 128,111.50 |

| 3 | เดนมาร์ก | 121,144.32 |

| 4 | ไอซ์แลนด์ | 103,010.56 |

| 5 | ออสเตรีย | 100,968.75 |

| 6 | อิตาลี | 78,439.75 |

| 7 | สเปน | 71,978.02 |

| 8 | ฝรั่งเศส | 69,360.43 |

| 9 | สวิตเซอร์แลนด์ | 67,499.21 |

| 10 | นอร์เวย์ | 64,514.65 |

หมายเหตุ: –

- ข้อมูลจากประเทศสมาชิก OECD

- คำนวณโดยอ้างอิงจาก Gross Pension Replacement rate (www. data.oecd.org/pension) เทียบกับรายได้เฉลี่ยของประชากรในประเทศนั้นๆ (www. data.oecd.org/earnwage)

- แปลงเป็นเงินบาท โดยใช้อัตราแลกเปลี่ยน 32 บาทต่อ 1 ดอลล่าร์สหรัฐอเมริกา

- แต่ละประเทศอาจมีบำเหน็จบำนาญอื่นที่นอกเหนือจากภาคบังคับ

แต่การจะเปรียบเทียบว่า เงินบำนาญที่แต่ละคนในแต่ละประเทศได้รับนั้นถือว่ามากหรือน้อย เอาเข้าจริงแล้ว ไม่ควรวัดเป็นจำนวนเงินก้อนที่แต่ละคนได้รับ เนื่องจากแต่ละคนมีเงื่อนไขการใช้จ่ายในชีวิตที่ต่างกันออกไป นอกจากนี้ ถิ่นที่อยู่ที่ต่างกัน ก็ยิ่งทำให้เงื่อนไขการใช้ชีวิตยิ่งต่างกันไปอีกมาก ดังนั้นการวัดความมากน้อยของเงินบำนาญ จึงมักใช้ตัวชี้วัดที่เรียกว่า Replacement rate

Replacement rate เป็นการเปรียบเทียบจำนวนเงินที่มีใช้จ่ายต่อเดือนหลังเกษียณเทียบกับเงินเดือนช่วงวัยทำงานก่อนเกษียณ เช่น เงินเดือนก่อนเกษียณ 50,000 บาท และหลังเกษียณมีเงินใช้อยู่ที่เดือนละ 25,000 บาท เท่ากับว่า Replacement rate อยู่ที่ระดับ 50 เปอร์เซ็นต์

สำหรับตัวเลข Replacement rate ที่เหมาะสมนั้น ทาง OECD มีข้อแนะนำว่า คนเกษียณจะมีชีวิตได้อย่างสุขสบายสบายหาก Replacement Rate มากกว่า 60 เปอร์เซ็นต์ ซึ่งจากตัวเลขข้างต้นที่เงินเดือนก่อนเกษียณ 50,000 บาท ก็ควรจะมีเงินใช้หลังเกษียณที่เดือนละ 30,000 บาท (หมายเหตุ: เงินเดือนก่อนเกษียณที่นำมาคำนวณมักใช้เงินเดือนสุดท้าย แต่บางงานศึกษาก็ใช้เงินเดือนเฉลี่ยตลอดอายุการทำงาน)

คนเกษียณจะมีชีวิตได้อย่างสุขสบายสบายหาก Replacement Rate มากกว่า 60 เปอร์เซ็นต์

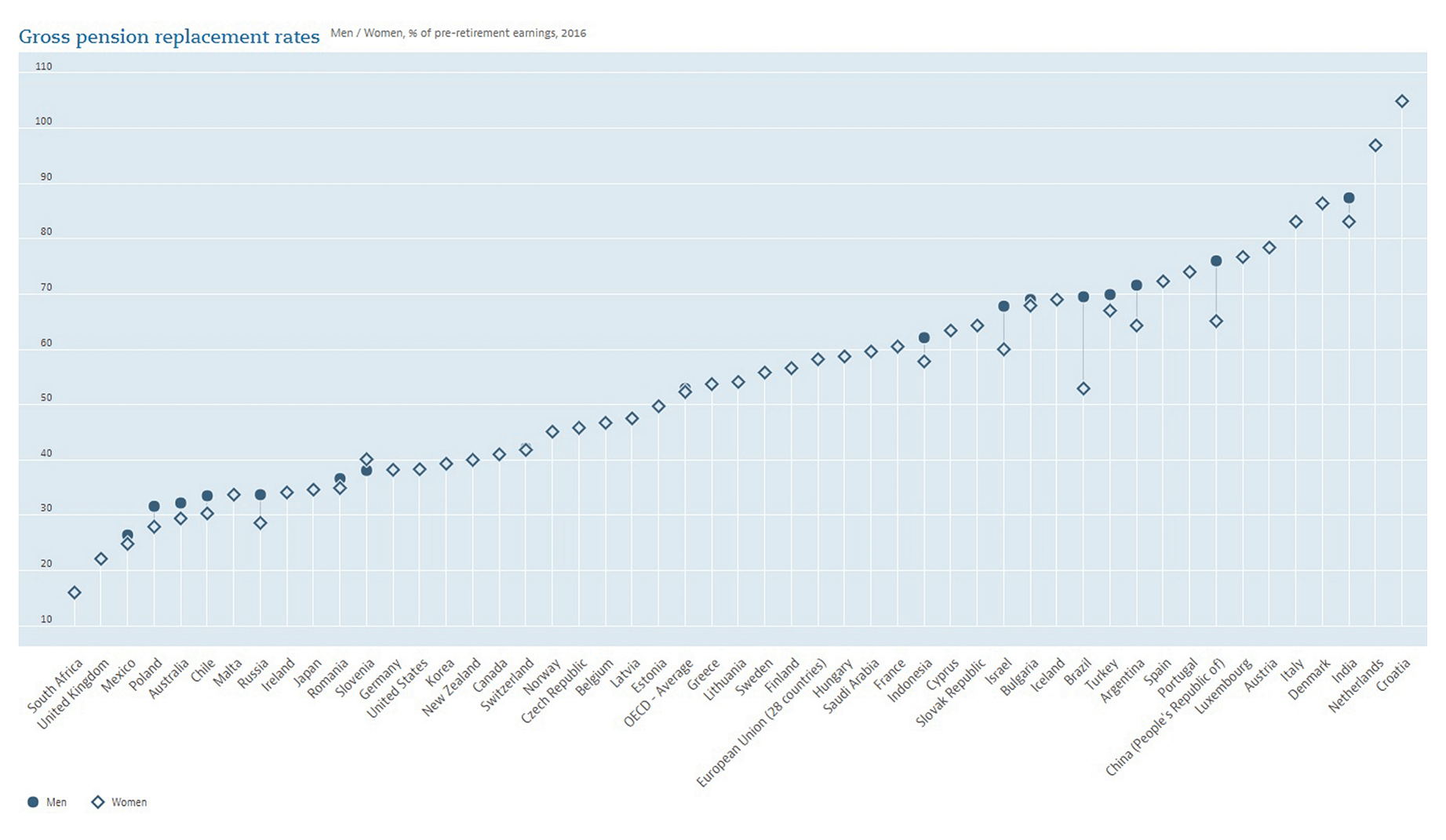

ในประเทศที่พัฒนาแล้ว โดยเฉพาะอย่างยิ่งประเทศในกลุ่ม OECD ซึ่งมีประเทศสมาชิก 34 ประเทศนั้น มีการรวบรวมข้อมูล Replacement rate ของประเทศต่างๆ รวมทั้งสิ้น 49 ประเทศ พบว่าประเทศต่างๆ มีอัตรา Replacement Rate ที่ครอบคลุมโดยกองทุนบำนาญภาคบังคับแตกต่างกันอย่างมาก ตั้งแต่ 16 เปอร์เซ็นต์ในประเทศแอฟริกาใต้ ไปจนถึง 105 เปอร์เซ็นต์ในประเทศโครเอเชีย ซึ่งโดยเฉลี่ยแล้วพบว่า ค่าเฉลี่ยของ Replacement rate อยู่ที่ประมาณ 54 เปอร์เซ็นต์

สำหรับประเทศในภูมิภาคเอเชียที่มีข้อมูลในการศึกษาในครั้งนี้ พบว่ามีด้วยกันทั้งสิ้น 6 ประเทศ ได้แก่ ญี่ปุ่น (35 เปอร์เซ็นต์) เกาหลี (39 เปอร์เซ็นต์) ซาอุดิอาระเบีย (60 เปอร์เซ็นต์) อินโดนีเซีย (62 เปอร์เซ็นต์) สาธารณรัฐประชาชนจีน (76 เปอร์เซ็นต์) และอินเดีย (87 เปอร์เซ็นต์) พบว่าหลายประเทศมี Replacement rate สูงกว่าค่าเฉลี่ย

ที่มา: www.data.oecd.org (2016)

ในกรณีของประเทศไทย แม้ว่าจะไม่ได้อยู่ในการสำรวจดังกล่าว แต่เคยมีการศึกษาของหน่วยงานเดียวกันในปี 2013 ที่ศึกษาข้อมูลของประเทศในแถบภูมิภาคเอเชียโดยเฉพาะ (Pensions at a Glance Asia/Pacific 2013) ซึ่งในงานศึกษาดังกล่าวพบว่า Replacement rate โดยเฉลี่ยของประเทศไทยอยู่ที่ประมาณ 47 เปอร์เซ็นต์ ซึ่งแม้ว่าจะต่ำกว่าค่าเฉลี่ยของหลายๆ ประเทศ แต่ก็เป็นตัวเลขที่ไม่น้อยเกินไปนัก เมื่อเทียบกับ Replacement rate ที่ 60 เปอร์เซ็นต์ ซึ่งเป็นตัวเลขที่เชื่อว่าจะทำให้มีเงินในการใช้จ่ายหลังเกษียณได้อย่างมีความสุข

แต่ในกรณีของประเทศไทย กลับมีปัญหาด้านอื่นซ่อนอยู่ กล่าวคือ จำนวนของคนที่มีสิทธิได้บำนาญ จะเป็นผู้ที่ทำงานอยู่ในระบบ ไม่ว่าจะเป็นระบบราชการหรือระบบเอกชนที่จัดตั้งแบบถูกต้องตามกฎหมาย ซึ่งขณะที่ประชากรที่มีงานทำมีทั้งสิ้นประมาณ 40 ล้านคน แต่ในจำนวนนี้มีแรงงานในระบบเพียง 14-15 ล้านคน คิดเป็นสัดส่วนประมาณหนึ่งในสามของแรงงานทั้งหมด ที่เหลือเป็นแรงงานนอกระบบ (ซึ่งไม่มีโอกาสได้รับบำเหน็จบำนาญจากประกันสังคมภาคบังคับและกองทุนสำรองเลี้ยงชีพ หากอยากได้บำนาญ ก็ต้องสมัครและออมผ่านประกันสังคมภาคสมัครใจเอาเอง หรือสมัครกองทุนการออมแห่งชาติ ซึ่งก็มีจำนวนไม่มากนัก)

ในประเทศไทย จำนวนของคนที่มีสิทธิได้บำนาญจะเป็นผู้ที่ทำงานอยู่ในระบบ คิดเป็นสัดส่วนประมาณหนึ่งในสามของแรงงานทั้งหมด

เมื่อดูตัวเลขนี้แล้วจะเห็นว่า ผู้ที่ทำงานในระบบมีจำนวนค่อนข้างน้อยมาก น่าเป็นห่วงว่า ผู้ที่ทำงานอิสระที่ไม่ได้มีรายได้มากนัก เมื่อเกษียณจากการทำงานไปแล้วจะมีรายได้จากแหล่งใดเพื่อมาเลี้ยงตัวเอง

การวางนโยบายในระดับประเทศ การเพิ่ม Coverage หรือจำนวนคนที่มีสิทธิได้รับบำนาญ จึงเป็นเรื่องสำคัญ

ส่วนในระดับปัจเจกบุคคล การเพิ่ม Replacement rate เป็นเรื่องที่แต่ละคนสามารถทำได้ด้วยตัวเอง เช่น กรณีที่เป็นกองทุนบำนาญภาคสมัครใจ เช่น กองทุนสำรองเลี้ยงชีพ (Provident Fund) หรือกองทุนรวมเพื่อการเกษียณอายุ (Retirement Mutual Fund: RMF) ทำได้สองทาง คือ หนึ่ง เพิ่มอัตราเงินออมให้มากขึ้น เมื่ออายุมากขึ้น มีรายได้มากขึ้น ก็ควรออมเพิ่มขึ้นอีก

และสอง เพิ่มอัตราผลตอบแทนจากเงินออมให้อยู่ในระดับที่เหมาะสม กล่าวคือ ควรมีการรับความเสี่ยงจากการลงทุนในสินทรัพย์เสี่ยงบ้าง เช่น หากอายุยังน้อย เหลือเวลาการลงทุนอีกนาน ก็อาจลงทุนในหุ้นหรือกระจายการลงทุนไปต่างประเทศเพื่อแลกกับอัตราผลตอบแทนที่คาดหวังมากขึ้น แล้วค่อยๆ ปรับลดระดับความเสี่ยงลงเมื่อใกล้ถึงวัยเกษียณ

หากวันนี้วางแผนทางการเงินเพื่อการเกษียณไว้ได้อย่างเหมาะสม เมื่อถึงวันเกษียณในวันพรุ่ง ก็ไม่น่าจะมีอะไรต้องกังวลเรื่องเงินทองมากนัก

Tags: OECD, เงินบำนาญ, ประกันสังคม, บำนาญ, replacement rate