การลงทุนในกองทุนรวมนั้น จริงๆ แล้วไม่ต่างจากการจ้างงานรูปแบบหนึ่ง โดยนักลงทุนคัดเลือกว่าจ้างบริษัทหลักทรัพย์จัดการกองทุนให้ทำหน้าที่บริการด้านการบริหารเงินให้ โดยเชื่อว่าบริษัทหลักทรัพย์จัดการกองทุน จะว่าจ้างหรือคัดเลือกผู้จัดการกองทุนที่มีคุณสมบัติเหมาะสม มาทำหน้าที่บริหารเงินให้กับเรา

ในเมื่อบริษัทหลักทรัพย์จัดการกองทุน เสนอบริการบริหารเงินให้กับเรา และจำนวนบริษัทหลักทรัพย์จัดการกองทุน ก็มีมากมาย ดังนั้น นักลงทุนในฐานะที่เป็นผู้ว่าจ้าง ก็น่าจะมีการประเมินกองทุนที่ตนถือครองอยู่ เพื่อให้เชื่อได้ว่า เราได้รับบริการที่เหมาะสมกับความคาดหวังของตน

แต่การประเมินผลกองทุนหรือผู้จัดการกองทุนนั้น ไม่ใช่เรื่องง่าย มีตำราวิชาการและบทความมากมาย ที่พูดถึงเทคนิคและวิธีการ ซึ่งบางตำราที่เป็นที่ยอมรับ มีความหนาเกินกว่า 100 หน้า ที่พูดถึงเฉพาะการประเมินผลผู้จัดการกองทุนและคัดเลือกผู้จัดการกองทุนเป็นการเฉพาะ ซึ่งในเนื้อหานั้นมีศัพท์เทคนิคทางการเงิน และมีการคำนวณมากมาย ยากต่อการที่นักลงทุนส่วนใหญ่จะทำความเข้าใจในเรื่องดังกล่าว

แต่การประเมินผลกองทุนรวมนั้น ไม่ใช่ว่าจะทำไม่ได้เสียเลย อาจจะมีวิธีแบบง่ายที่พอทำได้ ดังต่อไปนี้

ทำความเข้าใจกองทุนที่เรากำลังพิจารณาว่า มีกลยุทธ์การลงทุนแบบใด ซึ่งอาจแบ่งเป็นรูปแบบใหญ่ๆ ได้ 2 แบบคือ 1. แบบสัมบูรณ์ (Absolute basis) ซึ่งมุ่งหวังสร้างผลตอบแทนให้เป็นบวก ตามเป้าหมายที่มีการกำหนดไว้ โดยไม่คำนึงถึงสภาวะตลาดว่าจะเป็นอย่างไร 2. แบบเปรียบเทียบ (Relative basis) คือสร้างผลตอบแทน โดยอิงผลตอบแทนของกองทุนกับผลตอบแทนของตลาดโดยรวมด้วย

โดยส่วนใหญ่แล้วกองทุนรวมในประเทศไทย โดยเฉพาะอย่างยิ่งกองทุนที่มีการระบุกลยุทธ์การลงทุนไว้ชัดเจน จะมีการลงทุนเป็นแบบที่ 2 คือเปรียบเทียบผลตอบแทนของกองทุนกับตลาด และอาจแบ่งแยกย่อย เป็น 2 แบบคือ 2.1 เปรียบเทียบกับตลาด โดยให้ผลตอบแทนเป็นไปตามตลาด ซึ่งเรียกว่าเป็นกลยุทธ์การลงทุนเชิงรับ หรือ Passive management กับ 2.2 เปรียบเทียบกับตลาด โดยมุ่งหวังสร้างผลตอบแทนให้ชนะตลาด โดยถ้าตลาดผลตอบแทนเป็นบวก กองทุนจะมุ่งหวังสร้างผลตอบแทนให้บวกมากกว่าตลาด และหากตลาดโดยรวมติดลบกองทุนจะมุ่งหวังสร้างผลตอบแทนให้ลบน้อยกว่าตลาด หรือเป็นบวกหากทำได้ แบบนี้เรียกว่าเป็นกลยุทธ์การลงทุนเชิงรุก หรือ Active management

ในเมื่อกลยุทธ์การลงทุนเพื่อตอบสนองวัตถุประสงค์การลงทุนของนักลงทุน (Investment objective) มีหลายรูปแบบ ดังนั้นนักลงทุนจึงต้องทำความเข้าใจให้ได้ก่อนว่ากลยุทธ์การลงทุนของกองทุนที่เราพิจารณานั้น สอดคล้องกับวัตถุประสงค์การลงทุนของเราหรือไม่ โดยสามารถหาข้อมูลได้จากหนังสือชี้ชวนหรือ Fund factsheet ของกองทุนนั้นๆ โดยเนื้อหาส่วนนี้มักจะอยู่ช่วงแรกๆ ของเอกสาร

หลังจากที่เข้าใจถึงกลยุทธ์การลงทุน และพิจารณาแล้วเห็นว่ากลยุทธ์การลงทุน สอดคล้องกับวัตถุประสงค์การลงทุนของเรา ขั้นต่อไปคือติดตามหรือประเมินดูว่ากองทุนนั้นๆ สร้างผลตอบแทนได้เหมาะสมกับ “ความคาดหวัง” ของนักลงทุนหรือไม่?

ย้อนกลับไปที่พื้นฐานคือ แล้วนักลงทุนสามารถคาดหวังอะไรได้บ้าง?

นักลงทุนอาจมีความคาดหวังในเรื่องผลตอบแทนได้หลากหลาย แต่โดยพื้นฐานแล้วความคาดหวังจะต้องตั้งอยู่บนกลยุทธ์การลงทุน ที่กองทุนนำเสนอ ซึ่งกลยุทธ์ที่ต่างกัน นำไปสู่ความคาดหวังที่ต่างกัน และการประเมินผลก็จะต่างกันไปด้วย ดังนี้

สำหรับกองทุนที่ใช้กลยุทธ์การลงทุนที่มุ่งหวังสร้างผลตอบแทนแบบ Absolute basis นั้น มีกลยุทธ์ย่อยๆ ที่ต่างกันได้หลายแบบ แต่มีเป้าหมายหลักคือมุ่งหวังสร้างผลตอบแทนให้เป็นบวก ตามเป้าหมายที่มีการกำหนดไว้ โดยไม่คำนึงถึงสภาวะตลาดโดยรวม แม้กองทุนรวมประเภทนี้ยังมีจำนวนไม่มากนักในประเทศไทย แต่ก็มีแนวโน้มในการเติบโต หากพิจารณากองทุนรูปแบบนี้สิ่งที่นักลงทุนต้องพิจารณาคือกองทุนมักจะมีการวางเป้าหมายของผลตอบแทน แต่ไม่ใช่การการันตีผลตอบแทน (Target return) และระยะเวลา (Time horizon) ในการสร้างผลตอบแทนให้บรรลุเป้าหมายนั้นๆ เช่น สร้างผลตอบแทนเป็นบวกในระยะเวลา 1 ปี หรือ สร้างผลตอบแทนเป็นบวก 5% ต่อปีในระยะเวลา 3 ปี หรือ สร้างผลตอบแทนมากกว่าอัตราเงินเฟ้อ + 3% ภายในระยะเวลา 5 ปี เป็นต้น ซึ่งหากกองทุนที่ใช้กลยุทธ์การลงทุนแบบนี้ การประเมินผลก็ทำได้ไม่ยาก โดยนักลงทุนสามารถดูผลตอบแทนเมื่อผ่านระยะเวลาที่กำหนด แล้วดูว่ากองทุนสามารถสร้างผลตอบแทนได้ตามเป้าหมายที่วางไว้ตั้งแต่แรกได้หรือไม่

สำหรับกองทุนกลยุทธ์การลงทุนที่มุ่งหวังสร้างผลตอบแทนแบบอิงกับตลาด และเป็นการอิงแบบเชิงรับ หรือ Passive management นั้น นักลงทุนย่อมคาดหวังให้กองทุนสร้างผลตอบแทนให้ใกล้เคียงกับตลาดมากที่สุด โดยกองทุนกลุ่มนี้จะต้องมีการกำหนดเกณฑ์ชี้วัด (Benchmark) ที่ใช้เป็นตัวแทนตลาด เพื่อให้นักลงทุนสามารถประเมินได้ว่ากองทุนที่ตนพิจารณาอยู่นั้น สร้างผลตอบแทนได้ใกล้กับตลาดเพียงใด โดยมีตัวชี้วัดที่สำคัญตัวหนึ่งที่ใช้ในการวัดประสิทธิภาพของกองทุนประเภทนี้คือค่าที่เรียกว่า Tracking error ซึ่งมีค่าเป็น % โดยมีความหมายว่าผลตอบแทนของกองทุนมีการเบี่ยงเบนไปจากตลาดมากน้อยเพียงใด ยิ่งมีค่าน้อยแสดงว่ากองทุนนิ่งเกาะไปกับตลาดได้ดี

นักลงทุนในกองทุนที่ใช้กองทุนกลยุทธ์การลงทุนแบบ Passive management นั้น จะคาดหวังเห็นค่า Tracking error น้อยๆ ซึ่งค่า Tracking error นี้จะถูกเปิดเผยในเอกสารที่แสดงผลการดำเนินงานของกองทุน เช่น Fund factsheet เป็นต้น ที่นักลงทุนสามารถอ่านได้จากเว็บไซต์ของบริษัทหลักทรัพย์จัดการกองทุน และสามารถนำค่านี้ไปเปรียบเทียบกับกองทุนอื่นๆ ที่มีลักษณะคล้ายกัน โดยเฉพาะอย่างยิ่งกองทุนที่ใช้ Benchmark แบบเดียวกันได้ว่า Tracking error ของกองทุนที่เราพิจารณามีค่ามากหรือน้อย เมื่อเทียบกับกองทุนอื่น

สำหรับกองทุนกลยุทธ์การลงทุนอีกแบบหนึ่งที่มุ่งหวังสร้างผลตอบแทนแบบอิงกับตลาด และเป็นการอิงแบบเชิงรุก หรือ Active management นั้น เป็นกองทุนที่พบเป็นส่วนใหญ่ ซึ่งภายใต้กลยุทธ์การลงทุนแบบนี้ กองทุนจะมุ่งหวังสร้างผลตอบแทนให้บวกมากกว่าตลาดโดยรวม ซึ่งต้องมีการกำหนด Benchmark ที่เหมาะสม เพื่อเป็นตัวสะท้อนผลการดำเนินงานของตลาดโดยภาพรวม ในกรณีนี้เมื่อกองทุนมีการกำหนด Benchmark ที่เหมาะสม แล้ว นักลงทุนสามารถประเมินผลกองทุนได้อย่างน้อย 2 แนวทาง

แนวทางแรกคือ เปรียบเทียบผลการดำเนินงานของกองทุนกับ Benchmark ในรอบการประเมิน โดยบางกองทุนอาจมีการกำหนดด้วยว่าระยะเวลาการลงทุน (Time horizon) ที่เหมาะสม ด้วยว่ามีระยะเวลาเท่าไร การประเมินผลงานของกองทุนในวิธีนี้ สามารถเรียกดูข้อมูลได้จาก เอกสารที่แสดงผลการดำเนินงานของกองทุน เช่น Fund factsheet ซึ่งสามารถดาวน์โหลดได้จากเว็บไซต์ของบริษัทหลักทรัพย์จัดการกองทุน แล้วนักลงทุนจึงประเมินว่ากองทุนสามารถสร้างผลตอบแทนได้ตามที่นักลงทุนคาดหลัง (ให้ชนะตลาด) ได้หรือไม่

สำหรับการประเมินในแนวทางที่ 2 คือ เปรียบเทียบผลการดำเนินงานของกองทุนกับกองทุนอื่นที่มีลักษณะคล้ายกัน (Peer performance) วิธีการนี้อาจใช้พิจารณาควบคู่ไปกับแนวทางแรก เพื่อที่จะดูว่ากองทุนที่เราพิจารณานั้น นอกจากจะสร้างผลตอบแทนได้มากกว่าหรือน้อยกว่าตลาดแล้วนั้น ผลตอบแทนเมื่อเทียบกับกองทุนอื่นๆ ที่มีลักษณะคล้ายกันเป็นอย่างไร หากเป็นสมัยก่อนการเปรียบเทียบตามแนวทางนี้จะทำได้ยาก นอกจากนักลงทุนต้องทำการรวบรวมข้อมูลกองทุนของหลายๆ บริษัทหลักทรัพย์จัดการกองทุนเข้าด้วยกันแล้ว ยังต้องทำการจัดกลุ่มประเภทกองทุนอีกว่ากองทุนแบบไหนที่คล้ายๆ กันและสามารถนำมาเปรียบเทียบกันได้

แต่ในปัจจุบันสมาคมบริษัทจัดการลงทุน ได้มีการรวบรวมข้อมูลดังกล่าว เพื่อให้นักลงทุนเปรียบเทียบผลการดำเนินงานแบบ Peer performance ได้ง่ายขึ้นและมีการอัปเดตข้อมูลเป็นรายเดือน โดยนักลงทุนสามารถดูได้ที่ www.aimc.or.th ภายใต้หัวข้อ “เปรียบเทียบผลการดำเนินงานแบบเปอร์เซ็นต์ไทล์” โดยนักลงทุนเพียงแค่รู้ว่ากองทุนที่ตนพิจารณา อยู่ในกลุ่มกองทุนประเภทใด ซึ่งสามารถดูได้จาก Fund factsheet ของกองทุน ภายใต้หัวข้อ “ประเภทกองทุนรวมเพื่อใช้เปรียบเทียบผลการดำเนินงาน ณ จุดขาย” แล้วนำผลตอบแทนและความเสี่ยงของกองทุนรวมที่พิจารณาไปเปรียบเทียบกับตาราง Peer performance เพื่อที่จะดูว่ากองทุนที่เราพิจารณา มีผลตอบแทนที่ดีกว่าหรือแย่กว่ากองทุนอื่นๆ ที่มีลักษณะคล้ายกัน

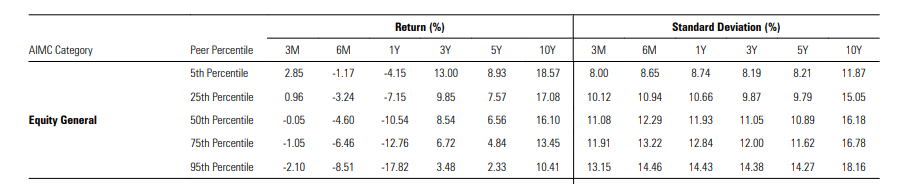

ยกตัวอย่างเช่น จากข้อมูล Fund factsheet กองทุน XYZ ถูกจัดอยู่ในกลุ่ม Equity general และมีผลตอบแทน ณ สิ้นเดือนกุมภาพันธ์ 2562 อยู่ที่ -7.05% (1 ปีย้อนหลัง) และ +4.50% ต่อปี (5 ปีย้อนหลัง) ซึ่งเมื่อพิจารณาควบคู่กับตารางด้านล่างจะพบว่า ในกลุ่มกองทุน Equity general เหมือนกัน ในระยะเวลาย้อนหลัง 1 ปี ผลตอบแทนกองทุนที่ติดลบที่ -7.05% นั้น (นักลงทุนส่วนใหญ่ไม่น่าชอบ) เมื่อเปรียบเทียบกับกองทุนอื่นแล้ว พบว่าผลตอบแทนจัดอยู่ในกลุ่มสูงกว่าเปอร์เซ็นต์ไทล์ที่ 25 (ผลตอบแทน -7.15%)

กล่าวอีกอย่างคือหากนำผลตอบแทนของกองทุนทั้งหมดที่มีลักษณะคล้ายกันมาแบ่งเป็น 4 กลุ่ม กองทุนนี้มีผลการดำเนินงานย้อนหลัง 1 ปีจัดอยู่ในกลุ่มบนสุด (และเป็นที่น่าสังเกตว่า กองทุนประเภทนี้ แม้ในกลุ่มที่ได้ผลตอบแทนสูงที่สุดคือกลุ่มเปอร์เซ็นต์ไทล์ที่ 5 ผลตอบแทนย้อนหลัง 1 ปีของกองทุนกลุ่มนี้ก็ยังติดลบ)

และหากพิจารณาระยะเวลาย้อนหลัง 5 ปี ที่ผลตอบแทนกองทุนเป็นบวกที่ +4.50% (ต่อปี) นั้น พบว่า ผลตอบแทนจัดอยู่ในกลุ่มต่ำกว่าเปอร์เซ็นต์ไทล์ที่ 75 (ผลตอบแทน +4.84%) ซึ่งอยู่ในอันดับค่อนข้างไปทางด้านครึ่งล่าง กล่าวคือหากนำผลตอบแทนของกองทุนทั้งหมดที่มีลักษณะคล้ายกันมาแบ่งเป็น 4 กลุ่ม กองทุนนี้มีผลการดำเนินงานย้อนหลัง 5 ปีจัดอยู่ในกลุ่มล่างสุด และแนวคิดเดียวกันนี้สามารถปรับเพื่อทำการเปรียบเทียบความเสี่ยงของกองทุน ที่วัดโดยส่วนเบี่ยงเบนมาตรฐานของผลตอบแทน (Standard deviation) ได้ด้วย

ตารางที่ 1 เปรียบเทียบผลการดำเนินงานแบบเปอร์เซ็นต์ไทล์

การตัดสินใจลงทุนเป็นเรื่องที่สำคัญ เพราะผลตอบระยะยาวจากการลงทุนนั้น จะทำให้นักลงทุนได้สร้างความมั่งคั่ง เพื่อตอบวัตถุประสงค์ในการใช้ชีวิตของแต่ละคน แต่ระหว่างทางก็มีเรื่องที่สำคัญที่ควรทำคือ คอยตรวจเช็คและประเมินอย่างสม่ำเสมอว่า กองทุนที่เราลงทุนไปนั้นสร้างผลตอบแทนได้ดี ตาม “ความคาดหวัง” ของเราหรือไม่

Tags: การลงทุน, กองทุนรวม, หุ้น, ตราสารหนี้