สัปดาห์ที่ผ่านมา นอกจากการเลือกตั้งผู้ว่าฯ กทม. แล้ว ก็ยังมีอีกหนึ่งกระแสฮอตฮิตไม่แพ้กัน นั่นคือการขาดทุนย่อยยับจากเหรียญ Terra (LUNA) สกุลเงินเข้ารหัส (Cryptocurrency) ที่ได้รับความนิยมอย่างรวดเร็วและติดอันดับสินทรัพย์ดิจิทัลที่มีมูลค่ามากที่สุด 10 อันดับแรกเมื่อปลายปีที่ผ่านมา แต่ใครจะไปคิดว่า เหรียญอนาคตไกลกลับมูลค่าร่วงกว่า 99 เปอร์เซ็นต์เพียงชั่วระยะเวลาไม่กี่วัน เช่นเดียวกับ TerraUSD (UST) เหรียญในเครือเดียวกันที่บอกว่าจะตรึงมูลค่าไว้ที่ 1 ดอลลาร์สหรัฐฯ แต่ปัจจุบันก็ยังไต่ระดับที่ 0.12 ดอลลาร์สหรัฐฯ ต่อเหรียญเท่านั้น

เหตุการณ์ดังกล่าวฉุดพาคริปโตเคอร์เรนซีร่วงลงทั้งกระดาน ทำเอาทั้งมือใหม่และมือเก๋าในตลาดขาดทุนไปตามๆ กัน พร้อมกับลากความเชื่อมั่นของนักลงทุนต่อสกุลเงินเข้ารหัสดิ่งลงเหวไปด้วย

ผู้เขียนเชื่อว่านักลงทุนส่วนใหญ่ที่เข้าไปคลุกคลีในแวดวงคริปโตฯ ย่อมรู้อยู่แก่ใจว่ามีความเสี่ยงมหาศาล แต่ในขณะเดียวกัน ในตลาดก็ต้องมีนักลงทุนที่ไม่รู้เหนือรู้ใต้ แต่เห็นว่าหลายคนเข้าไปเทรดแล้วมีกำไรเลยอยากลองเข้าไปเสี่ยงโชคบ้าง โดยไม่คาดคิดว่า วันหนึ่งเงินลงทุนอาจสลายหายไปในอากาศ

ในมุมมองของผู้เขียน วงการคริปโตฯ ก็ไม่ต่างจากบริษัทสตาร์ทอัพ ไม่ว่าไอเดียจะดีแค่ไหน ผู้ก่อตั้งน่าเชื่อถืออย่างไร ก็ยังเป็นตลาดที่มีความเสี่ยงสูงลิ่ว ความแตกต่างสำคัญของสองตลาดนี้คือการเข้าถึงนักลงทุน บริษัทสตาร์ทอัพจะไม่สามารถระดมเงินทุนจากสาธารณะได้ แต่ต้องอาศัยเงินจากนักลงทุนกระเป๋าหนักที่ไม่เดือดร้อนนักหากเงินจะหายไปจากบัญชีสักล้านหรือสองล้านดอลลาร์สหรัฐฯ ขณะที่ตลาดคริปโตฯ กลับสามารถเข้าถึงนักลงทุนได้ทุกประเภท ตั้งแต่วัยรุ่นที่ทุบกระปุกออมสินมาซื้อเหรียญ ไปจนถึงกองทุนยักษ์ใหญ่ที่ดูแลสินทรัพย์หลายพันล้านดอลลาร์สหรัฐฯ

‘การเข้าถึงง่าย’ จึงกลายเป็นปัญหา เพราะสำหรับบางคนแล้ว เงินลงทุนหลักหมื่นบาทอาจเป็นเงินสำรองฉุกเฉินที่เก็บหอมรอมริบมากทั้งชีวิต เมื่อราคาเหรียญ LUNA ร่วงหล่นจากฟ้า เราจึงเห็นภาวะผันผวนในทุกตลาดเพราะนักลงทุนทั่วโลกต่างได้รับผลกระทบทุกหย่อมหญ้า

อย่างไรก็ดี การกำกับดูแลที่มากเกินไปก็อาจเป็นการบั่นทอนโอกาสที่จะเกิดนวัตกรรมใหม่ๆ ผู้เขียนจึงขอเสนอให้รัฐเริ่มจากการเข้ามาดูแลสกุลเงินเข้ารหัสที่ชื่อชวนให้นักลงทุนเข้าใจผิดมากที่สุด นั่นคือ ‘เหรียญเสถียร’ (Stablecoins) ที่ชื่อฟังดูมั่นคง แต่ก็ใช่ว่าจะไร้ความเสี่ยงอย่างที่หลายคนเข้าใจ

รู้จัก Stablecoins

ในตลาดคริปโตฯ ที่แสนจะผันผวน ยังมีสกุลเงินเข้ารหัสชนิดหนึ่งที่นำเสนอจุดเด่นว่าเป็นสกุลเงินเพื่อเก็บรักษามูลค่า โดยจะ ‘สัญญา’ กับนักลงทุนว่ามีกลไกรักษาอัตราแลกเปลี่ยนให้เท่ากับสกุลเงินในโลกจริง เช่น ดอลลาร์สหรัฐฯ แต่ต่างกันที่สามารถซื้อขายถ่ายโอนได้บนแพลตฟอร์มดิจิทัลโดยไม่ต้องแปลงกลับเป็นเงินสดให้ปวดหัว แถมยังใช้นวัตกรรมบล็อกเชนเพื่อสร้างความเชื่อมั่นเช่นเดียวกับคริปโตเคอร์เรนซีสกุลเงินอื่นๆ

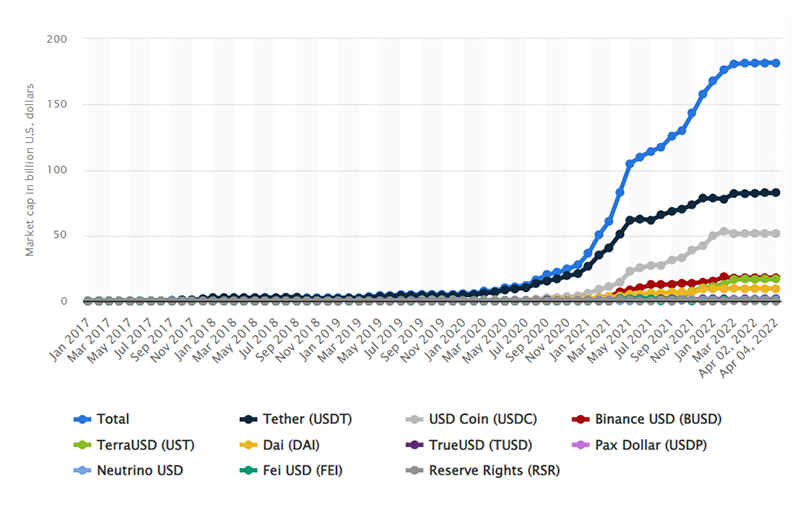

มูลค่าตลาดของ Stablecoins สกุลยอดนิยม (หน่วย: พันล้านดอลลาร์สหรัฐฯ) ภาพจาก Statista

เหรียญเสถียรในตลาดเติบโตอย่างรวดเร็วจนมีมูลค่าราว 1.7 แสนล้านดอลลาร์สหรัฐฯ หรือประมาณครึ่งหนึ่งของจีดีพีประเทศไทย ในตลาดยังมีหลากหลายสกุลให้เลือกใช้ อาทิ Tether (USDT), Paxos Standard (PAX), DAI และ Binance USD (BUSD) อย่างไรก็ตาม Stablecoins เองก็ยังมีประเภทย่อยๆ โดยเราสามารถแบ่งตามกลไกรักษามูลค่าได้ 3 รูปแบบ ดังนี้

1. หนุนมูลค่าด้วยสินทรัพย์ในโลกจริง

เหรียญเสถียรรูปแบบแรกใช้หลักการคล้ายกับธนาคารกลางในระบบการเงินดั้งเดิม คือการผลิตเหรียญใหม่จะต้องมีสินทรัพย์ ‘หนุนหลัง’ ไม่ว่าจะเป็นเงินสกุลหลักอย่างดอลลาร์สหรัฐฯ ทองคำ หรือพันธบัตรรัฐบาล แนวทางนี้นับว่าได้รับความนิยมมากที่สุดและยังเป็นเหรียญที่มีส่วนแบ่งในตลาดมากที่สุด อาทิ Tether (USDT), USD coin (USDC) และ Paxos Standard (PAX) กลไกดังกล่าวแสนจะตรงไปตรงมา ตัวอย่างเช่น การจะผลิตเงินสกุล USDT ขึ้นมา 100 เหรียญ บริษัท Tether ตัวกลางที่คอยจัดการระบบก็จะต้องจัดหาสินทรัพย์มูลค่า 100 ดอลลาร์สหรัฐฯ มาหนุนหลัง โดยอาจจัดเก็บไว้เองหรือฝากไว้กับสถาบันการเงินอื่นก็ได้

นอกจากการสร้างเหรียญที่อ้างอิงกับสกุลเงินแล้ว Stablecoins จำนวนหนึ่ง อาทิ Tether Gold (XAUT) และ Paxos Gold (PAXG) ยังผูกมูลค่ากับสินทรัพย์โภคภัณฑ์อย่างเช่นทองคำ ถือเป็นหนึ่งในทางเลือกที่ช่วยอำนวยความสะดวกสำหรับการลงทุนในสินทรัพย์เหล่านั้นโดยมีกลไกการตรึงมูลค่าที่คล้ายคลึงกัน

อย่างไรก็ดี แนวทางนี้ก็มีปัญหาเพราะไม่ได้ขจัดตัวกลางออกไปจากระบบ เพียงแต่เปลี่ยนจากตัวกลางภาครัฐมาเป็นภาคเอกชน อีกทั้งยังเผชิญปัญหาเรื่องความโปร่งใส เพราะสินทรัพย์หนุนมูลค่าเงินไม่ได้อยู่บนบล็อกเชน ดังนั้นนักลงทุนจึงไม่สามารถตรวจสอบได้ว่ามีการถือครองสินทรัพย์เหล่านั้นจริงหรือไม่และมีมูลค่าเท่าไร นี่คือประเด็นที่บริษัท Tether ถูกฟ้องร้อง เนื่องจากนักลงทุนจำนวนหนึ่งสงสัยว่า อาจไม่ได้มีการถือครองสินทรัพย์ตามที่กล่าวอ้างจริง

2. หนุนมูลค่าด้วยสินทรัพย์ในโลกบล็อกเชน

แนวทางที่สองก็ยึดหลักการเดียวกับแนวทางแรก แต่เปลี่ยนจากการใช้สินทรัพย์หนุนหลังในโลกความจริงเป็นสินทรัพย์ดิจิทัลที่อยู่บนบล็อกเชน กลไกแบบนี้จะตัดตัวกลางที่คอยบริหารจัดการออกไปและใช้ ‘สัญญาอัจฉริยะ’ (Smart Contract) ในการดำเนินการ ‘ล็อก’ คริปโตเคอร์เรนซีสกุลอื่น เช่น Bitcoin (BTC) หรือ Ethereum (ETH) ไว้ในระบบเพื่อแลกกับพิมพ์ Stablecoins ใหม่ขึ้นมา โดยเหรียญเสถียรยอดนิยมในกลุ่มนี้คือ DAI

ด้วยความที่คริปโตฯ ซึ่งจะถูกใช้เป็นสินทรัพย์หนุนมูลค่ามีความผันผวนอย่างมาก การผลิตเหรียญเสถียรด้วยกลไกนี้จึงมักจะขอสินทรัพย์ค้ำประกันแบบเกินมูลค่า ตัวอย่างเช่น หากคุณต้องการซื้อเหรียญ DAI มูลค่า 1,000 ดอลลาร์สหรัฐฯ ก็จะต้องทำการฝากและล็อกเหรียญ ETH มูลค่า 2,000 ดอลลาร์สหรัฐฯ เอาไว้ในระบบ หากเกิดเหตุการณ์ไม่คาดฝันที่ทำให้เหรียญ ETH มูลค่าต่ำกว่าเกณฑ์ที่กำหนดไว้ สัญญาอัจฉริยะก็จะปิดสถานะโดยอัตโนมัติ ความผันผวนนี้เองที่เป็นความเสี่ยงสำคัญของกลไกดังกล่าว

3. รักษามูลค่าด้วยอัลกอริทึม

เหรียญเสถียรประเภทสุดท้ายไม่ได้ใช้สินทรัพย์ใดๆ หนุนหลัง แต่ใช้อัลกอริทึมที่ออกแบบมาเฉพาะเพื่อรักษาเสถียรภาพของราคาผ่านการปรับอุปสงค์และอุปทานโดยอัตโนมัติ แม้จะฟังดูเหลือเชื่อราวกับหลุดมาจากนิยายวิทยาศาสตร์ แต่เหรียญดังกล่าวกลายเป็นความจริง อีกทั้งยังสามารถรักษาราคาให้คงที่ได้อย่างน้อยก็ช่วงระยะเวลาหนึ่ง

ใช่แล้วครับ ผมกำลังพูดถึงเหรียญ TerraUSD (UST) ที่รักษาเสถียรภาพด้วยเหรียญ LUNA นั่นเอง

TerraUSD ตรึงมูลค่าให้เท่ากับ 1 ดอลลาร์สหรัฐฯ ผ่านกลไก ‘พิมพ์และเผา’ (minting and burning) หาก TerraUSD ราคาร่วงต่ำกว่า 1 ดอลลาร์สหรัฐฯ เมื่อไร ระบบก็จะพิมพ์ (minting) LUNA ใหม่เพื่อเข้าซื้อ TerraUSD ส่วนในกรณีที่มูลค่ามากกว่า 1 ดอลลาร์สหรัฐฯ ระบบก็จะจ่าย TerraUSD เพื่อซื้อเหรียญ LUNA มากำจัด ซึ่งเราเรียกกว่ากระบวนการเผา (burning) นั่นเอง

Stablecoins ประเภทนี้นับว่ามีเสถียรภาพต่ำที่สุดเพราะไม่มีหลักทรัพย์ใดๆ ค้ำประกัน โดยต้องหวังพึ่งอัลกอริทึมไม่ให้ทำงานผิดพลาดหรือโดนโจมตีจนชนขีดจำกัดในการควบคุมดูแล แต่กระนั้น เหรียญอย่าง TerraUSD ก็หลุดจากการตรึงมูลค่าอยู่เนืองๆ จนกระทั่งล่มสลายเสมือนถูกปล่อยให้ ‘ลอยตัว’ เมื่อเหรียญ LUNA ไม่มีราคาค่างวดอีกต่อไป

เมื่อเหรียญเสถียรมีความเสี่ยงและอาจไม่ ‘เสถียร’ เหมือนอย่างชื่อ เพื่อเป็นการคุ้มครองนักลงทุนรายย่อยที่อาจเข้าใจผิดในสาระสำคัญของสินทรัพย์ที่ตนเองอยากนำเงินไปฝากฝังไว้เพราะคิดว่าไม่มีความเสี่ยง รัฐบาลจึงต้องทำหน้าที่เข้ามากำกับดูแลเพื่อสร้างความโปร่งใสและเสริมความเชื่อมั่นให้ Stablecoins

กำกับดูแล Stablecoins อย่างไรดี?

หนึ่งในคำถามที่ยังไร้ข้อสรุป คือเราจะมอง Stablecoins ว่าเป็นสินทรัพย์ประเภทใด บางฝ่ายมองว่า เหรียญดังกล่าวไม่ต่างจากเงินเอกชนที่ออกโดยธนาคารพาณิชย์ในยุคที่ยังไม่มีการปฏิรูประบบการเงินและจัดตั้งธนาคารกลาง ซึ่งธนาคารพาณิชย์สามารถพิมพ์ธนบัตรเพื่อมาใช้หมุนเวียนในตลาดได้ บางมุมก็มองว่า Stablecoins เป็นสินทรัพย์ลงทุนความเสี่ยงต่ำสภาพคล่องสูงคล้ายกับกองทุนตลาดเงิน

แต่ไม่ว่ามองมุมไหน แนวทางกำกับดูแล Stablecoins ก็จะประกอบด้วย 3 ด้านหลัก คือ

1. ความโปร่งใส – สินทรัพย์ที่ใช้หนุนมูลค่าของเหรียญเสถียรจะต้องโปร่งใสและตรวจสอบได้ มีการปรับมูลค่าให้สะท้อนราคาตลาดปัจจุบัน โดยให้หน่วยงานอิสระเป็นผู้ดูแลและตรวจสอบ พร้อมทั้งต้องรายงานต่อสาธารณะอย่างสม่ำเสมอ

2. สภาพคล่อง – สินทรัพย์ที่ใช้หนุนมูลค่าเหรียญเสถียรจะต้องมีสภาพคล่องที่เพียงพอเพื่อป้องกันปัญหาการแห่ถอนเงิน (bank run) ซึ่งเป็นปัญหาที่ธนาคารพาณิชย์แบบดั้งเดิมเคยเผชิญเช่นกัน

3. การดำรงส่วนของทุน – บริษัทหรือหน่วยงานที่ออกจำหน่ายเหรียญเสถียรจะต้องมีสัดส่วนของทุนที่เหมาะสม ไม่ใช่จับเสือมือเปล่า เพราะจะเป็นการสร้างแรงจูงใจให้บริษัทรับความเสี่ยงมากกว่าที่ควรจะเป็น โดยผลักภาระให้กับผู้บริโภคเมื่อเกิดวิกฤต

ข้อเสนอข้างต้นครอบคลุม Stablecoins ที่มีสินทรัพย์หนุนหลัง ไม่ว่าจะเป็นสินทรัพย์ในโลกจริงหรือโลกดิจิทัลก็สามารถยึดแนวทางเดียวกันนี้ได้ ส่วนเหรียญเสถียรที่พึ่งพาอัลกอริทึม (Algorithmic stablecoin) ถือเป็นประเด็นที่น่าปวดหัวกว่า เพราะถึงจะมีข้อเสนอให้กำกับดูแลด้วยการสอบทานโค้ด (code auditing) หรือการทดสอบในภาวะวิกฤต (Stress Test) แต่แนวทางดังกล่าวก็อาจไม่เพียงพอ เพราะสินทรัพย์ดังกล่าวถือว่าเป็นเรื่องใหม่มาก ซึ่งผู้เขียนเองก็ยังไม่มั่นใจว่าภาครัฐจะมีศักยภาพเพียงพอ

แม้กฎเกณฑ์จะดูค่อนข้างเข้มงวดแต่ก็ยังดีกว่าการ ‘แบน’ แบบกำปั้นทุบดิน อีกทั้งในระยะยาวการกำกับดูแลที่ดีอาจเพิ่มความเชื่อมั่นให้กับเหรียญเสถียร พร้อมทั้งเปิดทางให้เกิดนวัตกรรมใหม่ๆ ในโลกของเงินดิจิทัล ไม่ว่าจะเป็นระบบชำระเงิน การโอนเงินระหว่างประเทศ รวมถึงสัญญาอัจฉริยะที่อาจมีประโยชน์ต่อเศรษฐกิจในภาพรวม เป้าหมายของภาครัฐจึงไม่ได้ห้ามปรามแต่เป็นการตีกรอบไม่ให้บริษัทเหล่านั้นใช้ช่องว่างเพื่อเอาเปรียบผู้บริโภค

ย้อนกลับไปเมื่อปี 2562 หน่วยงานกำกับดูแลด้านการเงินทั่วโลกต่างมีทีท่าขึงขังเมื่อเฟซบุ๊กและเครือข่ายเตรียมเดินหน้าสร้างเงินตราโลกที่ชื่อว่า Libra โครงการดังกล่าวถูกสกัดทุกทิศทางจนปัจจุบันต้องเปลี่ยนชื่อมาเป็น Diem สกุลเงินเข้ารหัสบนบล็อกเชนที่ดูไม่ใช่เรื่องใหม่อีกต่อไป

สิ่งที่น่าประหลาดใจ คือหลังจากเฟซบุ๊กแทบจะต้องพับโครงการสกุลเงินของตัวเอง ภาครัฐก็ดูไม่มีทีท่ากระตือรือร้นในการกำกับดูแลเหรียญเสถียรสกุลเงินอื่นๆ ที่เติบโตขึ้นอย่างรวดเร็วและเริ่มส่อเค้าว่าจะก่อให้เกิดความเสี่ยงต่อระบบเศรษฐกิจ วิกฤตเหรียญ TerraUSD และ LUNA จึงนับเป็นโอกาสดีที่หน่วยงานกำกับดูแลจะคิดหาวิธีคุ้มครองผู้บริโภค เพราะหากนิ่งเฉยต่อไปก็คงไม่ต่างจากการลอยแพประชาชนให้เผชิญความเสี่ยงในตลาดตามลำพัง

เอกสารประกอบการเขียน

Stablecoins: risks, potential and regulation

What are stablecoins, such as Tether?

The explosion in stablecoins revives a debate around “free banking”

Why regulators should treat stablecoins like banks

Tags: Stablecoin, คริปโตเคอร์เรนซี, Economic Crunch